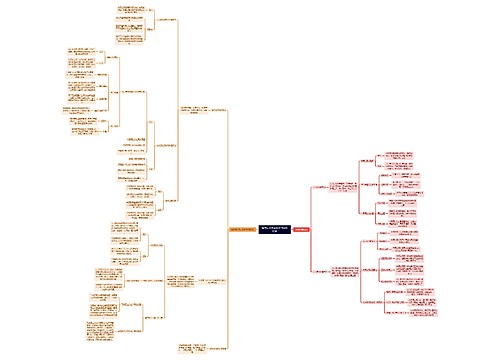

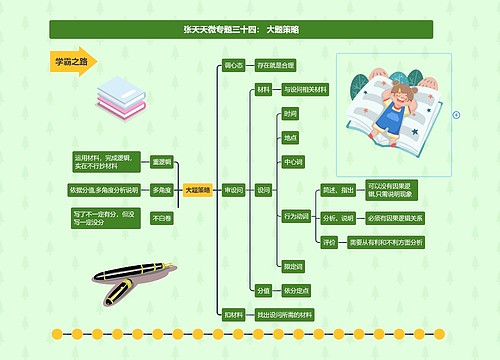

如何正确理解税收法定原则思维导图

税收收多少不是税收部门说了算,更不是税收工作人员说了算,而是收多少都是有统一标准的。那么为了让大家能够详细了解如何正确理解税收法定原则的相关法律问题,下面将由树图网小编为大家详细介绍相关内容,希望对大家有所帮助。

树图思维导图提供 如何正确理解税收法定原则 在线思维导图免费制作,点击“编辑”按钮,可对 如何正确理解税收法定原则 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:37ea784cd389b31f8d7c593bb9f67007

思维导图大纲

如何正确理解税收法定原则思维导图模板大纲

一、如何正确理解税收法定原则

必须强调,税收法定原则中的“法”,仅限于狭义的法律,即立法机关通过法定程序制定的法律文件。在我国,就是指全国人大及其常委会制定的法律,而不包括行政机关制定的行政法规、规章及其他规范性文件。需要特别指出的是,税收法定原则要求所有税收基本要素都由法律规定。虽然修改后的《立法法》第8条第6项只点出税种的设立、税率的确定和税收征收管理,但其后的“等税收基本制度”意味着纳税人、征税对象、计税依据、税收优惠等税收基本要素都属于税收基本制度,只能由法律规定。这一修改对税收法定原则的落实是一个巨大的推动,特别是其中“税率法定”的明确规定意义重大,因为税率是决定纳税人税负轻重的核心要素。应当注意的是,明确税率由法律规定,并不排除税收单行法律可以确定一个合理的税率幅度,同时授权国务院或地方在该幅度内来确定和调整具体适用税率。

二、税收法定原则和税收授权的关系是怎样的

根据《立法法》第8条、第9条、第10条、第11条的规定,基本的税收要素和征管制度关系到公民的财产权、平等权等基本权利,只能由法律规定;当尚未制定法律、并且制定法律的条件不成熟而经济社会发展现实又确实需要立法时,全国人大及其常委会有权授权国务院对其中的部分事项先制定行政法规,但必须做专门的税收立法授权决定,明确授权的目的、事项、范围、期限以及被授权机关实施授权决定应当遵循的原则等。这表明,落实税收法定原则并不意味着绝对地否定和排斥税收授权立法,而是强调在法定范围内、按法定程序并通过法定方式来行使税收授权立法权。相应地,税收授权立法也不会天然等同于削弱税收法定,而恰恰是以承认税收法定为前提的,建立在法律相对保留的基础上。

我们需要区分这种对创设性事项的授权条款与其他那些对非创设性、程序性、操作性事项的授权条款,后者属于《立法法》第65条第2款所指的“为执行法律的规定需要制定行政法规的事项”,具有国务院职权立法与授权立法相竞合的性质,旨在具体细化、解释和便于实施税种法律。

三、税收公平原则是怎样的

税收制度的建立、运用应当把社会公平放在首位,税收公平原则是我国税收原则的基本。

在税收制度下,纳税人之间所负的纳税义务是公平的,纳税人和征税的国家之间是公平的,税收取之于民用之于民,在税收的运用上,每个纳税人能够因此获得的福利也是公平的。

引用法条

[1]《中华人民共和国立法法》 第八条

[2]《中华人民共和国立法法》 第九条

[3]《中华人民共和国立法法》

[4]《中华人民共和国立法法》

[5]《中华人民共和国立法法》 第六十五条

相关思维导图模板

树图思维导图提供 如何从大历史观学习中国历史 在线思维导图免费制作,点击“编辑”按钮,可对 如何从大历史观学习中国历史 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:5a22832470b2860422e8670dd763724d

树图思维导图提供 数学如何解决问题? 在线思维导图免费制作,点击“编辑”按钮,可对 数学如何解决问题? 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:1b17bf503628837a34235fb7a84f5863

上海工商

上海工商