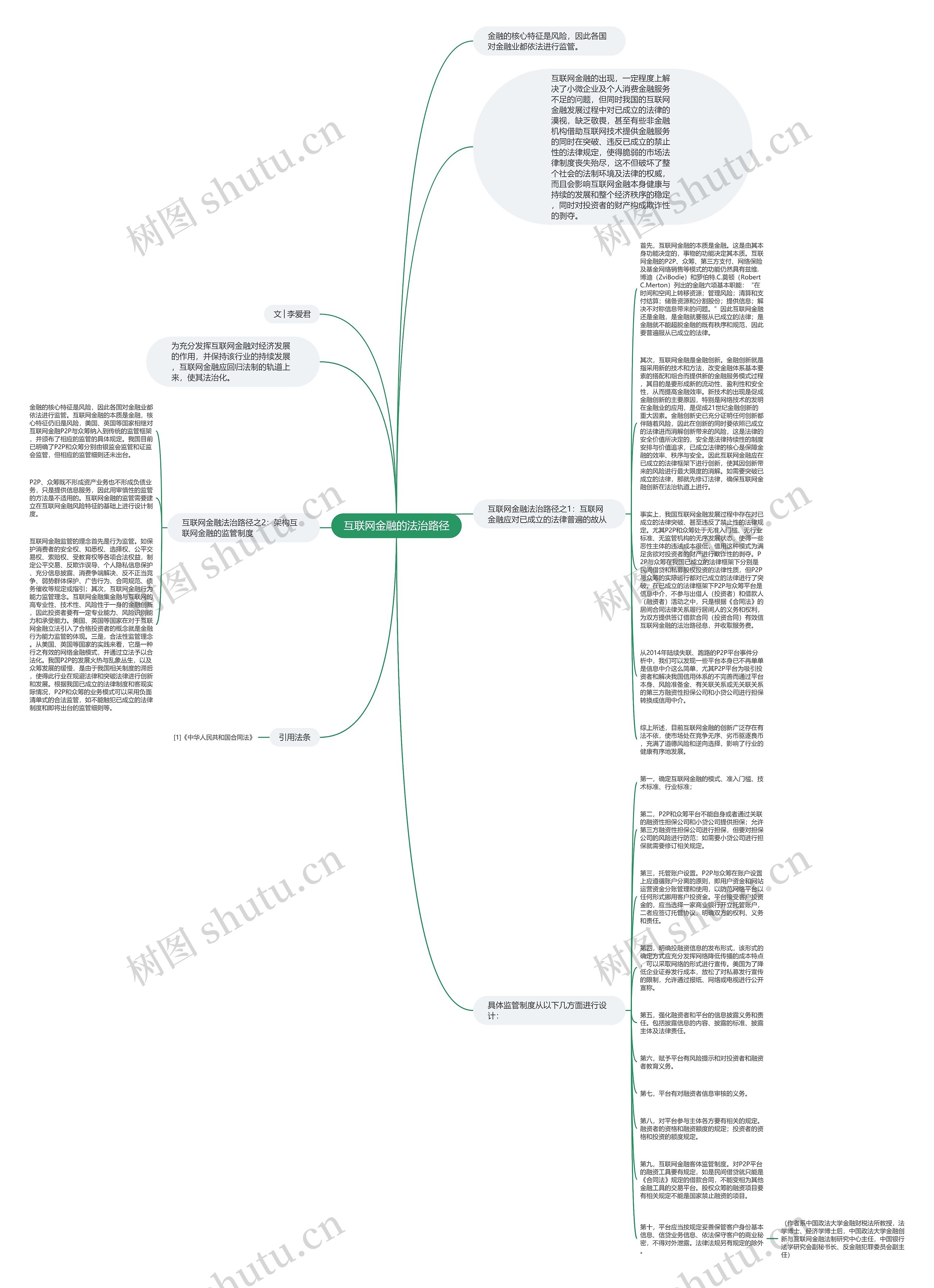

互联网金融的法治路径思维导图

互联网金融的法治路径是什么?互联网金融法治路径有两个,一是互联网金融应对已成立的法律普遍的故从,二是架构互联网金融的监管制度。而具体监管制度可以从四个方面进行设计,从确定互联网金融的模式、准入门槛等。

树图思维导图提供 互联网金融的法治路径 在线思维导图免费制作,点击“编辑”按钮,可对 互联网金融的法治路径 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:ee8c4ea3f87decc3cf629fd573e3177e

思维导图大纲

互联网金融的法治路径思维导图模板大纲

金融的核心特征是风险,因此各国对金融业都依法进行监管。

文│李爱君

互联网金融的出现,一定程度上解决了小微企业及个人消费金融服务不足的问题,但同时我国的互联网金融发展过程中对已成立的法律的漠视,缺乏敬畏,甚至有些非金融机构借助互联网技术提供金融服务的同时在突破、违反已成立的禁止性的法律规定,使得脆弱的市场法律制度丧失殆尽,这不但破坏了整个社会的法制环境及法律的权威,而且会影响互联网金融本身健康与持续的发展和整个经济秩序的稳定,同时对投资者的财产构成欺诈性的剥夺。

为充分发挥互联网金融对经济发展的作用,并保持该行业的持续发展,互联网金融应回归法制的轨道上来,使其法治化。

互联网金融法治路径之1:互联网金融应对已成立的法律普遍的故从

首先,互联网金融的本质是金融。这是由其本身功能决定的,事物的功能决定其本质。互联网金融的P2P、众筹、第三方支付、网络保险及基金网络销售等模式的功能仍然具有兹维.博迪(ZviBodie)和罗伯特.C.莫顿(RobertC.Merton)列出的金融六项基本职能:“在时间和空间上转移资源;管理风险;清算和支付结算;储备资源和分割股份;提供信息;解决不对称信息带来的问题。”因此互联网金融还是金融,是金融就要服从已成立的法律;是金融就不能超脱金融的既有秩序和规范,因此要普遍服从已成立的法律。

其次,互联网金融是金融创新。金融创新就是指采用新的技术和方法,改变金融体系基本要素的搭配和组合而提供新的金融服务模式过程,其目的是要形成新的流动性、盈利性和安全性,从而提高金融效率。新技术的出现是促成金融创新的主要原因,特别是网络技术的发明在金融业的应用,是促成21世纪金融创新的重大因素。金融创新史已充分证明任何创新都伴随着风险,因此在创新的同时要依照已成立的法律进而消解创新带来的风险,这是法律的安全价值所决定的,安全是法律持续性的制度安排与价值追求,已成立法律的核心是保障金融的效率、秩序与安全。因此互联网金融应在已成立的法律框架下进行创新,使其因创新带来的风险进行最大限度的消解。如需要突破已成立的法律,那就先修订法律,确保互联网金融创新在法治轨道上进行。

事实上,我国互联网金融发展过程中存在对已成立的法律突破、甚至违反了禁止性的法律规定。尤其P2P和众筹处于无准入门槛、无行业标准、无监管机构的无序发展状态,使得一些恶性主体的违法成本很低,借用这种模式为满足贪欲对投资者的财产进行欺诈性的剥夺。P2P与众筹在我国已成立的法律框架下分别是民间借贷和私募股权投资的法律性质,但P2P与众筹的实际运行都对已成立的法律进行了突破。在已成立的法律框架下P2P与众筹平台是信息中介,不参与出借人(投资者)和借款人(融资者)活动之中,只是根据《合同法》的居间合同法律关系履行居间人的义务和权利,为双方提供签订借款合同(投资合同)有效信互联网金融的法治路径息,并收取服务费。

从2014年陆续失联、跑路的P2P平台事件分析中,我们可以发现一些平台本身已不再单单是信息中介这么简单,尤其P2P平台为吸引投资者和解决我国信用体系的不完善而通过平台本身、风险准备金、有关联关系或无关联关系的第三方融资性担保公司和小贷公司进行担保转换成信用中介。

综上所述,目前互联网金融的创新广泛存在有法不依,使市场处在竞争无序、劣币驱逐良币,充满了道德风险和逆向选择,影响了行业的健康有序地发展。

互联网金融法治路径之2:架构互联网金融的监管制度

金融的核心特征是风险,因此各国对金融业都依法进行监管。互联网金融的本质是金融,核心特征仍旧是风险,美国、英国等国家相继对互联网金融P2P与众筹纳入到传统的监管框架,并颁布了相应的监管的具体规定。我国目前已明确了P2P和众筹分别由银监会监管和证监会监管,但相应的监管细则还未出台。

P2P、众筹既不形成资产业务也不形成负债业务,只是提供信息服务,因此用审慎性的监管的方法是不适用的。互联网金融的监管需要建立在互联网金融风险特征的基础上进行设计制度。

互联网金融监管的理念首先是行为监管。如保护消费者的安全权、知悉权、选择权、公平交易权、索赔权、受教育权等各项合法权益,制定公平交易、反欺诈误导、个人隐私信息保护、充分信息披露、消费争端解决、反不正当竞争、弱势群体保护、广告行为、合同规范、债务催收等规定或指引;其次,互联网金融行为能力监管理念。互联网金融集金融与互联网的高专业性、技术性、风险性于一身的金融创新,因此投资者要有一定专业能力、风险识别能力和承受能力。美国、英国等国家在对于互联网金融立法引入了合格投资者的概念就是金融行为能力监管的体现。三是,合法性监管理念。从美国、英国等国家的实践来看,它是一种行之有效的网络金融模式,并通过立法予以合法化。我国P2P的发展火热与乱象丛生,以及众筹发展的缓慢,是由于我国相关制度的滞后,使得此行业在规避法律和突破法律进行创新和发展。根据我国已成立的法律制度和客观实际情况,P2P和众筹的业务模式可以采用负面清单式的合法监管,如不能触犯已成立的法律制度和即将出台的监管细则等。

具体监管制度从以下几方面进行设计:

第一,确定互联网金融的模式、准入门槛、技术标准、行业标准;

第二,P2P和众筹平台不能自身或者通过关联的融资性担保公司和小贷公司提供担保;允许第三方融资性担保公司进行担保,但要对担保公司的风险进行防范;如需要小贷公司进行担保就需要修订相关规定。

第三,托管账户设置。P2P与众筹在账户设置上应遵循账户分离的原则,即用户资金和网站运营资金分账管理和使用,以防范网络平台以任何形式挪用客户投资金。平台接受客户投资金的,应当选择一家商业银行开立托管账户,二者应签订托管协议,明确双方的权利、义务和责任。

第四,明确投融资信息的发布形式,该形式的确定方式应充分发挥网络降低传播的成本特点,可以采取网络的形式进行宣传。美国为了降低企业证券发行成本,放松了对私募发行宣传的限制,允许通过报纸、网络或电视进行公开宣称。

第五,强化融资者和平台的信息披露义务和责任。包括披露信息的内容、披露的标准、披露主体及法律责任。

第六,赋予平台有风险提示和对投资者和融资者教育义务。

第七,平台有对融资者信息审核的义务。

第八,对平台参与主体各方要有相关的规定。融资者的资格和融资额度的规定;投资者的资格和投资的额度规定。

第九,互联网金融客体监管制度。对P2P平台的融资工具要有规定,如是民间借贷就只能是《合同法》规定的借款合同,不能变相为其他金融工具的交易平台。股权众筹的融资项目要有相关规定不能是国家禁止融资的项目。

第十,平台应当按规定妥善保管客户身份基本信息、信贷业务信息、依法保守客户的商业秘密,不得对外泄露。法律法规另有规定的除外。

(作者系中国政法大学金融财税法所教授,法学博士、经济学博士后,中国政法大学金融创新与互联网金融法制研究中心主任,中国银行法学研究会副秘书长、反金融犯罪委员会副主任)

引用法条

[1]《中华人民共和国合同法》

相关思维导图模板

树图思维导图提供 一、研究内容 在线思维导图免费制作,点击“编辑”按钮,可对 一、研究内容 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:4f21797dd3e8b08f1951dfc24e7be94f

树图思维导图提供 《数字教育平台开发项目策划》 在线思维导图免费制作,点击“编辑”按钮,可对 《数字教育平台开发项目策划》 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:d6437326e3e07ecf1e5e178ba84d0100

上海工商

上海工商