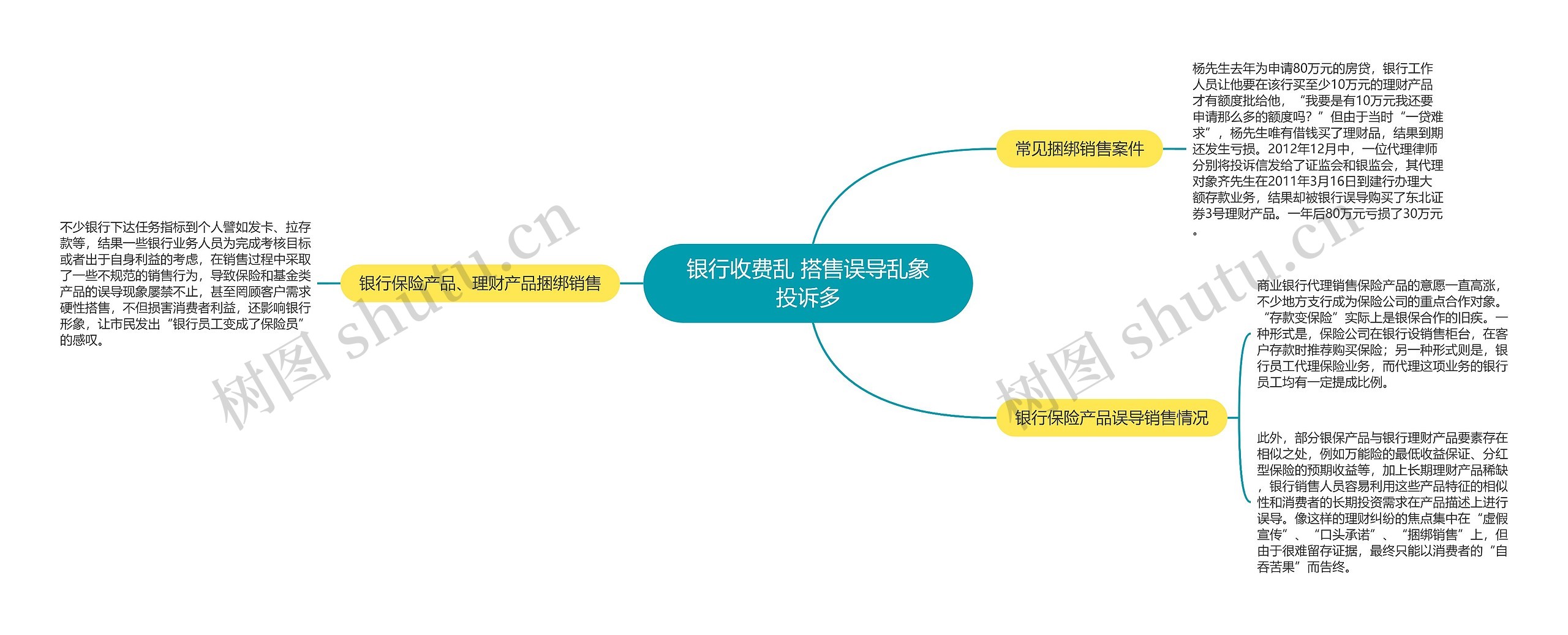

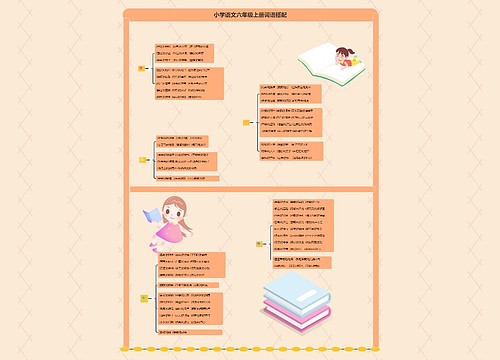

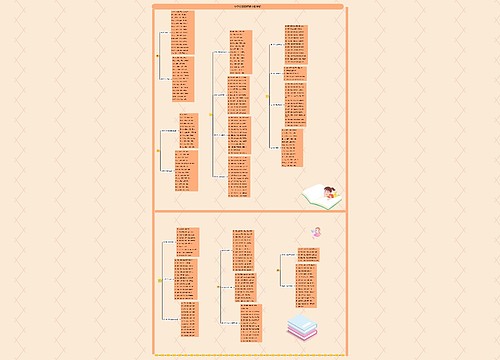

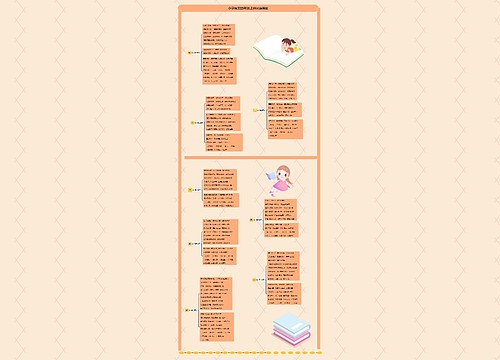

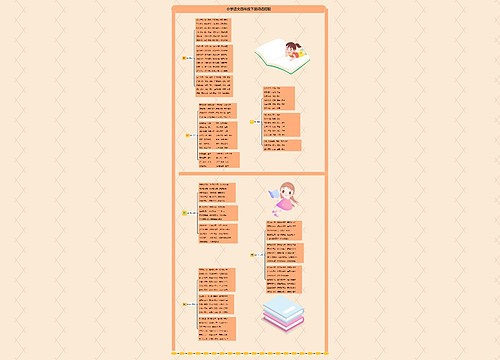

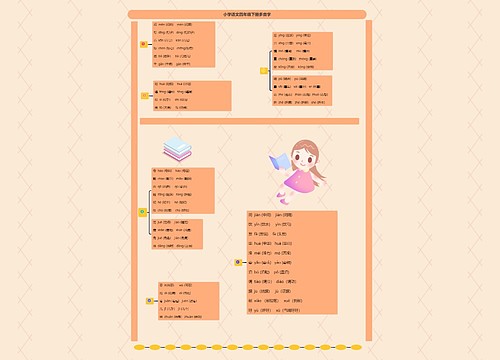

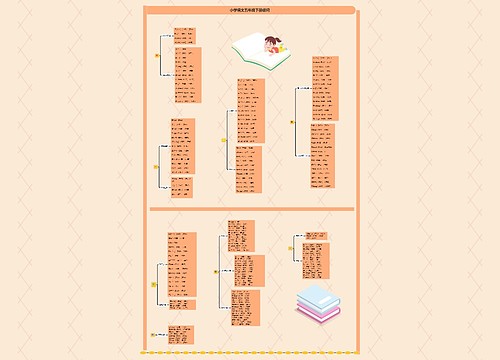

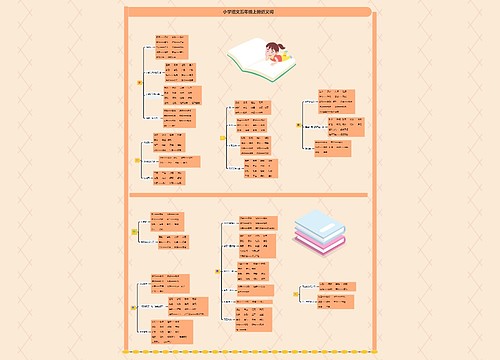

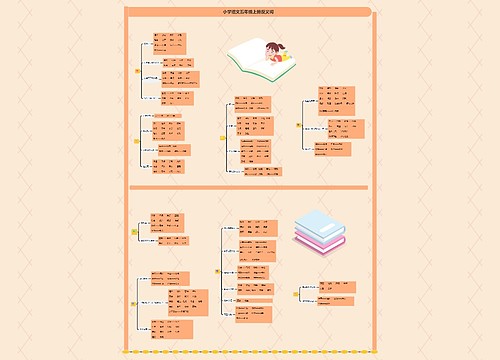

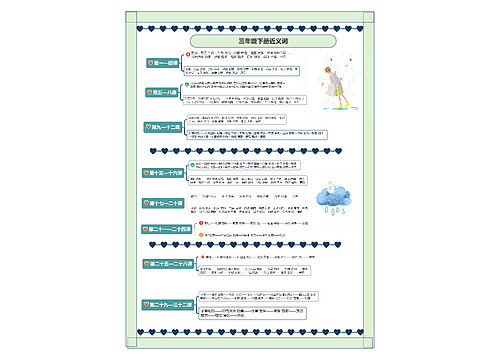

银行收费乱 搭售误导乱象投诉多思维导图

核心内容:银行在贷款、出售理财产品上存在着常见的搭售、误导现象。有消费者表示办理房贷时,银行强行搭售理财产品;也有消费者反映,办理存款却被误导买了理财产品。对此,消费者可以通过辨别合同的落款,有无被误导,遇到强行搭售的情形,也可以向消协或相关部门投诉,以下就由树图网小编为你详细介绍。

树图思维导图提供 银行收费乱 搭售误导乱象投诉多 在线思维导图免费制作,点击“编辑”按钮,可对 银行收费乱 搭售误导乱象投诉多 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:1064731902c79b478bfc5407630955c3

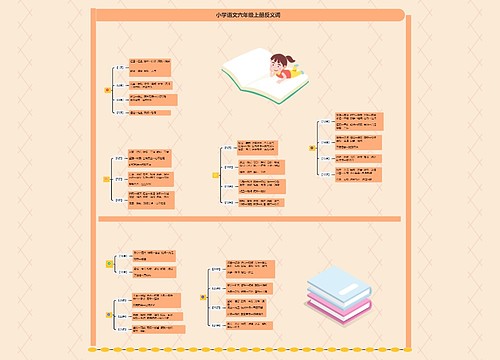

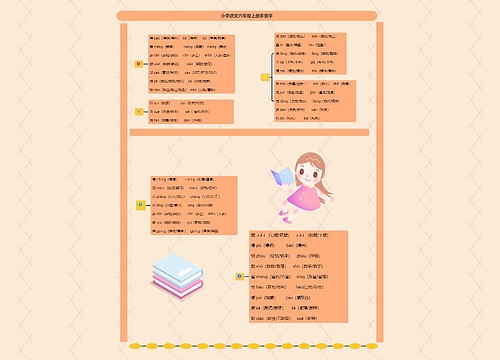

思维导图大纲

银行收费乱 搭售误导乱象投诉多思维导图模板大纲

常见捆绑销售案件

杨先生去年为申请80万元的房贷,银行工作人员让他要在该行买至少10万元的理财产品才有额度批给他,“我要是有10万元我还要申请那么多的额度吗?”但由于当时“一贷难求”,杨先生唯有借钱买了理财品,结果到期还发生亏损。2012年12月中,一位代理律师分别将投诉信发给了证监会和银监会,其代理对象齐先生在2011年3月16日到建行办理大额存款业务,结果却被银行误导购买了东北证券3号理财产品。一年后80万元亏损了30万元。

银行保险产品、理财产品捆绑销售

不少银行下达任务指标到个人譬如发卡、拉存款等,结果一些银行业务人员为完成考核目标或者出于自身利益的考虑,在销售过程中采取了一些不规范的销售行为,导致保险和基金类产品的误导现象屡禁不止,甚至罔顾客户需求硬性搭售,不但损害消费者利益,还影响银行形象,让市民发出“银行员工变成了保险员”的感叹。

银行保险产品误导销售情况

商业银行代理销售保险产品的意愿一直高涨,不少地方支行成为保险公司的重点合作对象。“存款变保险”实际上是银保合作的旧疾。一种形式是,保险公司在银行设销售柜台,在客户存款时推荐购买保险;另一种形式则是,银行员工代理保险业务,而代理这项业务的银行员工均有一定提成比例。

此外,部分银保产品与银行理财产品要素存在相似之处,例如万能险的最低收益保证、分红型保险的预期收益等,加上长期理财产品稀缺,银行销售人员容易利用这些产品特征的相似性和消费者的长期投资需求在产品描述上进行误导。像这样的理财纠纷的焦点集中在“虚假宣传”、“口头承诺”、“捆绑销售”上,但由于很难留存证据,最终只能以消费者的“自吞苦果”而告终。

上海工商

上海工商