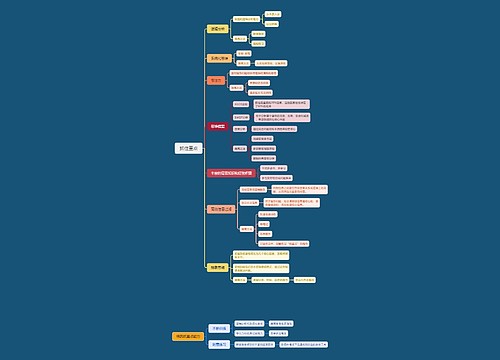

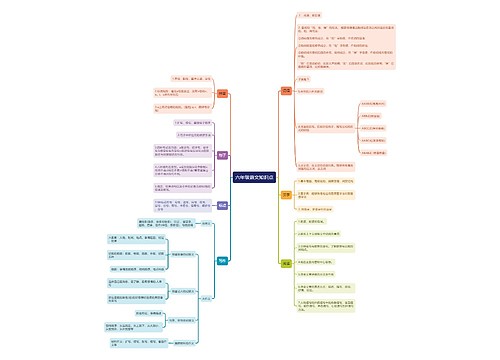

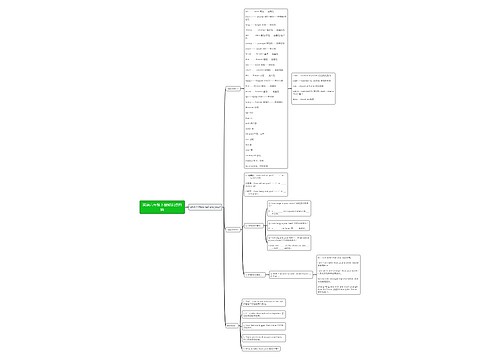

考研金融学综合知识点归纳:在险价值VAR思维导图

考研金融学综合知识点归纳!在金融学综合试卷中,第一题为名词解释,其中一个会考到的知识点叫“在险价值VAR”,因此高顿树图网特意为大家整理了与这个知识点有关的一些信息,希望对你有用。

树图思维导图提供 考研金融学综合知识点归纳:在险价值VAR 在线思维导图免费制作,点击“编辑”按钮,可对 考研金融学综合知识点归纳:在险价值VAR 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:9f242c0c17b9dccad27d9ee0c1d78c01

思维导图大纲

考研金融学综合知识点归纳:在险价值VAR思维导图模板大纲

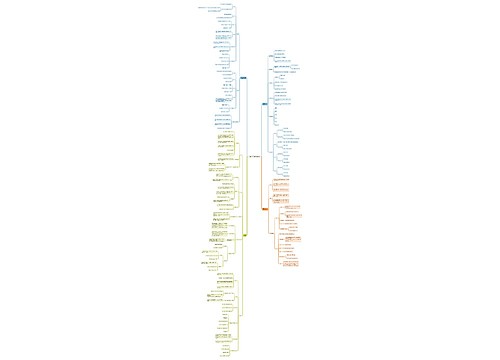

一、什么是在险价值VAR

VaR(Value at risk)字面含义是"处于风险中的价值",一般翻译为"在险价值",是指市场正常波动下,某一金融资产或证券组合的最大可能损失;单说VaR表示的一个损失的分布,而不是确定的数值。

更为准确的定义是:在一定概率水平下(置信度水平),某一金融资产或证券组合在未来的特定的一定时间内的最大可能损失,可以表示为:

Prob(∆P<-VaR)=1-c

补充说明:

举例1:

投资者持有一个期限100天的金融资产,在市场上正常运行的情况下,假设置信区间为95%时,该资产组合的5%VaR值为200万元。这表明投资者在持有该资产的100天中,有95天要么盈利要么损失在200万元以内。5%的显著性水平反映了该投资者的的风险厌恶程度。

图示:

举例2:

某公司在2013年某一天置信度为95%的VaR值为1000万美元。其含义是指:该公司可以以95%的可能性保证,在这一天由于市场波动而带来的损失不会超过1000万美元。

三要素:

1、未来特定的一段时间区间内:∆t持有期为一天;

2、某一概率水平下:置信度为95%;

3、最大可能损失为1000万美元;

二、在险价值VAR的计算方法

根据持有资产的等级以及风险暴露的类型,风控专家采用各种数学方法来计算VaR值,如:

蒙特卡洛模拟

基于Copula函数的投资组合模拟

对金融衍生品的估值定价

计量经济学模型(例如,利率模型和GARCH模型)

三、在险价值VAR的优缺点

1、优点:

(1)VaR可以测量不同风险因子、不同金融工具构成的复杂组合面临的总体风险,适用范围更加广泛;

(2)具有可比性,容易被高管理解、认可、接受和使用。在不同部门的风险比较、绩效评估、资源配置、风险限额确定、投资决策以及风险监督等方面起到明显作用;

(3)VaR在一定程度考虑决定该组合价值变化的不同风险因子间的相关性,能够体现出投资组合分散化对降低风险的作用;

2、缺点:

(1)向后看:对未来的价值变化基于历史数据,即假设价值变化风险因子未来变化与过去完全一致;

(2)经常使用正态分布为假设分布,不能准确刻画风险因子分布的尖峰、厚尾非对称等特征;

(3)基于同样历史数据,用不同模拟方法(蒙特卡洛和历史模拟等)所计算的VaR往往差异很大;

(4)不能度量处于极端情形时的风险;

(5)VaR方法不满足次可加性:资产组合的整体风险可能会大于组合内各项资产风险的总和;

(6)VaR方法对组合损益的尾部特征描述并不充分,从而对风险的刻画也不完全。比如95%置信度可能损失时1000万美元,但是另外5%可能损失多少并没有提及;

(7)VaR是统计意义上的结论,基于大数法则,需要对大量不确定性个体组成的群体模拟得到的一般规律,不能对单独一次的个体经济现象预测和决策。

四、在险价值VAR的作用

VaR作为度量风险的常用指标,通过假设投资者关心真正的重大尾部损失(tail risk),通俗的说就是罕见的大额亏损,回答了"投资者或风险管理者自身预期最多损失多少"的问题。

VaR值在实操中帮助投资者了解资产的尾部风险,而尾部风险会影响现货与期货之间的基差大小,基差风险则很大程度上决定了套期保值策略的有效性。比如当俄乌冲突这类尾部事件发生时,会大幅度影响粮食商品期货和现货之间的基差风险,因而需要投资者适时调整套期保值策略以规避风险。

以上就是有关【考研金融学综合知识点归纳:在险价值VAR】的全部内容,2023年考研初试科目已经结束,相信有不少考生在对成绩了,但同时也要了解自己是否需要调试,复试准备资料等信息,因此可以进入树图网查看,内里还有更多惊喜等着你哦!准备24年考研的朋友,点击下方图片还有大量免费的练习册、背诵宝典、名师试卷、历年真题等优质备考资料,千万别错过哦,赶快点击吧~

上海工商

上海工商