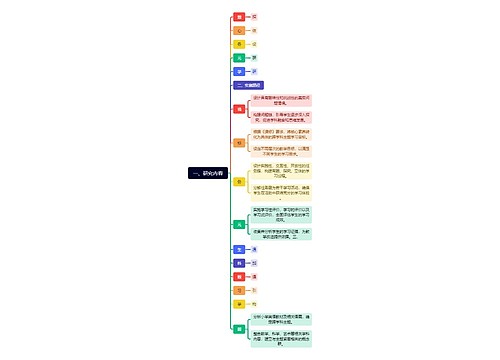

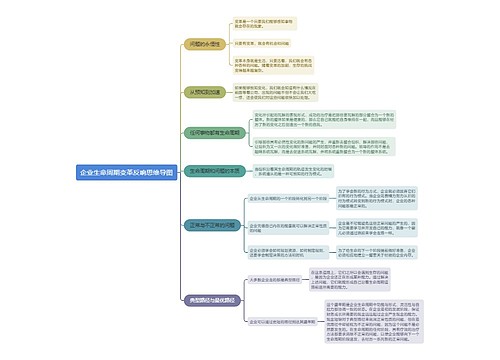

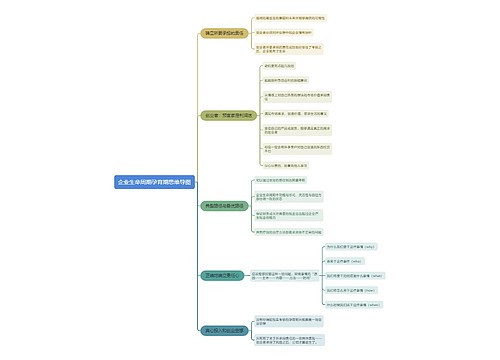

企业所得税法实施条例释义 十八思维导图

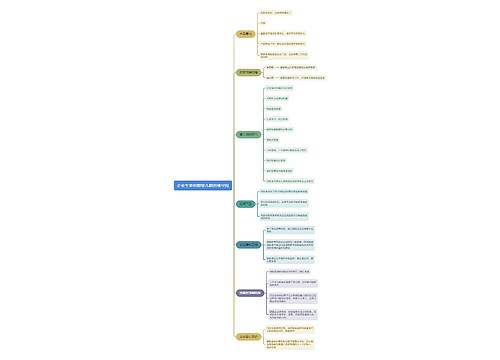

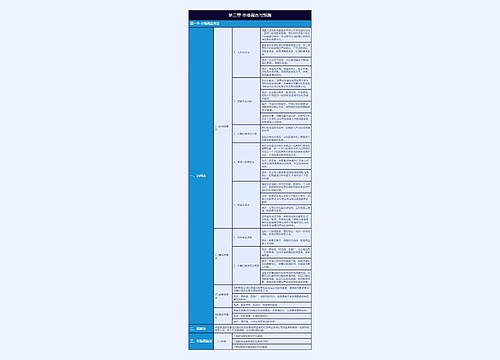

第二十八条企业发生的支出应当区分收益性支出和资本性支出。收益性支出在发生当期直接扣除;资本性支出应当分期扣除或者计入有关资产成本,不得在发生当期直接扣除。

树图思维导图提供 企业所得税法实施条例释义 十八 在线思维导图免费制作,点击“编辑”按钮,可对 企业所得税法实施条例释义 十八 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:922100451040fceef7829b3ef3c14380

思维导图大纲

企业所得税法实施条例释义 十八思维导图模板大纲

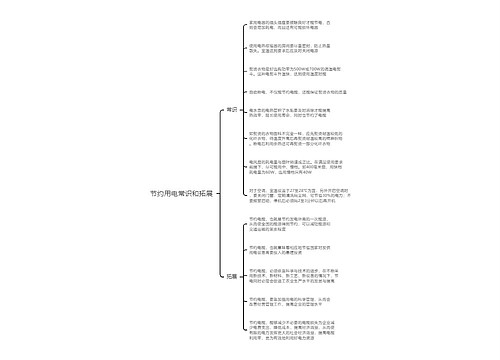

企业的不征税收入用于支出所形成的费用或者财产,不得扣除或者计算对应的折旧、摊销扣除。

除企业所得税法和本条例另有规定外,企业实际发生的成本、费用、税金、损失和其他支出,不得重复扣除。

「释义」本条是关于企业发生的支出如何扣除的原则性规定。

较之原内资、外资税法,本条是新增的内容,也是对企业所得税法第八条规定的支出扣除原则的进一步细化。本条的规定,可以从以下几方面来理解:

一、收益性支出和资本性支出的扣除方式。

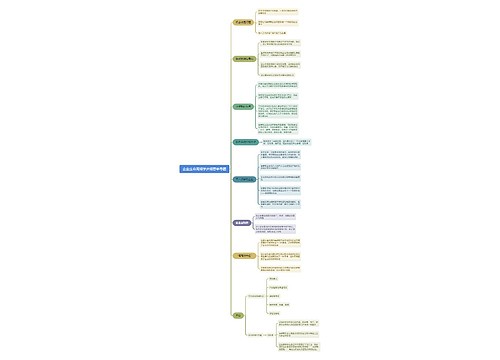

收益性支出是指企业支出的效益仅及于本纳税年度的支出;资本性支出是指企业支出的效益及于本纳税年度和以后纳税年度的支出。比如,企业支付给职工的工资支出,支出的效益仅与本纳税年度有关,应作为收益性支出;企业购建固定资产的支出,支出的效益会通过固定资产的不断使用逐步回收,支出的效益不仅与本纳税年度相关,也与以后纳税年度相关。划分收益性支出与资本性支出既是所得税处理的要求,以实现应税收益与支出在时间上的配比,避免企业发生的支出随意在不同纳税期间扣除,从而逃避税收,同时也是会计核算的一般原则,防止混淆收益性支出和资本性支出,从而低估资产和高估收益或者高估资产和低估收益,不利于会计信息使用者正确决策。因此,企业实际发生的所有的支出,包括成本、费用、税金、损失和其他支出,都要按收益性支出和资本性支出的标准严格划分。收益性支出,应在发生的纳税年度直接扣除。由于资本性支出是企业经营活动中为获取经济利益而发生的支出,该支出的效益及于本纳税年度和以后纳税年度,对为获得长期利润而发生的资本性支出不允许在发生支出的纳税年度“一次性扣除”。常见的例子如建筑物、厂房、机械、专利等。对于这些资产所发生的支出,一般通过折旧或者摊销税前扣除的方式在资产使用期间得到确认。

企业所得税法第八条以及本条例第二十七条规定,企业发生的、准予税前扣除的支出,必须是与取得收入有关的、合理的支出。企业所发生的有关的、合理的支出,一般也会给企业带来相应经济利益的流入,应该准予在税前扣除。但是,这并不意味着企业所

上海工商

上海工商