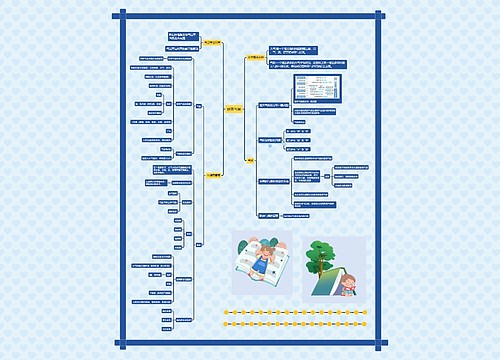

保险公司破产清算 问题保单应否全额救助思维导图

核心内容:近几个月来我国台湾地区不断地讨论保险公司无法履行保险合同时,政府与相关机制是否要投入资金,确保其保户全部保险利益的问题。如果答案是肯定的,那么,保险公司因为经营不善而无法尽其应有的责任,这种本应接受最严厉惩罚的经营者与所有者,却可以享受社会资源,免除部分社会责任,这显然对纳税人和社会都是不公平的。

树图思维导图提供 保险公司破产清算 问题保单应否全额救助 在线思维导图免费制作,点击“编辑”按钮,可对 保险公司破产清算 问题保单应否全额救助 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:b450a148cf5c7bd97ac3cbd9393fd9ee

思维导图大纲

保险公司破产清算 问题保单应否全额救助思维导图模板大纲

这个问题同样值得大陆深加思索。政府对保险公司进行救援,主要目的是希望能保护消费者,可是在市场经济中,财政手段的直接干预,必然会对市场活动与社会公平产生不良的副作用。当保险公司出现经营危机时,两岸都有保护消费者的救助机制,但是就台湾已经发生数家保险公司清算的实际经验来看,其发生的背景与处理情况,无论是好是坏,都有值得借鉴的地方。本文借这次台湾地区的政策讨论,简要地探讨当政府不给予问题公司以全额救助时,对消费者究竟是好还是坏。

首先,我们要从台湾所面临的问题开始说起。

一般来说,当保险公司发生财务危机时,主要的处理方法有以下三种:第一,政府以自己的信用担保,直接注入资金维持运作,如2008年美国处理AIG的危机;第二,政府安排其他保险公司承接保单或寻求其他民间机构支持,而保单中间的亏损则由特定基金进行全部或部分的弥补,日本几次的金融危机,多采用此方法;第三,政府仅协助保险公司有秩序的清算与破产,消费者将无法直接得到经济上的救助,此方法在保险产业中较为少见。

台湾地区在处理问题保险公司时,多采用上述第二种方法,但是处理几家出现问题的中小型保险公司之后,原本可供垫付的“保险安定基金”几乎用罄,台湾的保险监理机构将难以寻找承接问题保单的公司。更严重的是许多财务不良的保险公司,为了扩张市场份额,使用过低的价格或松懈理赔。经营者倚仗着政府的保护机制,将部分企业责任转嫁给社会;消费者同样也会出现类似消极状况,不顾保险公司的财务与商誉状况,购买价格过于低廉的保险产品,最终期待政府以行政手段来维护其全部权利。太过优厚的保护机制使部分保险业者与消费者产生了投机与怠惰的状况。反观台湾地区的金融投资产品与存款保险,都没有常态性地由政府担保全额赔付,由消费者为自己承担主要风险,唯独保险产业才有此惯例。所以,在资金缺乏与容易产生不良副作用之下,台湾开始反思问题,虽然可能会降低消费者的保护,但是若可以唤起消费者的积极性,对市场效率将会有更大的帮助。

在了解台湾地区的背景与理由之后,我们再来看看大陆是如何处理问题保单的。依据《中华人民共和国保险法》第90条,保险公司破产必须获得监管机构的同意,而第91条则设定保户的清偿顺序排在职工之后,一般债权人之前。若仅就人寿保险以外的业务而言,保险公司的破产处理方法跟一般的金融机构相差不多。可是第92条第1款又规定,寿险公司破产后,人寿保险业务必须被安排转让,若没有业者愿意承接时,保险监管机构则可以指定接受转让者。此外,对于接受转让问题保单的保险公司,可以依据《保险保障安定基金管理办法》进行救助,对保户的保险利益提供一定的补偿。所以就《中华人民共和国保险法》与《保险保障安定基金管理办法》可以了解到,大陆使用的处理方法在上述所说的三种方法中,介于第二种与第三种之间,也就是说问题保单将由监管机构进行安排,其亏损部分可由保险保障安定基金垫付。不过,比台湾地区更先进的是,大陆的保险保障安定基金已经采取了部分救助的机制,截至2012年9月的统计,该基金的累积已达364亿元,在排除系统性风险下,大陆应当暂时不会遇到与台湾相似的问题。

可是,好的机制并不代表就一定能收到预期的效果,必须有监管者、消费者与业者共同执行才能见效,三者缺一不可。监管者的强制介入是希望能保护消费者的权益,维护社会安定;不保证全额赔付,是希望提醒消费者与业者的权利与义务,并减轻财政负担。这些理由虽然良好,可是财务信息对一般民众却是艰涩难懂,导致消费者无法感受此议题的重要性,社会的漠视自然难以唤起业者的社会与企业责任,救助上限的警告机制也就难以发挥效果。价格与代理费竞争激烈的市场环境,使得寿险公司需要依赖投资的利差益来弥补承保费用的损失,此结果容易导致寿险公司采取过度积极的投资决策,尤其是中小型的寿险公司,恐将难以承受系统性风险。这种情况消费者必须有所警惕,尤其是信誉不好的保险公司提供过度优惠的产品时,决不能抱有侥幸心理。

问题保单还需要注意事前的预防和事后的处理。事前,要能提供简单的信号让民众关注保险公司的安全性。与台湾地区相比,大陆的保险市场同样存有经营不善的保险公司,可是近十余年来,并未有面临本土金融风暴的经验,难免降低了对该类风险的警惕。然而,不要让消费者在经历损失后才获得教训,而是要国人学会选择保险公司,唾弃不负责任的经营者。在这一点上,媒体与一线的保险从业人员至关重要,要能将复杂的信息转化为简单的信号,让消费者作为参考,同时刺激业者爱惜自己的商誉。事后,政策执行必须具有前后统一的连贯性。有时碍于社会舆论与期待,监管者容易在前期处理问题保险公司时,给予消费者优厚的救助,但是后期资金匮乏时,消费者的待遇却明显劣于前例。这种“先赔先拿钱,晚赔没有钱”的情况必须避免,否则将严重破坏社会公平与政府的威信。

对于问题保单的保险利益,保障机制仅站在补救的角度上而不给予全部的担保,是符合长远发展与社会公平的要求的。但是要能起到正面的积极效果,而非单纯的事后补救,关键是要唤起消费者对自己权益的责任感。如此,现有的机制才能保护消费者,督促业者规范经营,发挥市场运作的效率。

引用法条

[1]《中华人民共和国保险法》 第九十条

[2]《中华人民共和国保险法》 第九十一条

[3]《中华人民共和国保险法》 第九十二条

上海工商

上海工商