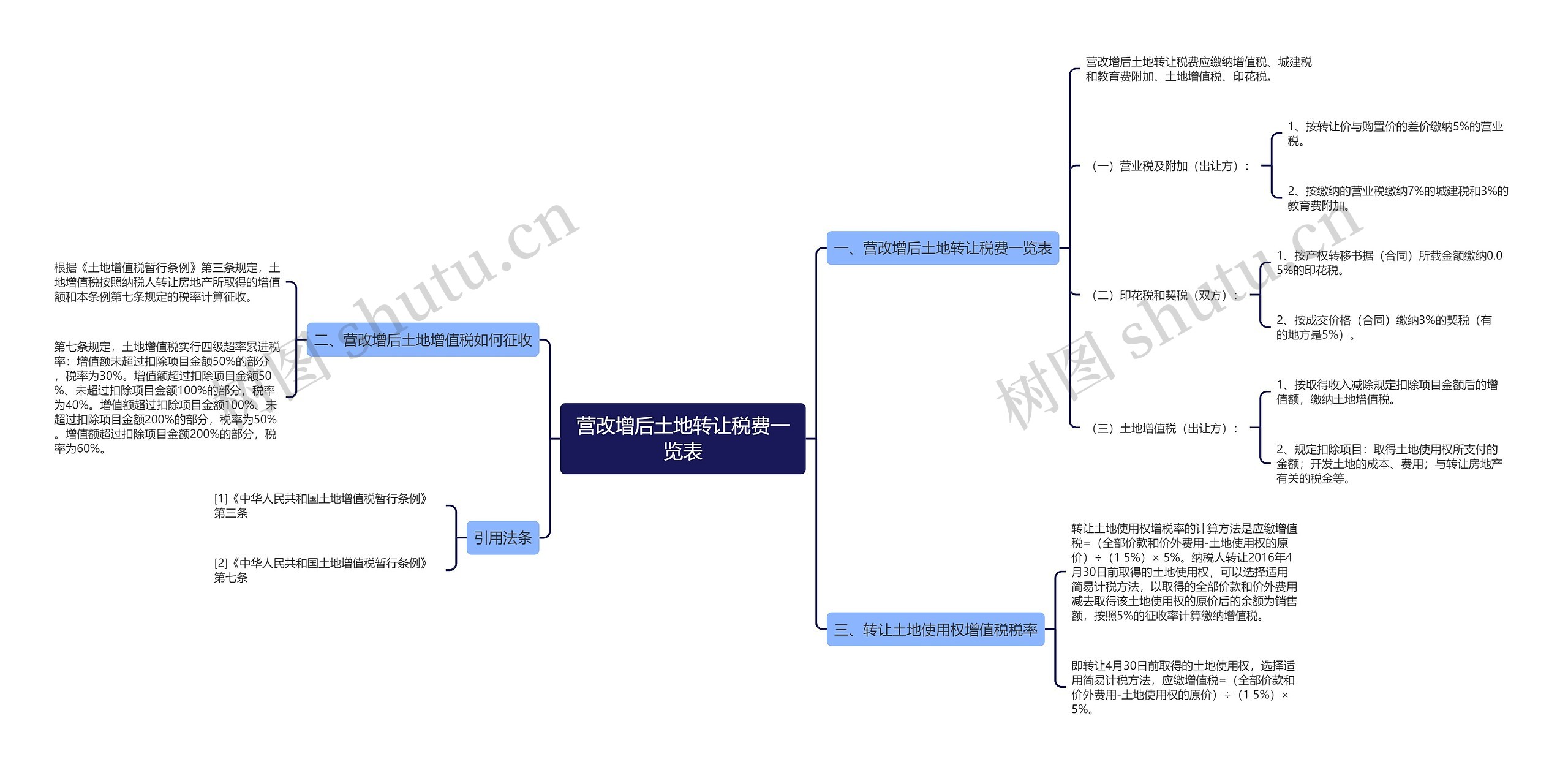

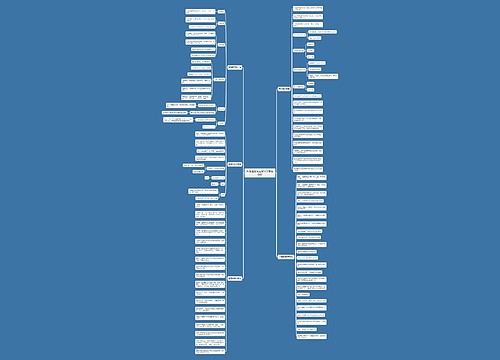

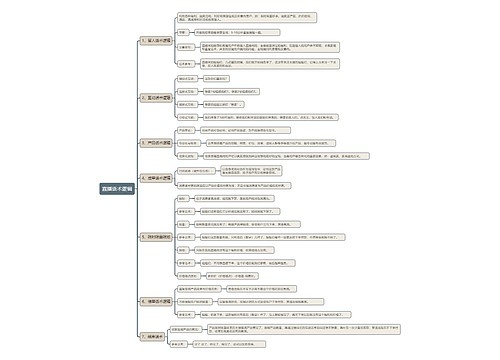

营改增后土地转让税费一览表思维导图

土地转让时需要的转让费用,比如土地增值税、印花税、契税等税费计算,相信大家对此还不是那么的了解。那么,营改增后土地转让税费一览表是怎样的?为了帮助大家更好的了解相关法律知识,树图网小编整理了相关的内容,我们一起来了解一下吧。

树图思维导图提供 营改增后土地转让税费一览表 在线思维导图免费制作,点击“编辑”按钮,可对 营改增后土地转让税费一览表 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:96fe2e4595869ed9e32a150f4c5411fb

思维导图大纲

营改增后土地转让税费一览表思维导图模板大纲

一、营改增后土地转让税费一览表

营改增后土地转让税费应缴纳增值税、城建税和教育费附加、土地增值税、印花税。

(一)营业税及附加(出让方):

1、按转让价与购置价的差价缴纳5%的营业税。

2、按缴纳的营业税缴纳7%的城建税和3%的教育费附加。

(二)印花税和契税(双方):

1、按产权转移书据(合同)所载金额缴纳0.05%的印花税。

2、按成交价格(合同)缴纳3%的契税(有的地方是5%)。

(三)土地增值税(出让方):

1、按取得收入减除规定扣除项目金额后的增值额,缴纳土地增值税。

2、规定扣除项目:取得土地使用权所支付的金额;开发土地的成本、费用;与转让房地产有关的税金等。

二、营改增后土地增值税如何征收

根据《土地增值税暂行条例》第三条规定,土地增值税按照纳税人转让房地产所取得的增值额和本条例第七条规定的税率计算征收。

第七条规定,土地增值税实行四级超率累进税率:增值额未超过扣除项目金额50%的部分,税率为30%。增值额超过扣除项目金额50%、未超过扣除项目金额100%的部分,税率为40%。增值额超过扣除项目金额100%、未超过扣除项目金额200%的部分,税率为50%。增值额超过扣除项目金额200%的部分,税率为60%。

三、转让土地使用权增值税税率

转让土地使用权增税率的计算方法是应缴增值税=(全部价款和价外费用-土地使用权的原价)÷(1 5%)× 5%。纳税人转让2016年4月30日前取得的土地使用权,可以选择适用简易计税方法,以取得的全部价款和价外费用减去取得该土地使用权的原价后的余额为销售额,按照5%的征收率计算缴纳增值税。

即转让4月30日前取得的土地使用权,选择适用简易计税方法,应缴增值税=(全部价款和价外费用-土地使用权的原价)÷(1 5%)× 5%。

引用法条

[1]《中华人民共和国土地增值税暂行条例》 第三条

[2]《中华人民共和国土地增值税暂行条例》 第七条

相关思维导图模板

树图思维导图提供 线上销售全链路布局 在线思维导图免费制作,点击“编辑”按钮,可对 线上销售全链路布局 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:d7d9de3c963dd0170f070d111b460b99

树图思维导图提供 ——重点行业机构业务客户生态图谱(锦州地区) 在线思维导图免费制作,点击“编辑”按钮,可对 ——重点行业机构业务客户生态图谱(锦州地区) 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:f930058a554a09639a5c5c0e168c451c

上海工商

上海工商