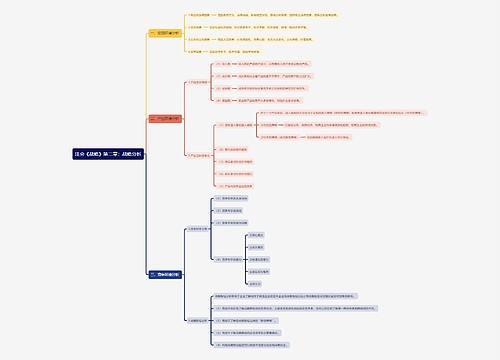

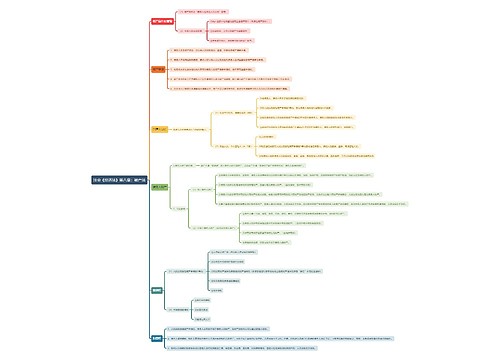

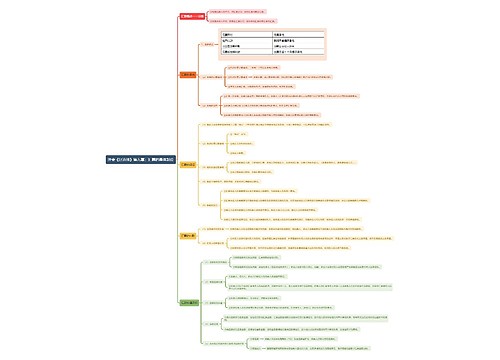

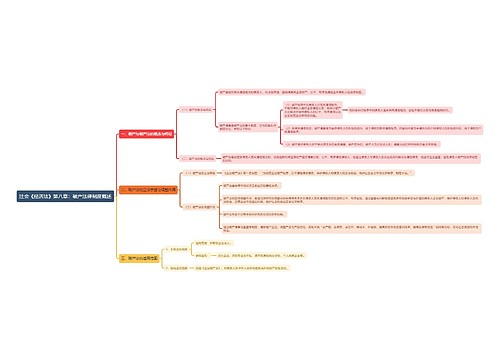

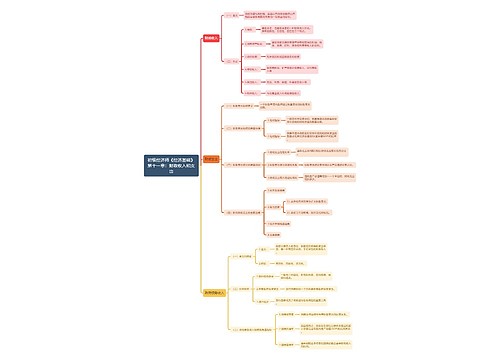

会计处理不同 税收负担不一样 思维导图

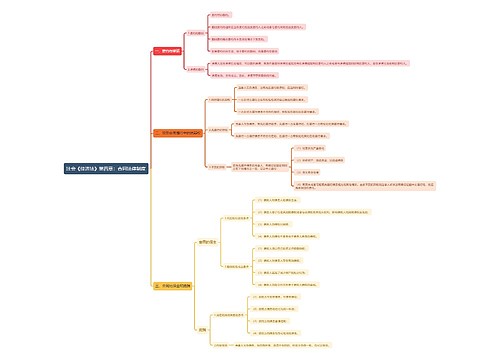

最近,税务人员在对某面粉厂2004年度增值税纳税情况进行检查时,发现该厂通过附设门市部将自产的面粉、麸皮与农民兑换小麦,收取现金差价,账务上只将取得的兑换差价款作为加工费收入记账,按17%的税率申报缴纳增值税。

树图思维导图提供 会计处理不同 税收负担不一样 在线思维导图免费制作,点击“编辑”按钮,可对 会计处理不同 税收负担不一样 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:5033896443f99aac73936dd60e58c147

思维导图大纲

会计处理不同 税收负担不一样 思维导图模板大纲

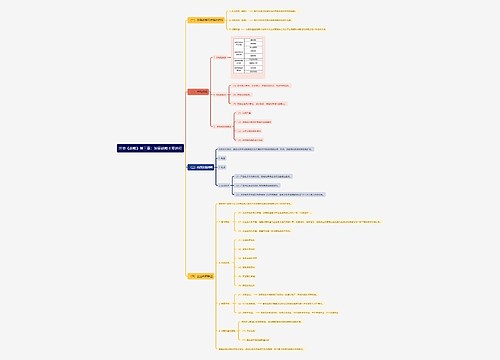

税务人员指出该面粉厂这样处理是错误的,并对企业会计进行了税收政策辅导。根据现行有关增值税规定,粮油兑换这种“以物易物”行为应当分别按销售和采购两笔业务来处理。该企业在会计核算上,将兑换当作加工,不仅违背了基本事实,它也加大了企业的增值税税收成本。

就该面粉厂而言,2004年度,附设门市部兑换业务从农民手中取得小麦合计227308.2公斤、按同期收购价折合303365.58元,并取得差价(加工费)38538.76元(含税),同时兑换出面粉155734.15公斤、按同期售价折合249174.64元(含税),兑换出麸皮58903.2公斤、按同期售价折合54190.94元。

按现行增值税有关政策,该面粉厂兑换业务从农民手中收取的小麦,按规定可以开具农业产品统一收购发票,收购金额为303365.58元,按票面金额按13%扣除率可计提增值税进项税额39437.53元,对兑换出的面粉应当按同期售价确认收入220508.53元并按13%的适用税率计提增值税销项税额28666.11元, 兑换出的麸皮应当按同期售价确认收入54190.94元,因其属于免税饲料范围,依据政策规定免征增值税。该面粉厂取得的所谓加工费实际上就是面粉、麸皮的售价与成本价之间的差价,计算时已将其包括在按同期售价确认的面粉、麸皮收入额中。这样,将兑换这种“以物易物”行为分别按销售和采购两笔业务来处理,计算出的应纳增值税为零,而且还有增值税留抵税额10773.42元。

而将兑换当作加工,将取得的差价(加工费)38538.76元(含税)按17%的税率申报缴纳增值税,应纳增值税额为5599.65元。

两者相比,不仅多缴了增值税5599.65元,而且影响下期应纳税额10773.42,额外增加增值税税收成本16373.07元。

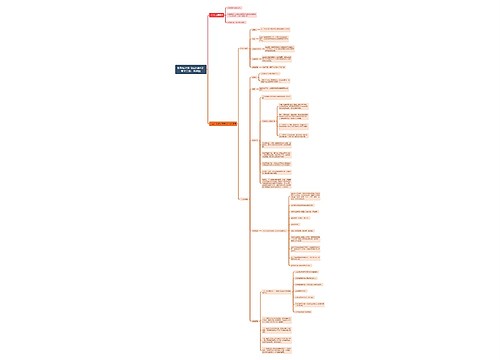

上海工商

上海工商