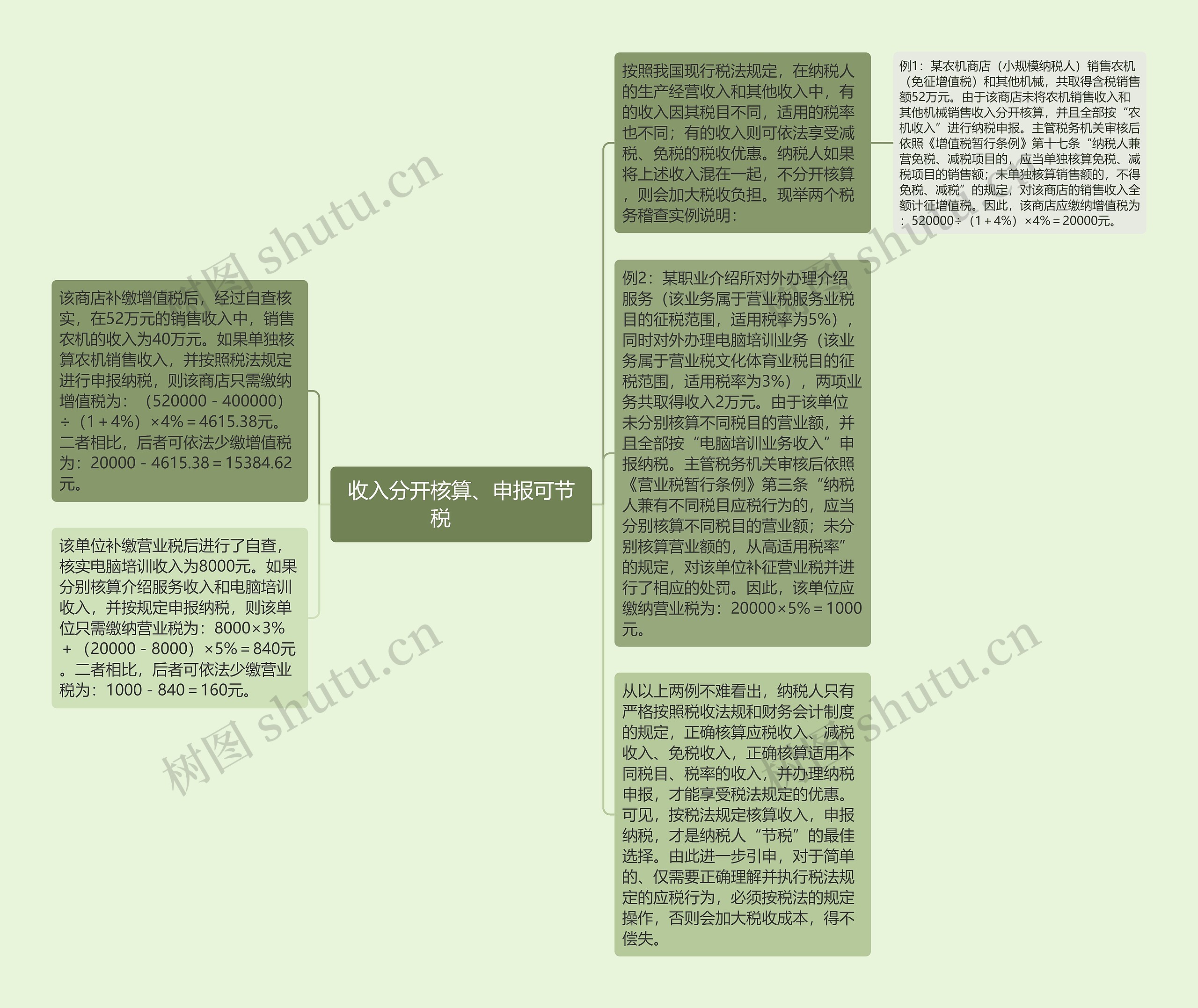

收入分开核算、申报可节税 思维导图

在税务稽查工作中,笔者发现有的纳税人为了达到少缴税或不缴税的目的,不是采用正确的税收筹划方法来节税,而是反其道而行之,不按税法规定核算收入和申报纳税。结果反而加大了自己的税收成本,有的甚至因此受到了税务机关给予的偷税处罚。

树图思维导图提供 收入分开核算、申报可节税 在线思维导图免费制作,点击“编辑”按钮,可对 收入分开核算、申报可节税 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:e7e42df68f0df58e5aec998bf5744c26

思维导图大纲

收入分开核算、申报可节税 思维导图模板大纲

按照我国现行税法规定,在纳税人的生产经营收入和其他收入中,有的收入因其税目不同,适用的税率也不同;有的收入则可依法享受减税、免税的税收优惠。纳税人如果将上述收入混在一起,不分开核算,则会加大税收负担。现举两个税务稽查实例说明:

例1:某农机商店(小规模纳税人)销售农机(免征增值税)和其他机械,共取得含税销售额52万元。由于该商店未将农机销售收入和其他机械销售收入分开核算,并且全部按“农机收入”进行纳税申报。主管税务机关审核后依照《增值税暂行条例》第十七条“纳税人兼营免税、减税项目的,应当单独核算免税、减税项目的销售额;未单独核算销售额的,不得免税、减税”的规定,对该商店的销售收入全额计征增值税。因此,该商店应缴纳增值税为:520000÷(1+4%)×4%=20000元。

该商店补缴增值税后,经过自查核实,在52万元的销售收入中,销售农机的收入为40万元。如果单独核算农机销售收入,并按照税法规定进行申报纳税,则该商店只需缴纳增值税为:(520000-400000)÷(1+4%)×4%=4615.38元。二者相比,后者可依法少缴增值税为:20000-4615.38=15384.62元。

例2:某职业介绍所对外办理介绍服务(该业务属于营业税服务业税目的征税范围,适用税率为5%),同时对外办理电脑培训业务(该业务属于营业税文化体育业税目的征税范围,适用税率为3%),两项业务共取得收入2万元。由于该单位未分别核算不同税目的营业额,并且全部按“电脑培训业务收入”申报纳税。主管税务机关审核后依照《营业税暂行条例》第三条“纳税人兼有不同税目应税行为的,应当分别核算不同税目的营业额;未分别核算营业额的,从高适用税率”的规定,对该单位补征营业税并进行了相应的处罚。因此,该单位应缴纳营业税为:20000×5%=1000元。

该单位补缴营业税后进行了自查,核实电脑培训收入为8000元。如果分别核算介绍服务收入和电脑培训收入,并按规定申报纳税,则该单位只需缴纳营业税为:8000×3%+(20000-8000)×5%=840元。二者相比,后者可依法少缴营业税为:1000-840=160元。

从以上两例不难看出,纳税人只有严格按照税收法规和财务会计制度的规定,正确核算应税收入、减税收入、免税收入,正确核算适用不同税目、税率的收入,并办理纳税申报,才能享受税法规定的优惠。可见,按税法规定核算收入,申报纳税,才是纳税人“节税”的最佳选择。由此进一步引申,对于简单的、仅需要正确理解并执行税法规定的应税行为,必须按税法的规定操作,否则会加大税收成本,得不偿失。

上海工商

上海工商