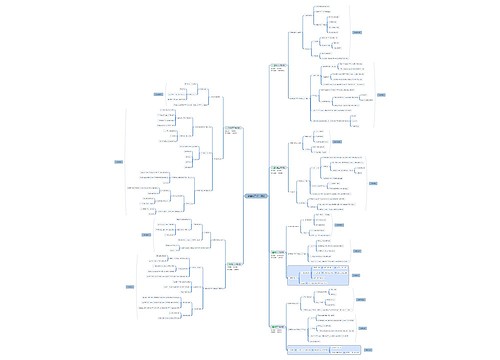

房地产开发与销售过程中土地增值税筹划思维导图

根据我国《土地增值税暂行条例》及其实施细则的规定,土地增值税的征税范围包括:①转让国有土地使用权。②地上的建筑物及其附着物连同国有土地使用权一并转让。这里所说的“地上的建筑物”是指建于土地上的一切建筑物,包括地上地下的各种附属设施。所谓“附属物”是指附着于土地上的不能移动或一经移动即遭损坏的物品。

树图思维导图提供 房地产开发与销售过程中土地增值税筹划 在线思维导图免费制作,点击“编辑”按钮,可对 房地产开发与销售过程中土地增值税筹划 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:602d1ad110638c83f45f938decf9d6b0

思维导图大纲

房地产开发与销售过程中土地增值税筹划思维导图模板大纲

土地增值税的筹划主要包括下面几种方法。

(一)适当增值税筹划法

我国土地增值税法规定:纳税人建造普通住宅出售,增值额没有超过扣除项目金额20%时,免征土地增值税;增值额超过扣除项目金额20%时,应就其全部增值额按规定征税。纳税人建造房屋出售时,应考虑增值额增加带来的效益与放弃起征点的优惠而增加的税收负担的关系。

纳税人享受起征点的照顾

例如,某房地产开发企业建成一批商品房代售,除销售税金及附加外的全部允许扣除项目的金额为100,当其销售这批商品房的价格为X时,相应的销售税金及附加为5%×(1+7%+3%)X=5.5%X

这时,其全部允许扣除金额为:100+5.5%X

该企业享受起征点最高售价为

X=1.2(100+5.5%X)

解以上方程可知,此时的最高售价为128.48. 2.纳税人不享受起征点的照顾

假设此时的售价为(128.48+Y),由于售价提高,相应的销售税金及附加和允许扣除项目金额都应提高5.5%Y.这时允许扣除的项目金额=107.07+5.5%Y

增值额=128.48+Y-(107.07+5.5%Y)

化简后,增值额的计算公式为:4.5%Y+21.41

所以,应纳土地增值税为:30%×(94.5%Y+21.41)

若企业要使提价带来的效益超过起征点增加的税收,就必须使Y>30%×(94.5%Y+21.4)

即Y>8.96

这就是说,如果想通过提高售价获得更大的收益,就必须使价格高于137.44.通过以上两方面的分析可知,转让房地产的企业,当除去销售税金及附加后的全部允许扣除项目金额为100时,销售定价为128.48是该纳税人可以享受起征点的最高价位。

(二)收入分散筹划法

在确定土地增值税时,很重要的一点是确定售出房地产的增值额。增值额必须从收入和成本两方面确定,如果房地产企业能够在成本不变的条件下减少收入,则能够减税收。对于土地增值税来说,这一点显得尤为重要,因为土地增值税是超率累进制,收入的增长,意味着相同条件下增值额的增长,从而产生税率爬升效应,使得税负增长很快。因此,收入分散筹划法有很强的现实意义。

收入分散筹划的一般方法是将可以分开单独处理的部分从整个房地产中分离,比如房屋里面的设施,具体筹划如下:

假如某企业准备出售其拥有的一幢房屋以及土地使用权,因为房屋已经使用一段时间,里面的设施已安装齐全,估计市场价格为1000万元,里面的设备价格为100万元。

如果该企业和购买者签订合同时,不注意区分,而是将全部金额以房地产转让价格的形式在合同上体现,则增值额无疑会增加100万元。如果该企业和购买者签订房地产转让合同时,采取以下变通方法,将收入分散,便可以节省不少税款。具体做法是在合同上仅注明800万元的房地产转让价格,同时签订一份附属办公设备购销合同,则可以很好地解决问题。而且这种方式也可以节省印花税,因为购销合同的印花税税率为0.03%,比产权转移书适用0.05%税率要低。

对于房地产开发企业,同样可以适用这种办法。如果房地产开发企业进行房屋建造出售时,将合同分两次签订,同样可以节省不少土地增值税税款。具体做法是,当住房初步完工但没有安装设备以及装璜、装饰时,便和购买者签订房地产转移合同,接着和购买者签订设备安装即装璜、安装合同,则纳税人只需就第一份合同上注明金额缴纳土地增值税。

(三)成本费用筹划法

房地产开发企业的成本费用开支有多项内容,不仅包括土地的征用及拆迁补偿费、前期工程费、建筑安装工程费、基础设施费、公共配套设施费、开发问接费等,而且还包括与房地产开发项目有关的销售费用、管理费用和财务费用。前者是房地产开发成本,后者是房地产开发费用。房地产开发成本作为销售收入的扣除项目,必定影响房地产企业增值额的大小,即房地产开发成本越高,应纳税额越小,房地产开发成本越低,则增值额越大。

成本费用的筹划法主要是针对房地产开发企业,因为这类企业同时进行几处房地产开发业务,不同地方开发成本比例,因为物价或其他的原因可能不同,这就会导致有的房地产增值额较高,有的房地产增值额较低。这时,企业可以利用自己的优势,合理分配各个企业之间的开发成本,从总体上,达到减少税负的目的。

(四)建房方式筹划法

房地产的建筑应缴纳营业税,税率为3%;而房地产的销售应缴纳土地增值税。

因此,可以通过建房方式的改变,达到避开土地增值税的效果,主要有两种方式:

第一种建房方式是房地产公司的代建行为。这种方式是指房地产开发公司代客户进行房地产开发,开发完成后向顾客收取代建房报酬的行为。对于房地产开发公司来说,虽然取得了一定的收入,但由于房地产自始至终是属于顾客的,没有发生产权的转移,因此不属于增值税的征税范围,而属于营业税的增税范围。由于建筑业的税率较低,而土地增值税税率较高,因此,可以利用这一点减轻税负。如果房地产开发公司在开发之初便能确定最终用户,就完全可以采用代建房方式进行开发,而不采用税负较重的开发后销售的方式。这种方式可以使房地产开发公司以用户名义取得土地使用权和购买各种材料设备,也可以协商由客户自己取得和购买,只要从最终形式上看,房地产权属没有发生转移就可以。

另一种建房方式是合作建房方式。我国税法规定,对于一方出地,另一方出资金,双方合作建房,建成后按比例分房自用的,暂免征收土地增值税。房地产开发企业也可以很好地利用该项政策,比如某房地产开发企业购得一块土地的使用权准备修建住宅,则该企业可以预收购房者的房款作为合作建房的资金。这样,一幢住房中土地支付价所占比例应该比较小,房地产开发企业分得的房屋较少,大部分由出资金的用户分得自用。因此,在该房地产开发企业售出剩余部分住房之前,各方都不用缴纳土地增值税,只有在房地产开发企业建成后转让属于自己的那部分住房时,才就这一部分缴纳土地增值税。

(五)利息支出筹划法

我国《土地增值税暂行条例实施细节》第七条规定,财务费用中的利息支出,允许据实扣除,但最高不能超过按商业银行同类同期贷款利率计算的金额。其他房地产开发费用,按本条第一和第二项规定的金额之和的5%以内计算扣除,用公式表示为:

房地产开发费用=利息+(取得土地使用权所支付的金额+房地产开发成本)×5%

如果纳税人不能够按照转让房地产项目计算分摊利息支出,或不能够提供金融机构贷款证明的,房地产开发费用按地价和房地产开发成本金额的10%以内扣除,用公式表示为:

房地产开发费用=利息+(取得土地使用权所支付的金额+房地产开发成本)×10%

究竟采取哪种方式扣除利息费用,企业其实是可以选择的。如果建房过程中企业借用了大量资金,利息费用很多,则应该采取据实扣除的方式,此时企业应尽量提供金融机构贷款的证明。如果企业建房过程中借款很少,利息费用很低,则可故意不计算应分摊的利息支出,或提供金融机构的贷款证明,这样可以多扣除费用,减低税负。

相关思维导图模板

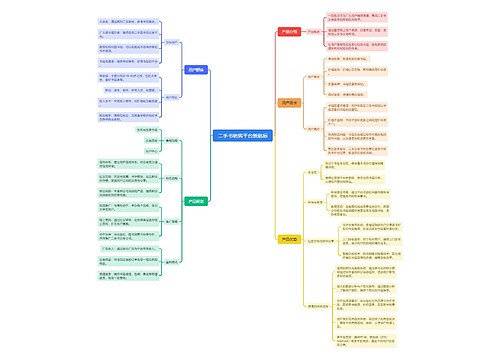

树图思维导图提供 销售经理半年规划 在线思维导图免费制作,点击“编辑”按钮,可对 销售经理半年规划 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:e614d6bcf03e9318109240a18697c5d1

树图思维导图提供 二手书销售平台新航标 在线思维导图免费制作,点击“编辑”按钮,可对 二手书销售平台新航标 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:a92403b70afada50cf4fa4f56e0981c9

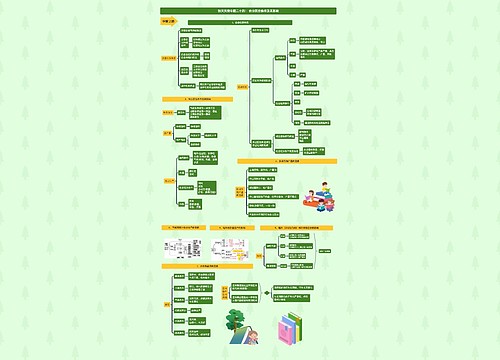

上海工商

上海工商