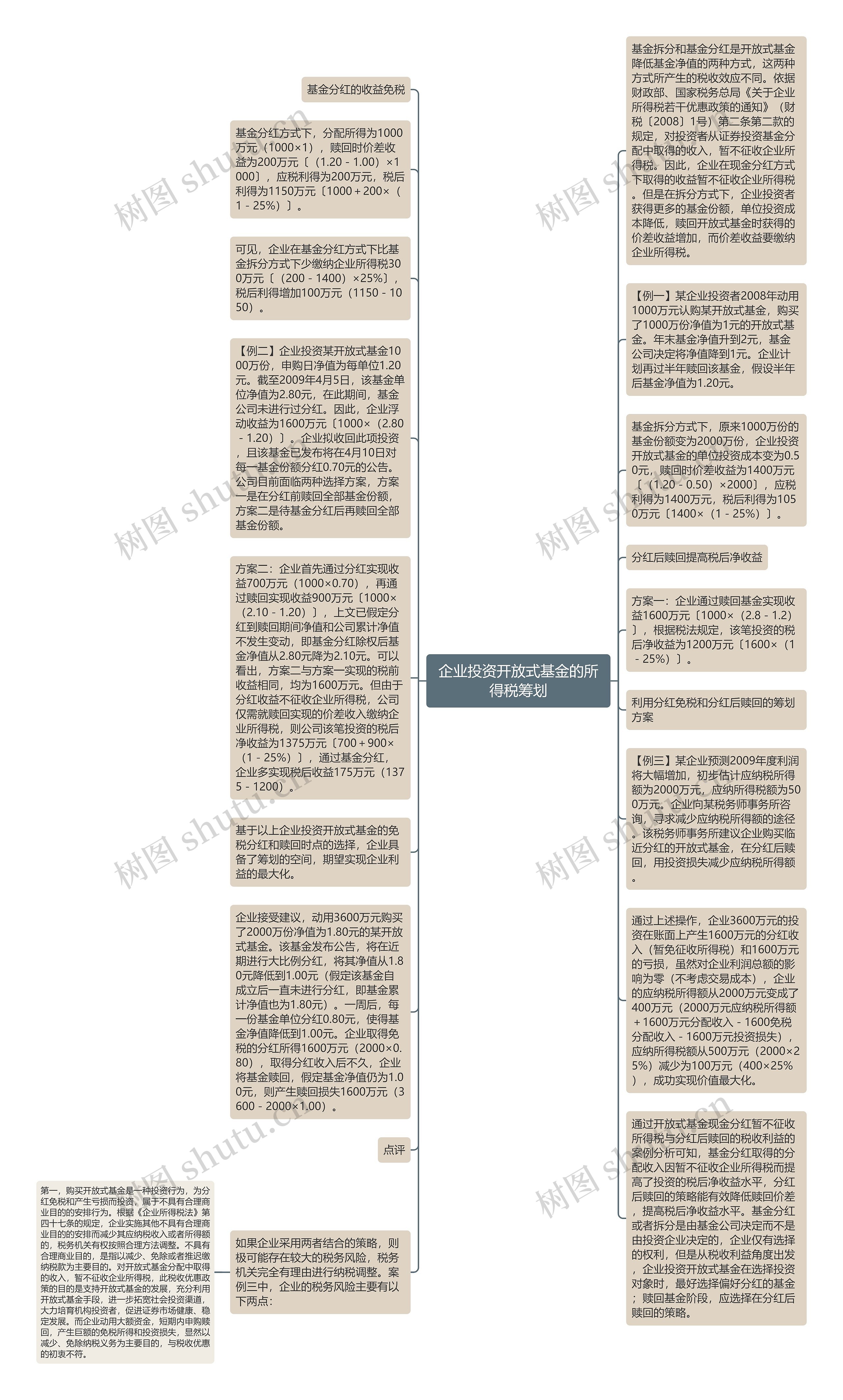

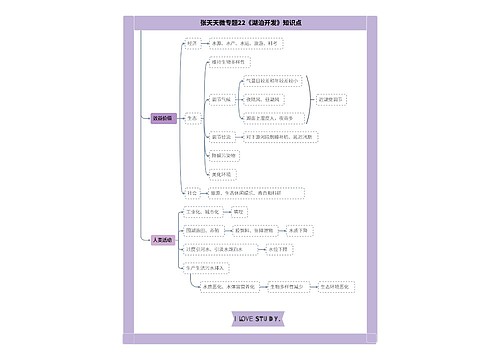

企业投资开放式基金的所得税筹划思维导图

基于开放式基金现金分红暂不征收企业所得税与分红后赎回的税收利益考虑,企业投资者创造免税收益和亏损的做法,是目前企业投资开放式基金时常用的所得税筹划方法。

树图思维导图提供 企业投资开放式基金的所得税筹划 在线思维导图免费制作,点击“编辑”按钮,可对 企业投资开放式基金的所得税筹划 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:9e4143e2ffbaa7a0b0dd8d76723943df

思维导图大纲

企业投资开放式基金的所得税筹划思维导图模板大纲

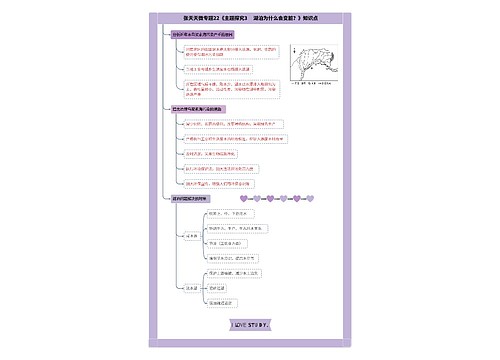

基金拆分和基金分红是开放式基金降低基金净值的两种方式,这两种方式所产生的税收效应不同。依据财政部、国家税务总局《关于企业所得税若干优惠政策的通知》(财税〔2008〕1号)第二条第二款的规定,对投资者从证券投资基金分配中取得的收入,暂不征收企业所得税。因此,企业在现金分红方式下取得的收益暂不征收企业所得税。但是在拆分方式下,企业投资者获得更多的基金份额,单位投资成本降低,赎回开放式基金时获得的价差收益增加,而价差收益要缴纳企业所得税。

基金分红的收益免税

【例一】某企业投资者2008年动用1000万元认购某开放式基金,购买了1000万份净值为1元的开放式基金。年末基金净值升到2元,基金公司决定将净值降到1元。企业计划再过半年赎回该基金,假设半年后基金净值为1.20元。

基金分红方式下,分配所得为1000万元(1000×1),赎回时价差收益为200万元〔(1.20-1.00)×1000〕,应税利得为200万元,税后利得为1150万元〔1000+200×(1-25%)〕。

基金拆分方式下,原来1000万份的基金份额变为2000万份,企业投资开放式基金的单位投资成本变为0.50元,赎回时价差收益为1400万元〔(1.20-0.50)×2000〕,应税利得为1400万元,税后利得为1050万元〔1400×(1-25%)〕。

可见,企业在基金分红方式下比基金拆分方式下少缴纳企业所得税300万元〔(200-1400)×25%〕,税后利得增加100万元(1150-1050)。

分红后赎回提高税后净收益

【例二】企业投资某开放式基金1000万份,申购日净值为每单位1.20元。截至2009年4月5日,该基金单位净值为2.80元,在此期间,基金公司未进行过分红。因此,企业浮动收益为1600万元〔1000×(2.80-1.20)〕。企业拟收回此项投资,且该基金已发布将在4月10日对每一基金份额分红0.70元的公告。公司目前面临两种选择方案,方案一是在分红前赎回全部基金份额,方案二是待基金分红后再赎回全部基金份额。

方案一:企业通过赎回基金实现收益1600万元〔1000×(2.8-1.2)〕,根据税法规定,该笔投资的税后净收益为1200万元〔1600×(1-25%)〕。

方案二:企业首先通过分红实现收益700万元(1000×0.70),再通过赎回实现收益900万元〔1000×(2.10-1.20)〕,上文已假定分红到赎回期间净值和公司累计净值不发生变动,即基金分红除权后基金净值从2.80元降为2.10元。可以看出,方案二与方案一实现的税前收益相同,均为1600万元。但由于分红收益不征收企业所得税,公司仅需就赎回实现的价差收入缴纳企业所得税,则公司该笔投资的税后净收益为1375万元〔700+900×(1-25%)〕,通过基金分红,企业多实现税后收益175万元(1375-1200)。

利用分红免税和分红后赎回的筹划方案

基于以上企业投资开放式基金的免税分红和赎回时点的选择,企业具备了筹划的空间,期望实现企业利益的最大化。

【例三】某企业预测2009年度利润将大幅增加,初步估计应纳税所得额为2000万元,应纳所得税额为500万元。企业向某税务师事务所咨询,寻求减少应纳税所得额的途径。该税务师事务所建议企业购买临近分红的开放式基金,在分红后赎回,用投资损失减少应纳税所得额。

企业接受建议,动用3600万元购买了2000万份净值为1.80元的某开放式基金。该基金发布公告,将在近期进行大比例分红,将其净值从1.80元降低到1.00元(假定该基金自成立后一直未进行分红,即基金累计净值也为1.80元)。一周后,每一份基金单位分红0.80元,使得基金净值降低到1.00元。企业取得免税的分红所得1600万元(2000×0.80),取得分红收入后不久,企业将基金赎回,假定基金净值仍为1.00元,则产生赎回损失1600万元(3600-2000×1.00)。

通过上述操作,企业3600万元的投资在账面上产生1600万元的分红收入(暂免征收所得税)和1600万元的亏损,虽然对企业利润总额的影响为零(不考虑交易成本),企业的应纳税所得额从2000万元变成了400万元(2000万元应纳税所得额+1600万元分配收入-1600免税分配收入-1600万元投资损失),应纳所得税额从500万元(2000×25%)减少为100万元(400×25%),成功实现价值最大化。

点评

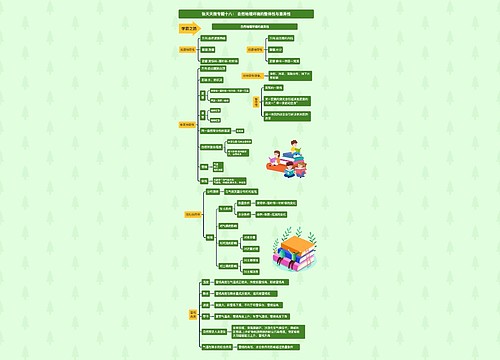

通过开放式基金现金分红暂不征收所得税与分红后赎回的税收利益的案例分析可知,基金分红取得的分配收入因暂不征收企业所得税而提高了投资的税后净收益水平,分红后赎回的策略能有效降低赎回价差,提高税后净收益水平。基金分红或者拆分是由基金公司决定而不是由投资企业决定的,企业仅有选择的权利,但是从税收利益角度出发,企业投资开放式基金在选择投资对象时,最好选择偏好分红的基金;赎回基金阶段,应选择在分红后赎回的策略。

如果企业采用两者结合的策略,则极可能存在较大的税务风险,税务机关完全有理由进行纳税调整。案例三中,企业的税务风险主要有以下两点:

第一,购买开放式基金是一种投资行为,为分红免税和产生亏损而投资,属于不具有合理商业目的的安排行为。根据《企业所得税法》第四十七条的规定,企业实施其他不具有合理商业目的的安排而减少其应纳税收入或者所得额的,税务机关有权按照合理方法调整。不具有合理商业目的,是指以减少、免除或者推迟缴纳税款为主要目的。对开放式基金分配中取得的收入,暂不征收企业所得税,此税收优惠政策的目的是支持开放式基金的发展,充分利用开放式基金手段,进一步拓宽社会投资渠道,大力培育机构投资者,促进证券市场健康、稳定发展。而企业动用大额资金,短期内申购赎回,产生巨额的免税所得和投资损失,显然以减少、免除纳税义务为主要目的,与税收优惠的初衷不符。

相关思维导图模板

树图思维导图提供 904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查 在线思维导图免费制作,点击“编辑”按钮,可对 904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:10b9a8a2dd2fb4593f8130ef16c320fc

树图思维导图提供 9.战斗的基督教 在线思维导图免费制作,点击“编辑”按钮,可对 9.战斗的基督教 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:33d168acd0cd9f767f809c7a5df86e3a

上海工商

上海工商