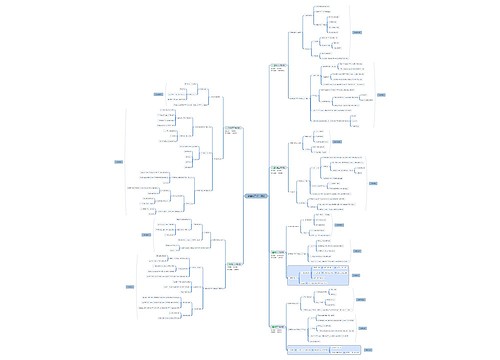

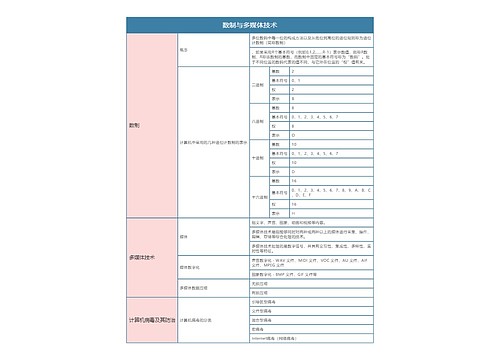

增值税税收筹划――销售自来水等产品应选择计税方法思维导图

现行有关税收政策规定,一般纳税人销售自来水、建筑用沙土、石料等产品缴纳增值税的方法,可以任纳税人选择销项税额减进项税额的计税方法,或简易计税方法计算缴纳增值税。其选择的原则应主要从以下两方面考虑:

树图思维导图提供 增值税税收筹划――销售自来水等产品应选择计税方法 在线思维导图免费制作,点击“编辑”按钮,可对 增值税税收筹划――销售自来水等产品应选择计税方法 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:4fa86e32626d01030833410c439b68f8

思维导图大纲

增值税税收筹划――销售自来水等产品应选择计税方法思维导图模板大纲

第一,影响经营的程度

一般纳税人采用简易计税方法后,按6%或4%的征收率计税,最多只能按实际税额让税务机关代开增值税专用发票,带来购货方相对抵扣税款不足的情况,这就要考虑影响经营的程度。假设销售对象主要是个人消费者,或非增值税纳税单位,则宜选择简易计税方法;如果销售对象主要是增值税纳税企业,尤其是增值税一般纳税人企业,显然会影响正常经营,所以慎重选择计税方法很重要。

第二,税收负担的状况

如果按销项税额减进项税额计算的税收负担率大于6%或4%,则宜选择简易计税方法;反之,则宜选择销项税额减进项税额的计税方法。

例如,某水厂生产的自来水,其销售对象主要是居民饮用,即个人消费,企事业单位用水所占比重较小。该厂向税务机关申请办理了增值税一般纳税人认定。2000年,该厂全年销售额为250万元,增值税进项税额很少,取得电费等增值税专用发票上注明的进项税额为7.5万元,按销项税额减进项税额计算的应纳税额为250×13%-7.5=25万元。

增值税负担率为25÷250×100%=10%,其税负明显高于6%的征收率。如果2000年该厂按简易办法计算缴纳增值税,可节税10万元(25-250×6%)。可见,选择不同的计税方法相当重要。

相关思维导图模板

树图思维导图提供 904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查 在线思维导图免费制作,点击“编辑”按钮,可对 904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:10b9a8a2dd2fb4593f8130ef16c320fc

树图思维导图提供 销售经理半年规划 在线思维导图免费制作,点击“编辑”按钮,可对 销售经理半年规划 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:e614d6bcf03e9318109240a18697c5d1

上海工商

上海工商