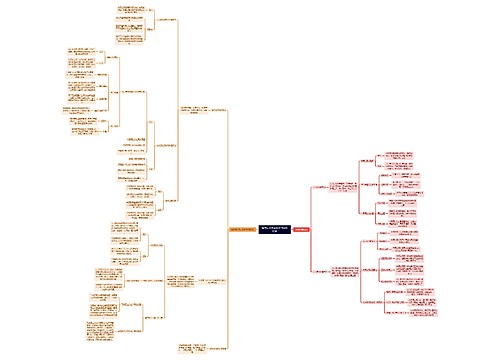

外包工程中大型机械的支出如何筹划思维导图

2009年1月1日,开始执行新的《中华人民共和国增值税暂行条例》,修订后的增值税条例删除了有关一般纳税人不得抵扣购进固定资产的进项税额的规定,允许纳税人抵扣购进固定资产的进项税额。生产经营过程中,有时略微转变传统生产经营模式,将为企业带来不小的收益。下面谈谈某企业在工程外包作业过程中,将原机具产权从承包方转换成发包方,从而使企业得益于增值税转型的实例。

树图思维导图提供 外包工程中大型机械的支出如何筹划 在线思维导图免费制作,点击“编辑”按钮,可对 外包工程中大型机械的支出如何筹划 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:9748336451dbe6698d416e8defc4c0dc

思维导图大纲

外包工程中大型机械的支出如何筹划思维导图模板大纲

甲公司为大型露天铜矿石开采企业,为一般纳税人,年开采铜矿石400万吨。乙公司为专业挖掘铲装公司,为营业税纳税主体。乙公司在挖掘作业行业,拥有专业的铲装驾驶员及丰富的机具管理保养方面的经验,具备该方面人才、技术方面的优势。甲公司的生产作业流程为甲公司将矿山矿石爆破后,外包给乙公司破碎及铲装,按吨位计酬,其中挖掘机和推土机由承包方——乙公司提供。现就机具提供主体不同,分析对发包方和承包方的影响。

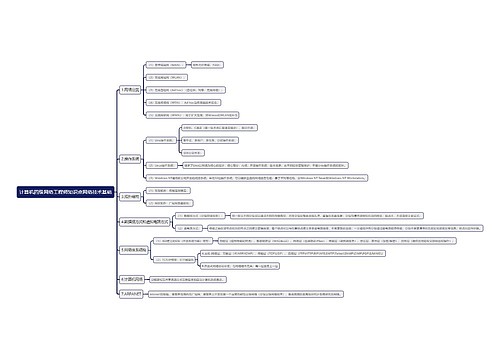

一、承包方提供机具

根据甲公司的生产规模,乙公司需配备四台某型号挖掘机,单价110万元/台,资产价值为440万元。由于乙公司为营业税纳主体,所购置的资产不享受增值税转型所带来的抵扣进项税金的政策。挖掘机铲装费按2.1元/吨计费,年生产规模400万吨,工程款总额为840万元。该项挖掘机铲装工程款840万元,乙公司所开具的工程发票按现行综合税费(营业税、所得税等)约6.7%,乙公司年支付税费约56.28万元。由于甲公司的矿山开采规模大,乙方的挖掘机损耗很大,一般在四年左右进行更新,即原机具折价处理,新挖掘机进场施工。

二、发包方提供机具

参照现购置挖掘机方式,一次性交付或分期按揭付款。现选择按揭付款方式,首付30%,余款分23个月付款,每台挖掘机月支付按揭款3.35万元,每台价款合计110万元。

甲公司向乙公司法人A某借入四台挖掘机首付款计132万元(或延缓支付乙公司相应工程款132万元),由甲公司支付给某挖掘机代理商,实际上未动用甲公司的流动资金,对甲公司现金流未产生任何影响。之后由甲公司每月支付按揭款3.35万元/台,四台计13.40万元。挖掘机按4年计提折旧,净残值按1%计算,同时甲、乙双方约定满四年后资产按1.1万元/台折价转让给乙公司。

甲公司购入四台挖掘机固定资产价税合计440万元,依据新的《中华人民共和国增值税暂行条例》该项固定资产中的进项税金63.93万元予以抵扣,应计提折旧的固定资产价值为440-63.93=376.07万元。甲公司提供机具后,矿石生产用固定资产的折旧依法在税前列支,年计提折旧为376.07/4=94.02万元。

因机具为发包方提供,故对工程单价相应予以调整,甲公司给乙公司年结算总额相应减少110万元。以甲公司矿石年产量400万吨计算,原结算单价为2.10元/吨,年工程总价840万元。现调整为单价1.85元/吨,年工程总价730万元。

由于甲公司其他生产条件未有变化,故与挖掘机相关的矿石成本为挖掘机折旧费用和调价后的工程款,年折旧和工程款共824.02万元(94.02+730)。

对上述承包模式调整后,甲公司进行收益分析。

1、甲公司四年内至少降低成本63.29万元

由于机具由甲公司提供,甲公司适用新的《中华人民共和国增值税暂行条例》,生产用固定资产进项税金准予抵扣,即四台挖掘机的进项税金予以抵扣,总额为63.93万元。

挖掘机使用满四年后,折价给乙公司计4 .4万元。根据财税[2008]170号文件,“增值税一般纳税人已抵扣进项税额的固定资产发生条例第十条(一)至(三)项所列情形的,应在当月按下列公式计算不得抵扣的进项税额:不得抵扣的进项税额=固定资产净值×适用税率

固定资产净值,是指纳税人按照财务会计制度计提折旧后计算的固定资产净值。则转让价款4 .4万元应缴纳增值税0.64万元。

由此计算得出该项固定资产实际抵扣进项税金为63.93-0.64=63.29万元。

以四年为一个周期,由于甲公司付给乙公司的工程款是以固定资产含税价为准,同金额减少计酬单价及总价,故甲公司实际减少成本为实际抵扣的固定资产进项税金加固定资产净值转让收益,即实际抵扣增值税63.29万元加处置收益(假设本案例处置收益为零)。

2、乙公司四年内至少减少税费29.48万元

发包方提供机具,相应减少承包方计酬单价后,乙公司向甲公司结算的工程款等金额减少固定资产购置款,即资产购置款440万元部分不再开具工程发票,按现行综合税负6.7%计算,则为乙公司减少税费为440*6.7%=29.48万元。由于只是形式上有所改变,资产最终归属于乙公司,乙公司的利益并未因此受到影响,并由此减轻了本公司的税负,乙公司乐于接受这样的固定资产投资方案。

3、甲公司有了继续降价的空间

甲公司与乙公司为长期合作单位,在不影响乙公司原既有利益的前提下,机具产权暂时计入甲公司名下,使用满四年后处置过户给乙公司,乙公司仍将拥有该机具的产权。对于等额固定资产原值所少开具工程发票而减少的税费,甲公司要求再减少计酬单价,总额共20万元。乙公司为保证业务的长期稳定,且利益未受到损失,仍因此受益而减少税费29.48-20=9.48万元。

结论是机具产权的临时改变,甲公司减少矿石成本共83.29万元(63.29+20),乙公司保证的业务的长期稳定,并由此减少税费9.48万元,是一个双赢的好办法。小筹划,大收益,正确理解并巧妙运用税收法规,将为企业带来巨大的收益。

相关思维导图模板

树图思维导图提供 如何从大历史观学习中国历史 在线思维导图免费制作,点击“编辑”按钮,可对 如何从大历史观学习中国历史 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:5a22832470b2860422e8670dd763724d

树图思维导图提供 数智技术在工程设备管理中的应用 在线思维导图免费制作,点击“编辑”按钮,可对 数智技术在工程设备管理中的应用 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:f9a2de84ad9a9ceebc96385d71be9ebe

上海工商

上海工商