一般纳税人和小规模纳税人的区别思维导图

增值税纳税人身份认定之所以广受关注,是因为一般纳税人和小规模纳税人在缴纳增值税时适用不同的方法,而且实际税负存在较大差异。

树图思维导图提供 一般纳税人和小规模纳税人的区别 在线思维导图免费制作,点击“编辑”按钮,可对 一般纳税人和小规模纳税人的区别 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:eccba9aed3fd3996b97dd1a819dc0365

思维导图大纲

一般纳税人和小规模纳税人的区别思维导图模板大纲

税法专家宋洪祥介绍,我国税法根据国际上通行的做法,对增值税纳税人按不同标准进行分类管理。主要分一般纳税人和小规模纳税人两类,并实行不同的征收和管理方式。

从制度设计上看,一般纳税人实行进项抵扣制度,按照规范的增值税计算方法,即销项税额减去进项税额的方法纳税。应纳税额计算公式:应纳税额=当期销项税额-当期进项税额。一般纳税人涉及较为复杂的销项税额和进项税额的计算,其增值税的基本税率为17%。而小规模纳税人实行按照销售额和征收率计算应纳税额的简易办法,不得抵扣进项税额,目前的征收率为3%。应纳税额计算公式:应纳税额=销售额×征收率。

从税负上看,不同行业、不同企业的增值税税负由于增值率的不同而有所不同。一般纳税人和小规模纳税人比较,在增值税转型前,有关专家认为一般纳税人的平均税负在7%左右。工业小规模纳税人的征收率为6%,商业小规模纳税人的征收率为3%。由于小规模纳税人财务核算不健全,税务机关难以准确掌握其销售收入,因此小规模纳税人的实际增值税税负比征收率还要低。

实行增值税转型后,增值税一般纳税人购进生产性固定资产的进项税金可以抵扣,加上一般纳税人认定门槛的降低,人们原以为小规模纳税人申请一般纳税人资格的积极性会增加。但事与愿违,不少基层税务机关在调研中发现,一些行业的小规模纳税人在征收率降为3%后,不愿升格为增值税一般纳税人。

浙江省某税务机关调研显示,实施增值税转型后,当地木材加工业增值税一般纳税人平均税负约为6.5%,而小规模纳税人税负率降到3%,比增值税一般纳税人平均税负低3.5个百分点 。显然,小规模纳税人不愿转为增值税一般纳税人。为了规避升格为增值税一般纳税人,这些小规模纳税人大多采取两种办法:一是“注销———登记———再注销”反复登记,即小规模纳税人在达到一般纳税人认定标准前就注销登记,随后再重新办理登记,循环往复,成为“长不大”的小规模纳税人。二是“化整为零”开发票,即当某项经营业务需要开具发票时,就冒用他人的姓名到税务部门代开销售发票,并按3%税率缴纳税款,借机取得销售发票的同时,也降低了企业销售额,避免跨出小规模纳税人“门槛”。更何况,冒用他人姓名开具销售发票,当月销售额达不到起征点(2000元~5000元),或每次(日)达不到起征点(150元~200元)时,还无需纳税。

从管理成本上看,一般纳税人和小规模纳税人由于税收征管的差异,管理成本也存在不同。纳税人要达到按照国家统一的会计制度规定设置账簿,根据合法、有效凭证核算,能够提供准确税务资料的要求,就需要配置财务人员,或者聘请中介机构代理记账、核算,无疑会增加支出。这也是一些小规模纳税人不愿变为一般纳税人的一个原因。

从出口退税看,一般纳税人出口货物实行出口退税制度,有较大优惠。而小规模纳税人出口货物实行免税不退税的制度,出口货物受到一定的限制。

宋洪祥认为,由于一般纳税人和小规模纳税人在缴纳增值税时存在以上区别,纳税人在税法规定可以选择身份时,应结合自身的实际情况进行税负测算,选择恰当的身份。《增值税一般纳税人资格认定管理办法》规定,年销售额达不到一般纳税人标准的纳税人和新开业的纳税人,如果有固定的生产经营场所,能够按照国家统一的会计制度规定设置账簿,根据合法、有效凭证核算,能够提供准确税务资料的,可以申请一般纳税人资格认定。此时,纳税人申不申请认定,就有筹划的空间。

有关专家认为,在不考虑发票开具和出口退税的情况下,纳税人选择哪种身份税负较低,可以用无差别平衡点增值率判别法进行选择。

从两类增值税纳税人的计税原理看,一般纳税人的增值税计算是以增值额为计税基础,而小规模纳税人的增值税计算是以全部不含税收入为计税基础。在销售价格相同的情况下,税负的高低取决于增值率的大小。一般来说,对于增值率高的企业,适宜作为小规模纳税人;反之,适宜作为一般纳税人。当增值率达到某一数值时,两类纳税人的税负相同,这一数值称为无差别平衡点增值率,其计算公式如下:

进项税额=销售额×(1-增值率)×增值税税率

增值率=(销售额-可抵扣购进项目金额)÷销售额

或增值率=(销项税额-进项税额)÷销项税额

假设一般纳税人销售货物及购进货物的增值税税率均为17%,小规模纳税人征收率为3%。

一般纳税人应纳税额=销项税额-进项税额=销售额×17%-销售额×17%×(1-增值率)=销售额×17%×增值率

小规模纳税人应纳税额=销售额×3%

相关思维导图模板

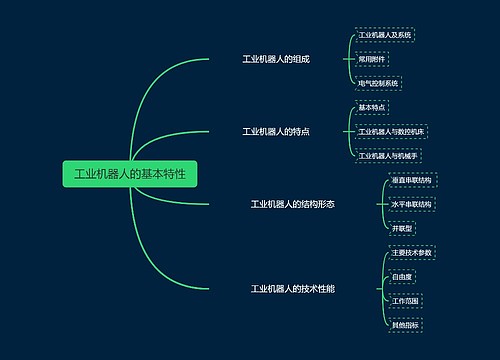

树图思维导图提供 工业机器人的基本特性 在线思维导图免费制作,点击“编辑”按钮,可对 工业机器人的基本特性 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:26723f573dc1ecf653e069c3dfaeb7c4

树图思维导图提供 增值税的税收筹划 在线思维导图免费制作,点击“编辑”按钮,可对 增值税的税收筹划 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:6108318eefb11bb4657091da8a3ed882

上海工商

上海工商