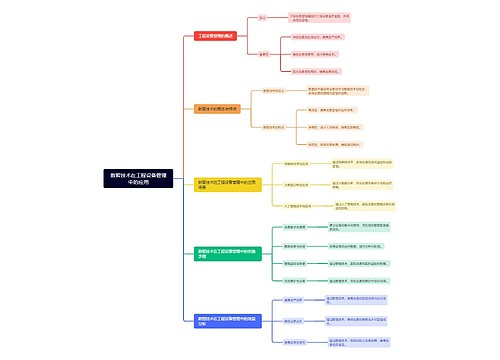

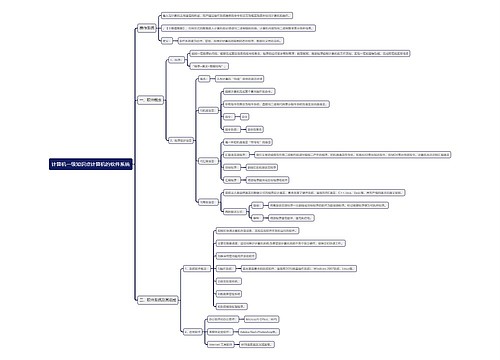

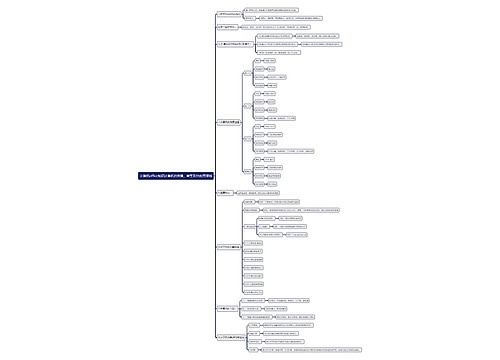

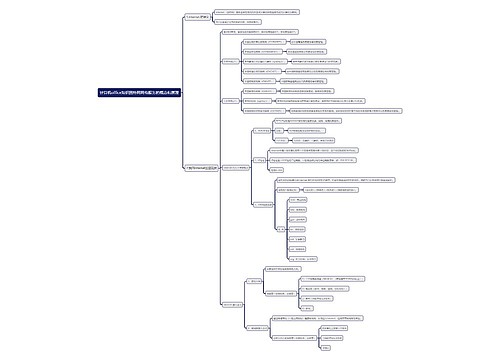

个税应纳税所得额怎么计算思维导图

个人所得税征税范围包括工资薪金所得、劳务报酬所得、稿酬所得、特许权使用费所得、经营所得、利息、股息、红利所得、财产租赁所得、财产转让所得和偶然所得,具体计算方法如下:

树图思维导图提供 个税应纳税所得额怎么计算 在线思维导图免费制作,点击“编辑”按钮,可对 个税应纳税所得额怎么计算 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:c67baa8386760de01266cda44a5f5e00

思维导图大纲

个税应纳税所得额怎么计算思维导图模板大纲

工资、薪金所得

应预扣预缴税额=(累计预扣预缴应纳税所得额×预扣率-速算扣除数)-累计减免税额-累计已预扣预缴税额

累计预扣预缴应纳税所得额=累计收入-累计免税收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除。

劳务报酬所得

(1)每次收入不超过4000元的,预扣预缴税额=(收入-800)×预扣率(20%)

(2)每次收入4000元以上的,预扣预缴税额=收入×(1-20%)×预扣率(20%、30%、40%)

稿酬所得

(1)每次收入不超过4000元的,预扣预缴税额=(收入-800)×70%×20%

(2)每次收入4000元以上的,预扣预缴税额=收入×(1-20%)×70%×20%

特许权使用费所得

(1)每次收入不超过4000元的,预扣预缴税额=(收入-800)×20%

(2)每次收入4000元以上的,预扣预缴税额=收入×(1-20%)×20%

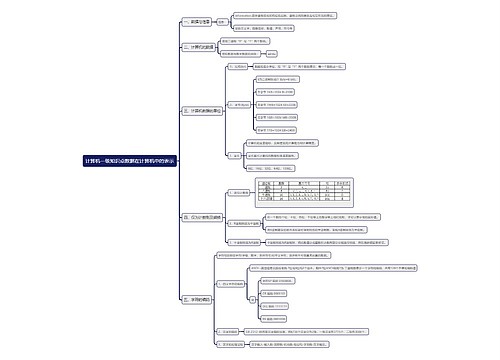

经营所得

应纳税所得额=年度收入总额-必要费用

年度收入总额=经营利润+工资薪金性质的所得

必要费用=60000元/年

利息、股息、红利所得

应纳税额=应纳税所得额×适用税率=每次收入额×20%

财产租赁所得

(1)每次收入不超过4000元的,应纳税额=(收入-800)×20%

(2)每次收入4000元以上的,应纳税额=收入×(1-20%)×20%

财产转让所得

应纳税额=应纳税所得额×20%=(收入总额—财产原值—合理税费)×20%

偶然所得

应纳税额=应纳税所得额×适用税率=每次收入额×20%

相关思维导图模板

树图思维导图提供 数智技术在工程设备管理中的应用 在线思维导图免费制作,点击“编辑”按钮,可对 数智技术在工程设备管理中的应用 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:f9a2de84ad9a9ceebc96385d71be9ebe

树图思维导图提供 影子还可以怎么玩 在线思维导图免费制作,点击“编辑”按钮,可对 影子还可以怎么玩 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:4d614e09bfb803c46b43c88c3b44bc79

上海工商

上海工商