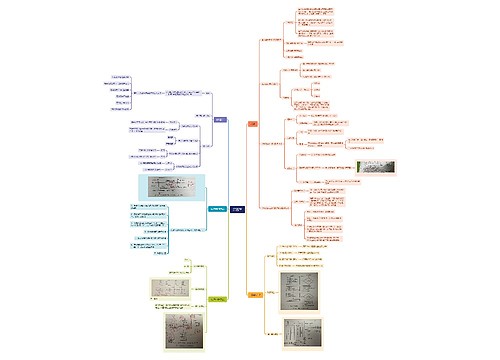

收不回来的坏账该怎么处理?都能税前扣除吗?思维导图

企业在经营过程中,遇到坏账损失是再正常不过的事,这不,马上就到年底了,肯定有很多会计在财产清查过程中发现了坏账,但是遇到收不回来的坏账都能税前扣除吗?该怎么做账呢?

树图思维导图提供 收不回来的坏账该怎么处理?都能税前扣除吗? 在线思维导图免费制作,点击“编辑”按钮,可对 收不回来的坏账该怎么处理?都能税前扣除吗? 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:eb8abd3c167c2af951d1a4ad9b89e7f9

思维导图大纲

收不回来的坏账该怎么处理?都能税前扣除吗?思维导图模板大纲

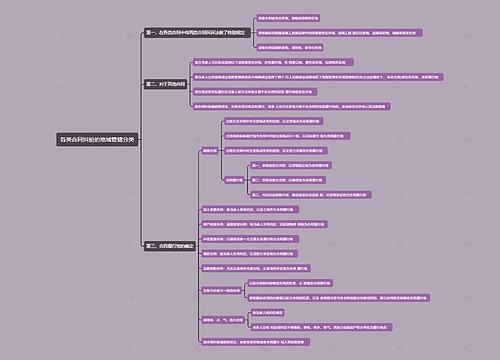

一、坏账损失可税前扣除的情形

企业所得税法规定,只要企业实际发生了合理支出,只要这笔支出跟你企业取得收入有关的,都可以在计算应纳税所得额的时候扣除,不管这笔支出是税费、费用或者是成本。按这个规定就可以知道,只要是跟企业取得收入有关的坏账损失,也是可以税前扣除的。

按照企业所得税法实施条例中的规定,所谓损失,举例来说就是:①财产清查过程中发现固定资产和存货账实不符,出现盘亏;②固定资产或存货发生报废;③财产转让过程中发生了损失;④其他情况的损失,比如出现呆账,对方拖了几年死活不还钱。

但以上四种情况的损失还要判断是否跟企业取得收入有关。在《关于企业资产损失税前扣除政策的通知》(财税[2009]57号)文件提及了更明确的应收、预付账款可作为坏账损失税前扣除的情况:

《企业资产损失所得税税前扣除管理办法》(国家税务总局公告2011年第25号)对于应收账款作为坏账损失也有规定:

回到开头那三种情况:

情况一是可以税前扣除的,A公司这笔应收账款符合上述《关于企业资产损失税前扣除政策的通知》里债务人破产且无力偿还的情况;

情况二中,A公司这批存货被烧属于管理不善,是损失,但是不属于坏账,应该计入营业外支出;

情况三中,货物损毁,没有实现职工福利,这是企业的损失,但也不是坏账。后两种情况都是扣除赔偿后确认营业外支出,申报报备,税务认定批准后可以税前抵扣。

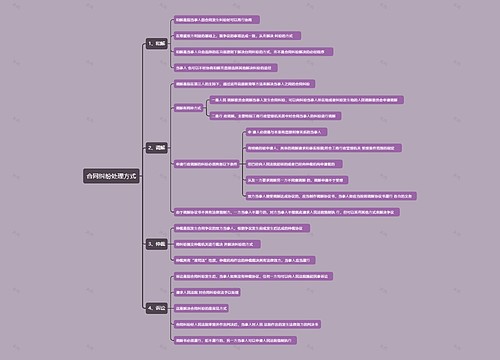

二、坏账损失税前扣除该准备什么资料?

想要税前扣除,就得拿出证据向税务机关证明这笔损失“实际发生了”且“符合扣除的条件”。

1. 这笔损失是由于债务人公司已无力经营或者出问题才导致的,你得准备好跟对方公司的交易合同或协议说明、法院判决的对方公司破产清算或者能证明对方公司无力经营的官方公告、相关部门给予对方公司吊销营业执照或注销(影响其继续营业获得收入)的证明,等等,如果是债务重组导致的,要准备相关重组协议及债务人的收益纳税情况说明;

2. 这笔损失是由于债务人的问题导致的,你要准备跟对方公司的交易合同或协议说明、债务人失踪或死亡等证明;

3. 这笔损失是属于不可抗力因素导致的,你要准备号跟对方公司的交易合同或协议说明、债务人的受灾情况说明、己方的放弃债权申明等等。

4. 这笔损失是己方因素造成的,比如是内部员工保管不当的导致现金损失的,要准备现金保管人签名确认的现金盘点表及损失核准文件、责任认定及赔偿情况说明,比如涉及犯罪的,要准备司法机关出具的相关证明材料,比如发现了假币造成了损失,要准备金融机构出具的假币收缴证明,等等。

此外,公司还可以准备一份书面声明,内容包括公司对这笔损失的审批意见、损失金额、准备了哪些证据、是怎么形成损失的、为挽回损失做了什么措施、有哪些改进措施等等。

以上跟损失有关的资料,都是由企业留存备查,向税务机关申报扣除资产损失时,填报企业所得税年度纳税申报表《资产损失税前扣除及纳税调整明细表》即可。

三、坏账损失的账务处理

以文章开头情况一来说:

计提坏账准备:

借:信用减值损失

贷:坏账准备

确认坏账损失时:

借:坏账准备

贷:应收账款

如果出乎意料,A公司还能从B公司收回这笔钱,那么:

借:应收账款

贷:坏账准备

借:银行存款

贷:应收账款

以后各期计提或冲减坏账准备:

借:信用减值损失

贷:坏账准备

借:坏账准备

贷:信用减值损失

注意:应收账款属于金融资产,根据《企业 第22号--金融工具确认和计量》(2017年)应用指南,应收账款发生的坏账准备应通过“信用减值损失”科目核算,不再通过“资产减值损失”科目核算。现在初级会计考试中,有关信用减值损失核算的涉及只有应收账款一项资产减值,其他资产减值的仍用资产减值损失。

最后

总有会计把坏账和其他损失弄混,希望看完今天这篇文章的你心中有所区分,不要做错账啦。那么,你公司都有过哪些坏账呢?对于坏账你还有什么想问的呢?

本文为大叔说会计(ID:kuaijidashu)公众号原创首发,作者:lolo。如需引用或转载,请留言授权,并务必在文首注明以上信息。违者将被依法追究法律责任!

@大叔说会计 保留所有权利。

上海工商

上海工商