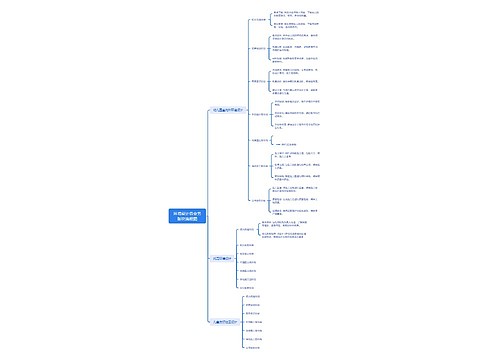

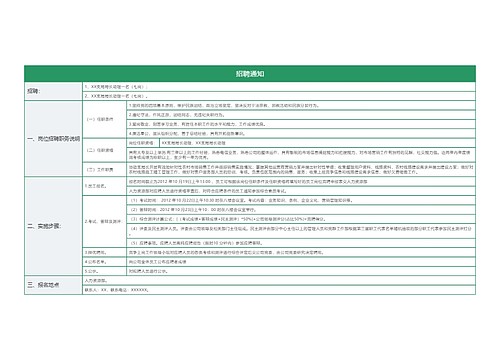

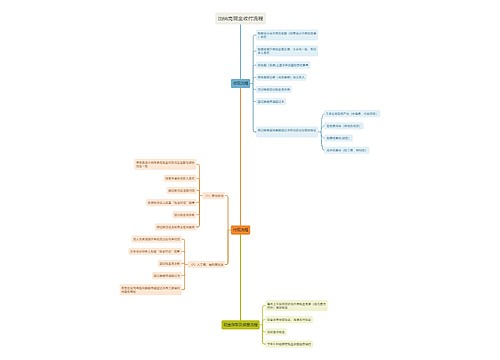

印花税零申报最新操作流程思维导图

零申报顾名思义就是以0金额保存申报表进行申报,因为按季申报做了税种认定,就算当季度没有印花税,也要做零申报,否则系统就有逾期未申报的信息,影响信用,也会被罚款,所以务必重视!

树图思维导图提供 印花税零申报最新操作流程 在线思维导图免费制作,点击“编辑”按钮,可对 印花税零申报最新操作流程 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:ff3473453dc6d3a4178e34bb88c5ea29

思维导图大纲

印花税零申报最新操作流程思维导图模板大纲

印花税申报注意事项

《中华人民共和国印花税法》自2022年7月1日正式施行。如果税款所属期是2022年7月1日以后,请按照新印花税法中的税目税率进行申报缴纳。

哪些人缴纳印花税?

如何填写《印花税税源明细表》?

填表前,需要对相关税源信息进行维护,税目栏次为必填项,需要填报具体涉及购销合同、加工承揽合同等具体项目。应纳税凭证编号栏次为填写合同或者凭证编号,系统默认为选填项目。如果企业享受印花税减免税,则“减免性质代码和项目名称”栏次为必填项。

举例说明:纳税人乙按季申报缴纳印花税,2022年第三季度书立财产保险合同100万份,合同所列保险费(不包括列明的增值税税款)共计100000万元。该纳税人应在书立应税合同时,填写《印花税税源明细表》,在2022年10月纳税申报期,进行财产行为税综合申报,具体如下:

纳税人乙2022年10月纳税申报期应缴纳印花税:100000万元×1‰=100万元。

印花税计税依据是什么?

印花税的计税依据如下:

(1)应税合同的计税依据,为合同所列的金额,不包括列明的增值税税款;

(2)应税产权转移书据的计税依据,为产权转移书据所列的金额,不包括列明的增值税税款;

(3)应税营业账簿的计税依据,为账簿记载的实收资本(股本)、资本公积合计金额;

(4)证券交易的计税依据,为成交金额。

应税合同、产权转移书据未列明金额的,印花税的计税依据按照实际结算的金额确定。计税依据按照前款规定仍不能确定的,按照书立合同、产权转移书据时的市场价格确定;依法应当执行政府定价或者政府指导价的,按照国家有关规定确定。

证券交易无转让价格的,按照办理过户登记手续时该证券前一个交易日收盘价计算确定计税依据;无收盘价的,按照证券面值计算确定计税依据。

1、计提本月缴纳时(如果有减免的,直接按减免后实际金额计提)会计分录如下:

借:税金及附加

贷:应交税费-应交印花税

2、实际缴纳时,会计分录如下:

借:应交税费-应交印花税

贷:银行存款

印花税该如何入账?

注意:

有些企业缴税金额小,也可以在直接缴纳时记账。

借:税金及附加

贷:银行存款

印花税纳税期限重大调整

按照新印花税法的相关规定:印花税按季、按年或者按次计征。不再有按月的计征方式了。

1、取消按月申报,之前按月申报的统一调整为按季。

现按月申报的纳税人,应税合同、产权转移书据系统自动统一调整按季申报,营业账簿将自动转换为按年申报,无需另行申请。

调整为按季申报后,纳税人第一次按季申报所属期是7-9月,申报期是2022年10月。

大家可以登录进电子税务局自行查看税费种认定信息,路径为我的信息-纳税人信息-税费种认定信息查询。

2、没有印花税核定信息的,发生应税行为时,可按次认定。

印花税按次申报不需要做税种认定,直接登录申报即可。

3、按次申报的纳税人可申请调整为按季申报。

按次申报可能会遗漏忘记申报,那我们就可以调整为按季申报。

政策依据:根据《国家税务总局江苏省税务局关于调整印花税纳税期限等有关事项的公告》(国家税务总局江苏省税务局公告2022年第3号)规定

(一)应税合同、产权转移书据印花税可以按季或者按次申报缴纳,应税营业账簿印花税可以按年或者按次申报缴纳。

(二)境外单位或者个人的应税凭证印花税可以按季、按年或者按次申报缴纳。

纳税人可在上述范围内选择纳税期限,一经选择,在一个纳税年度内不得变更。

如果有需要调整的,可以前往当地主管税务机关办理纳税期限的选择。

4、按年申报一般适用于营业账簿。

按实收资本和资本公积的合计金额0.5‰贴花。

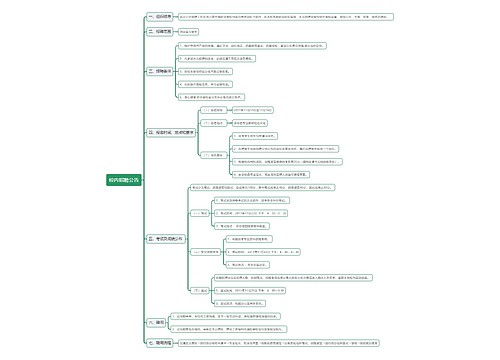

相关思维导图模板

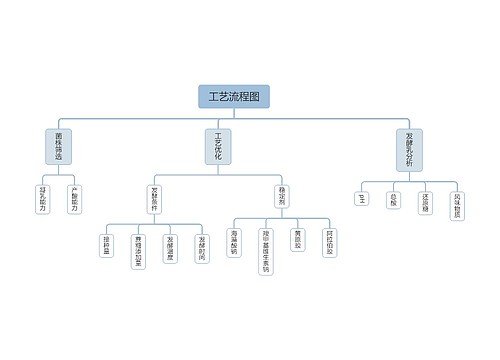

树图思维导图提供 环境设计各业务版块流程图 在线思维导图免费制作,点击“编辑”按钮,可对 环境设计各业务版块流程图 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:bb759aacdf9404fdef4191a557718654

树图思维导图提供 工艺流程图 在线思维导图免费制作,点击“编辑”按钮,可对 工艺流程图 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:a8e31ea83041e28a9ece5f7d7121fc30

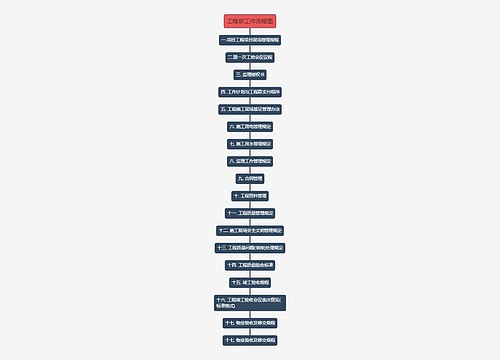

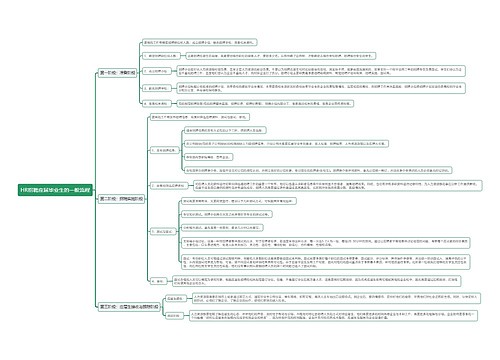

上海工商

上海工商