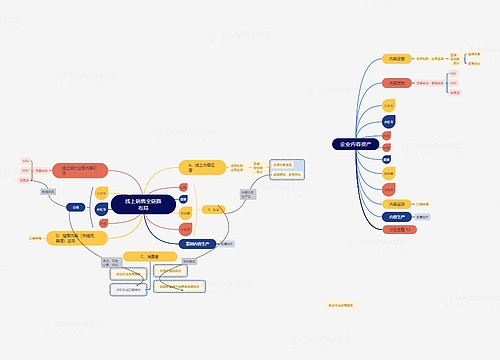

年内布局超30家:招行小企业信贷猛冲思维导图

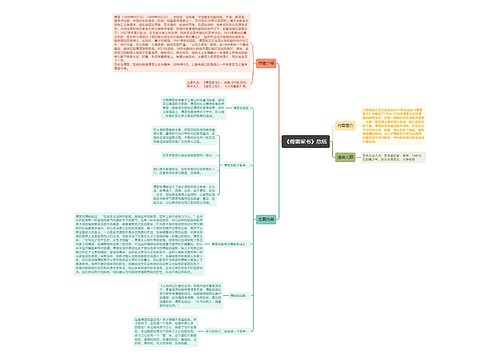

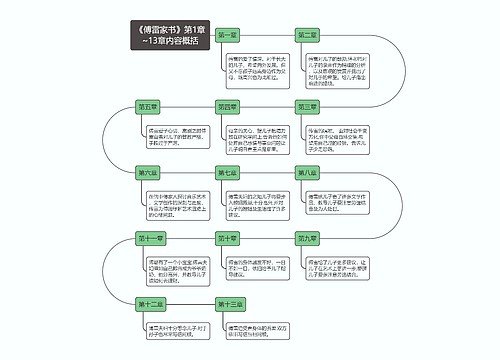

南通盈迅网络工程有限公司是一家成立才3年、固定资产20多万、注册资本500万的小企业,2009年销售额仅一千多万。2010年初,该公司中标承接了一宗近亿元的大额订单业务,急需1000多万元流动资金,但因抵押额不足贷款屡屡遭拒。就在此时,招商银行小企业信贷中心主动上门,对其经营状况进行调查后迅速定制了一款以订单作抵押的贸易链融资产品,2天之内批准贷款1000万元,配合首笔定单贷款下账300万元。

树图思维导图提供 年内布局超30家:招行小企业信贷猛冲 在线思维导图免费制作,点击“编辑”按钮,可对 年内布局超30家:招行小企业信贷猛冲 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:6dca9d0bd5b0dc4ddec17a437d51ed49

思维导图大纲

年内布局超30家:招行小企业信贷猛冲思维导图模板大纲

这只是招行过去2年多为近2000家小企业提供贷款的一个普通案例。自2008年6月在国内首创成立小企业信贷中心以来,其月均放款逾10亿元,不良率一直保持零的纪录。

7月30日上午,招行第26家小企业信贷分中心在厦门开业。“我们的分中心年内会超过30家,明年会超过40家,5年内将达到100家。”从事企业信贷超过25年的招行小企业信贷中心副总裁魏晓平告诉理财周报记者,“目前,我们的贷款余额已达120亿元,年底贷款余额可达170亿元,客户可超过3000家。”

2009年提出“二次转型”后,招行今年将中小企业业务提升到了历史最重要的高度。行长马蔚华多次表示,转型的重点是调整客户结构,调整客户结构的关键则是促进中小企业业务健康快速发展。

24小时在线审批10天放款

在小企业金融服务中,历来存在着两个难题:一是银行对小企业的行业背景、管理团队不熟悉,不了解小企业经营信息;二是小企业不了解银行服务,难以提供满足银行要求的有效担保方式。

这一问题的化解,首先要从银行的机构设置调整开始。2008年6月,招商银行率先在苏州设立了全国首家小企业信贷中心,首创以独立准法人运营体制开展中小企业专业化经营。至2009年,华夏银行、民生银行、平安银行等才相继成立各自的小企业金融专营机构。

广发证券研究员余晓宜表示,中小企业信贷中心属于准法人机构,体制独立,且不受经济资本考核的约束。“招行中小企业信贷中心主要服务于金额1000万以下的中小企业,贷款利率平均上浮超过20%,4月份上浮比例仍在上升中。”

值得关注的是,作为独立的部门,小企业信贷中心通过“利盈双算”的方式与各地的分支行良性互动。“就是通过模拟利润测算的方式,将支行所推荐客户的贷款利润全额计入支行的业绩,所以支行推荐的积极性一直很高。”魏晓平告诉理财周报记者。

招行还根据小企业需求差异化的特点,推出了“订单贷”、“专业市场贷”和“联保贷”。“今年,我们又研发了一批新产品,例如:通过电话银行和网上银行开发的随意贷、网上国内保理和应收账款池融资,针对科技型、创新型小企业开发了应收账款和知识产权质押贷。”魏晓平说。

“贷款企业方面,我们没设置特别的门槛,原则上都可以贷。具体操作上,从申请到放款10天以内可以完成:一般1个客户经理和1个风险经理组成一个组,对企业进行实地调查,分别提交一份报告,然后进入审批程序。我们的审批人员24小时都可在线审批,一般2天就能完成,之后3-4个工作日就能放款了。”魏晓平说。

据了解,由于授权、激励到位,贷款流程化、标准化且放贷效率比传统贷款快了一倍,招行小企业信贷中心平均每月上报贷款近300笔,月均放款超过10亿元。

“我们已在苏州、上海、杭州、南京、宁波、东莞、北京、深圳、青岛、厦门、福州等城市建立了11个区域总部,共26家分中心,超过400人。”魏晓平说,已经有4家分中心贷款余额突破了10亿元,共有9家分中心贷款余额在5亿元以上。客户经理的人均产能达到5000万元以上,最高的超过2.5亿元。

平均利率上浮20%,不良率零

“最近中小企业贷款利率上浮不到15%,一些非常优质的中小企业甚至还能享受到基准利率的优惠。”一位股份制银行信贷人员透露。而这种情况在一季度时很难想象,当时小企业贷款最多可以上浮30%,企业还要排队等待放贷。

事实上,银行之间争抢客户,也是利率下滑的重要原因。招行小企业信贷中心也感受到了这种压力。魏晓平说,“今年竞争明显比去年要大,一季度利率可上浮百分之二十好几,现在就达不到那个水平了,但上半年我们的信贷增长很快,全年平均利率应该可以在20%以上。”

早在今年3月,招行小企业信贷中心总裁杨少伟就表示,“计划2010年全行小企业放贷规模较去年增300%至120亿元,3-5年内全国的小企业信贷中心增至100家。”截至目前,招行小企业客户数已经占全行企业客户数的40%。

一直被认为风险难控制的小企业信贷领域,招行小企业信贷中心成立两年多以来,没有产生一笔坏账损失,不良贷款率一直保持零的纪录。他们是如何做到的?

魏晓平表示,简单来说就是“老相识+新技术”。“老相识”就是应用“本土化”和“熟人文化”,一线的营销人员和审贷团队都是非常熟悉当地市场环境的专业人员。“新技术”就是通过标准技术的“尺子”、系统监控的“雷达”和集中作业的“平台”,控制信用风险、道德风险和操作风险。此外,实现客户经理、风险经理、审贷官、作业岗、放款岗五岗位分离,强化岗位风险制衡也相当重要。

他还透露,其实之前有发生过企业违约的情况,但因为抵押物等关键细节处理得当,都成功地挽回了可能的损失。而且他还表示,“小企业虽然具有财务信息不够透明等劣势,但也具有银行账户少、资金用途可控等优势。”

据了解,招行贷款的小企业目前还是以制造业为主,约占60%,商业企业占26%,贷款户均余额580多万元。在区域方面,长三角、珠三角和环渤海地区是重点,但未来也会朝中西部地区拓展。“武汉、重庆都是我们想去的城市,长三角地区的百强县,我们会密集布点往纵深发展。”魏晓平说。

他还表示,“到明年,我们会增加200人让总人数超过600人,总行在这块儿对我们有倾斜。具体人员构成,1半以上客户经理是当地同业银行、行内人员,毕业生会占1/6-1/7。”

相关思维导图模板

树图思维导图提供 线上销售全链路布局 在线思维导图免费制作,点击“编辑”按钮,可对 线上销售全链路布局 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:d7d9de3c963dd0170f070d111b460b99

树图思维导图提供 (一)诸子百家学说——儒学产生的土壤(23分钟) 在线思维导图免费制作,点击“编辑”按钮,可对 (一)诸子百家学说——儒学产生的土壤(23分钟) 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:61d7b901b01e24c661b919301dc1d26a

上海工商

上海工商