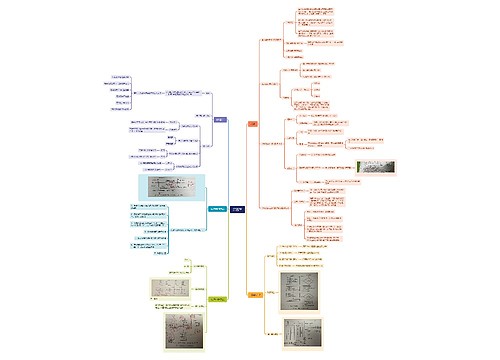

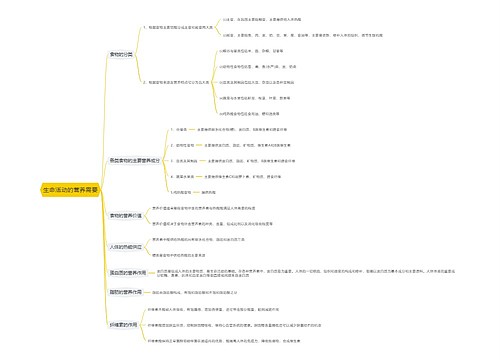

差价率决定代销方式思维导图

代购代销货物行为在经济生活中相当普遍,它对促进商品流通,调节供求关系,加速经济发展起到了积极的作用。

树图思维导图提供 差价率决定代销方式 在线思维导图免费制作,点击“编辑”按钮,可对 差价率决定代销方式 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:f3221fac309a34a38a6dd42b2a0f5573

思维导图大纲

差价率决定代销方式思维导图模板大纲

税收政策规定代购代销是指以收取或支付手续费等经济利益为条件,接受委托或委托他人代为购买或销售商品的行为。现行《营业税暂行条例》和《营业税税目注释》中规定:代购代销行为属服务业的代理业。现行《增值税暂行条例实施细则》中规定:销售代销货物视同销售货物。对代购货物行为,财税字[1994]026号文件规定:

凡同时具备以下条件的不征收增值税,不同时具备以下条件的,无论会计制度规定如何核算均征收增值税:①受托方不垫付资金;②销售方将发票开具给委托方,并由受托方将该项发票转交给委托方;③受托方按销售方实际收取的销售额和增值税(如系代理进口货物则为海关代征增值税)与委托方结算货款,并另收取手续费。

分析以上政策,可对上述政策含义进行如下的理解:

(1)代销货物不受任何条件限制,不论受托方是手续费式代销还是进销差价式代销,均视同销售征收增值税,并可向购买者开具增值税专用发票。手续费式代销还就其取得的手续费按5%征收营业税。

(2)代购货物行为,若同时符合上述三个条件的,受托方不视同销售货物,不征增值税,而仅就取得的手续费征收营业税,受托方也不可向委托方(购买者)开具专用发票,专用发票应由销售方开给委托方,但必须由受托方将该项发票转交给委托方。

税收负担分析为使分析条理化,我们通过以下模型来分析代销行为税收负担。

纳税人甲为增值税一般纳税人,其所代销的货物来自一般纳税人乙,货物适用的增值税税率为17%;乙收到甲交与其的代销清单后,开具合法合规的专用发票。

1.若甲的代销行为是进销差价式代销,此批货物进价为a,销价为b,则甲在将此批货物销售后,应缴纳增值税b×17%-a×17%=(b-a)×17%。则其税收负担率为(b-a)/b×17%,事实上,其税收负担率为差价率(增值率)与17%的乘积。

2.若甲的代销行为是按手续费方式代销,不考虑对所得税的影响,其税收负担率为5%。令(b-a)/b×17%=5%,则求出(b-a)/b=29.41%。

由此得出结论,在差价率大于29.41%时,进销差价方式代销行为的税负率将高于按手续费方式代销行为;在差价率小于29.41%时,进销差价方式代销行为的税负率将低于按手续费方式代销行为。

关于代购行为的税收负担,我们可建立类似模型加以分析,在此不再赘述,筹划原理也相同。

从以上关于税收负担的分析可知,对代购代销行为的(营业税、增值税)平行征税,会因为名义或事实的差价率的原因导致税负率的差异,理性的纳税人可通过某种手段较容易地在两个税种之间加以选择,以承担较轻的税负。

比如,A公司为增值税一般纳税人,其代销B公司(也为一般纳税人)的一批货物,该货物进价为500万元,销价为800万元,则差价率为37.5%,仅从税收负担上考虑,应采取手续费方式代销。

上海工商

上海工商