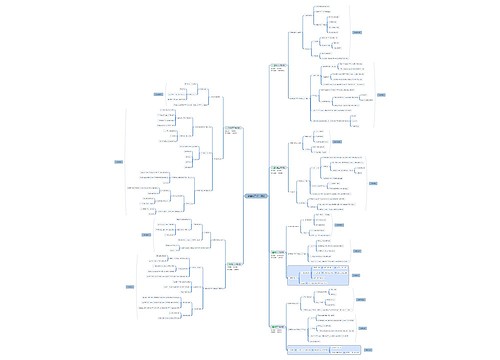

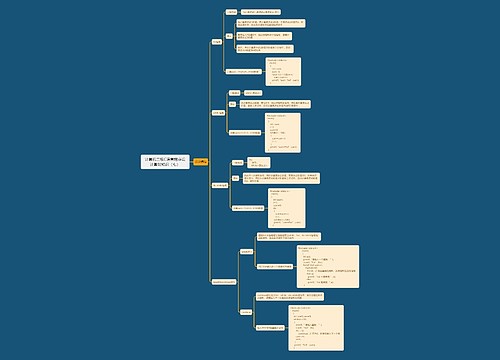

设外地销售机构 独立核算为佳思维导图

近日,某市国税机关在对某公司进行纳税辅导时,指出其发往外市三个销售机构的货物,应在当月视同销售计算缴纳增值税。对此,该公司想不通,货物发出未实现销售就要纳税,这样怎么能打开外地市场?

树图思维导图提供 设外地销售机构 独立核算为佳 在线思维导图免费制作,点击“编辑”按钮,可对 设外地销售机构 独立核算为佳 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:e0d27422c023baa4a5fb5eca19406905

思维导图大纲

设外地销售机构 独立核算为佳思维导图模板大纲

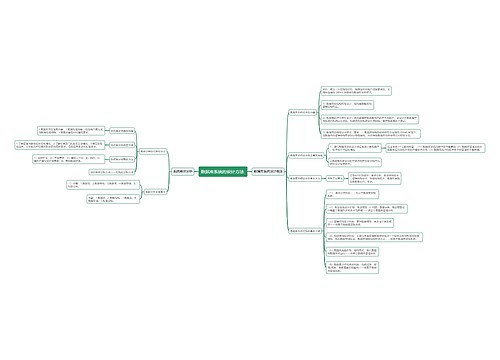

其实,出现这种局面,主要原因在该公司的销售方式上。该公司系增值税一般纳税人,设在外市的三个销售机构作为分支机构,按照《国家税务总局关于企业所属机构间移送货物征收增值税问题的通知》(国税发[1998]137号)及其他现行税收政策规定,设有两个以上机构并实行统一核算的纳税人,将货物从一个机构移送至其他机构(不在同一县、市)用于销售,应视同销售货物征收增值税,市国税机关正是据此要求该公司缴纳税款,同时企业所属机构发生销售行为,应向所在地税务机关缴纳增值税。该公司可通过筹划销售方式,避免发生向销售机构发出货物就纳税的现象,具体来说,该公司可将设在外地的三个销售机构独立核算盈亏,然后分别与其签订代销协议。这样该公司的销售行为就适用《增值税暂行条例实施细则》、《财政部国家税务总局关于增值税若干政策的通知》(财税 [2005]165号)中有关代销的税收政策:即委托其他纳税人代销货物,为收到代销单位销售的代销清单的当天;在收到代销清单前已收到全部或部分货款的,其纳税义务发生时间为收到全部或部分货款的当天;对于发出代销商品超过180天仍未收到代销清单及货款的,视同销售实现,一律征收增值税,其纳税义务发生时间为发出代销商品满180天的当天。可见,企业实行代销方式,可在货物销售后缴纳税款,相比设立分支销售机构来说,能使税款延期缴纳,享受递延收益,有助于企业发展。

例如设在市区的M公司是增值税一般纳税人,适用增值税税率17%,2006年5月,M公司将价值120000元(不含税价)的产品运往设在外市的N销售机构加价10%销售,当月实现销售收入66000元,M公司当月进项税额10000元,N销售机构申请认定增值税一般纳税人。

方案1:N销售机构作为分支机构,则M公司5月份应纳增值税=120000×17%-10000=10400(元),应纳城建税、教育费附加= 10400×(7%+3%)=1040(元),N销售机构5月份应纳增值税=66000×17%-120000×17%=-9180(元),留待下期抵扣,M公司、N销售机构5月份合计应交税金=10400+1040=11440(元)。

方案2:N销售机构独立核算盈亏,并与M公司签订视同买断的代销合同,5月底N销售机构将当月代销清单交M公司,则M公司5月份销售收入= 66000÷(1+10%)=60000(元),应纳增值税=60000×17%-10000=200(元),应纳城建税、教育费附加=200×(7%+ 3%)=20(元),N销售机构5月份应纳增值税=66000×17%-66000÷(1+10%)×17%=1020(元),应纳城建税、教育费附加= 1020×(7%+3%)=102(元),M公司、N公司合计应交税金=200+20+1020+102=1342(元)。

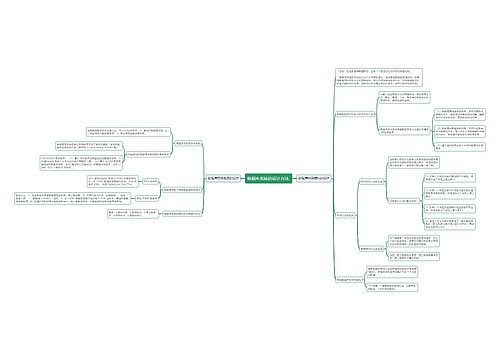

可见,M公司采用方案2比采用方案1在5月份少交税金=11440-1342=10098(元)。应该看到,企业设立销售机构独立核算且采用代销方式比设立分支销售机构统一核算少交的税金,以后随着销售机构销售货物或在发出商品满180天时,才逐步缴纳,显然对企业发展有利,并且企业还可在发出商品满180天前的期间内,采取促销或运回企业进一步加工等措施,为避免出现未实现销售先纳税现象赢得时间。同时,在设立分支销售机构情况下,如企业当年实现盈利、因视同销售行为产生的可抵减时间性差异在年度终了未转回时,企业还应将视同销售利润计入应纳税所得额,提前缴纳企业所得税。

需要指出的是,企业与设在外地的独立核算的销售机构签订代销协议时,有视同买断和收取手续费两种方式可供选择,由于收取手续费方式还需对销售机构的手续费征收营业税,因此视同买断方式节税效果更好。另外,如设在外地的独立核算的销售机构年应税销售额达不到180万元,则根据《国家税务总局关于印发〈增值税一般纳税人申请认定办法〉的通知》(国税发[1994]59号)规定,独立核算的销售机构只能申请小规模纳税人,而分支销售机构可申请一般纳税人,这时企业就应该从纳税义务发生时间、商品增值率两方面进行综合考虑,趋利避害,选择适当的销售方案。

相关思维导图模板

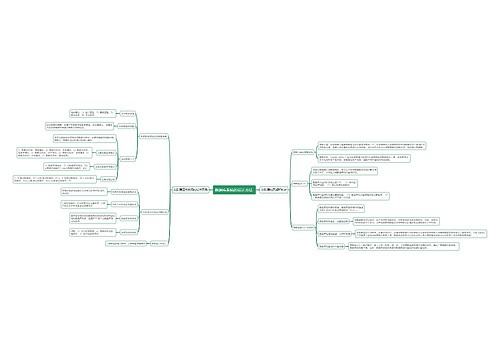

树图思维导图提供 904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查 在线思维导图免费制作,点击“编辑”按钮,可对 904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:10b9a8a2dd2fb4593f8130ef16c320fc

树图思维导图提供 销售经理半年规划 在线思维导图免费制作,点击“编辑”按钮,可对 销售经理半年规划 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:e614d6bcf03e9318109240a18697c5d1

上海工商

上海工商