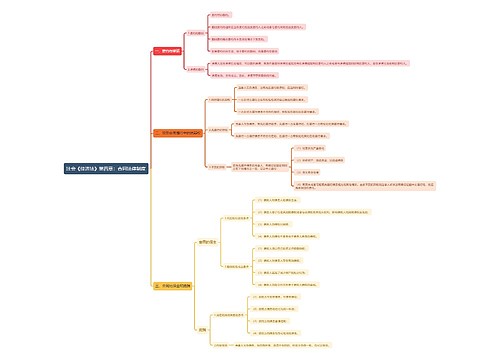

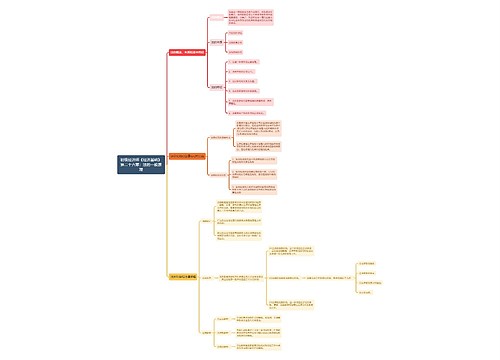

差额征税?全额开票?差额开票?老会计带你秒懂……思维导图

自从营改增之后,全行业由缴纳营业税改为缴纳增值税,但是由于其中一些业务仍然无法通过抵扣链条来规避重复征税,因此就将原营业税中差额征税的计算方法应用到增值税中。

树图思维导图提供 差额征税?全额开票?差额开票?老会计带你秒懂…… 在线思维导图免费制作,点击“编辑”按钮,可对 差额征税?全额开票?差额开票?老会计带你秒懂…… 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:917e6a75c8e2710a4fb9ff3a9b0e9645

思维导图大纲

差额征税?全额开票?差额开票?老会计带你秒懂……思维导图模板大纲

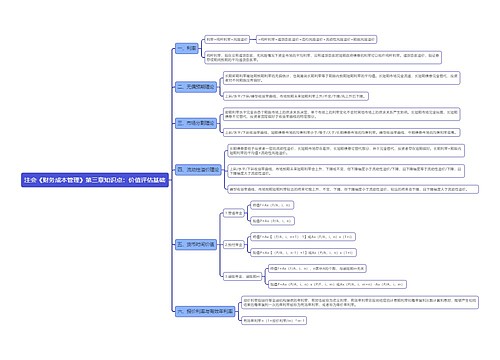

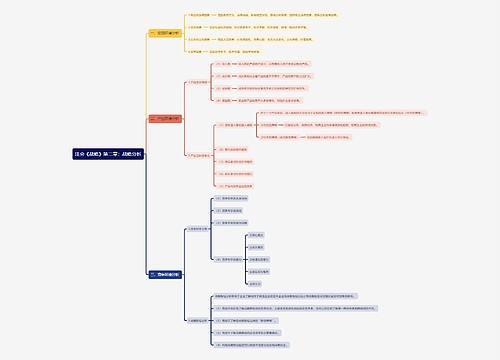

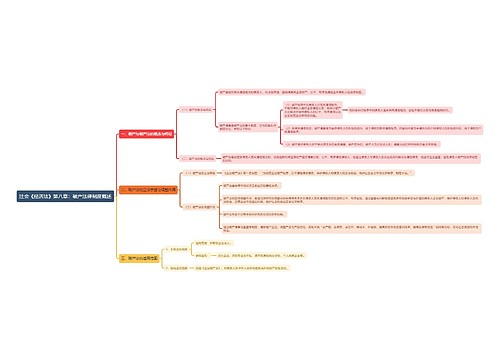

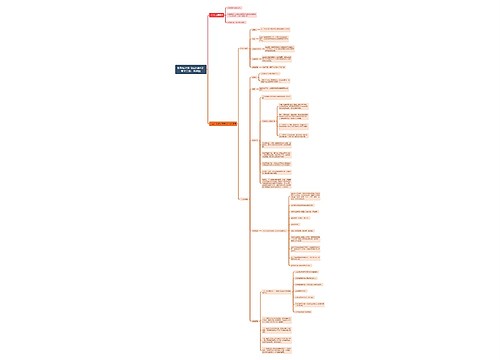

差额征税全额开票:

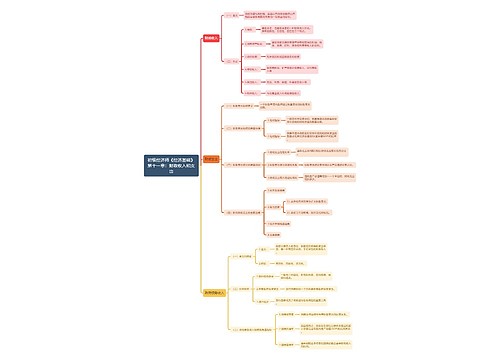

差额征税差额开票:

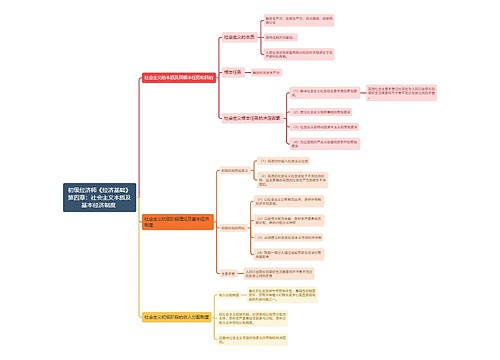

差额开票VS全额开票

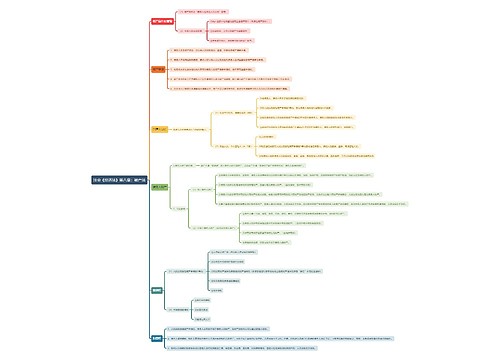

要分清楚这两个事项首先要从增值税的抵扣链条原理说起:

A公司卖了一批200万元的货物给B公司,B公司又按照300万元的价格卖给C公司。如果要交增值税,A公司就要按照200万元交税,而B公司从A公司那里获得200万中包含相应的进项税额可以抵扣,只需要按交100万元部分的税;

如果C公司又以400万元将货物卖出,那么他可以用来抵扣的就是300万元中的进项税,自己只需要缴纳剩余100万元的增值税……总结起来就是上一环节所支付的增值税额,是下个环节可以用来抵扣的。

差额征税能够全额开票,是因为销售方之前没有取得增值税专用发票,无法抵扣,所以差额征税,但为了不使后续环节中的公司的税负增加,将扣除的部分看做是缴纳了税,允许全额开票。

而差额开票就容易理解多了,因为扣除的那部分没有缴纳增值税,当然不能通过全额开票来抵扣,只能差额开票。

全额开票

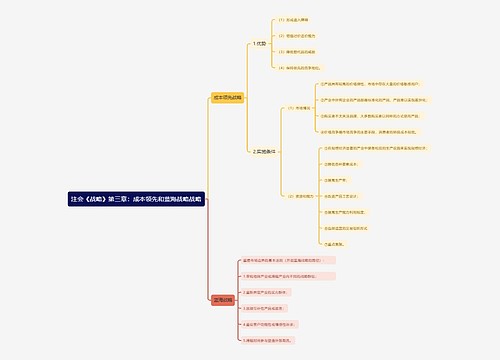

我们以一个建筑服务的案例来说明一下:

甲公司2019年10月将一项建筑工程分包给了乙公司,造价是300万元。乙公司又将其中100万元分包给了丙公司,支付工程款项后,取得了对应的普通发票,乙公司是一般纳税人采用简易计税。

乙公司本月应纳税额=(300-100)÷(1+3%)×3%=5.83万元

乙公司收到甲公司的款项300万元,开具的增值税专用发票,票面税额=300÷(1+3%)×3%=8.74万元

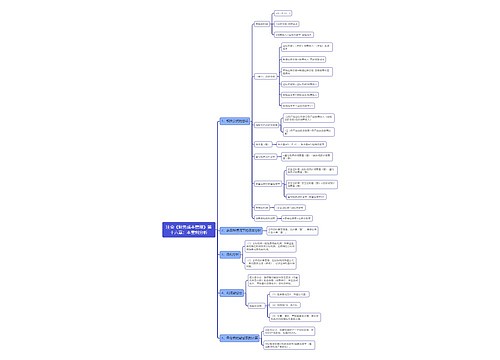

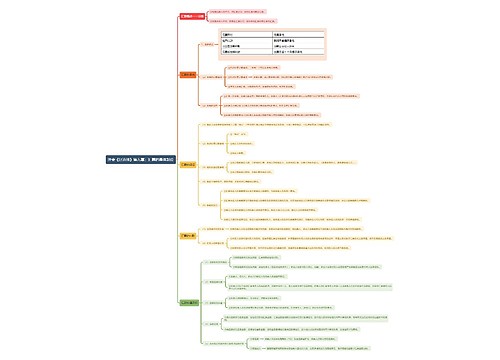

差额开票

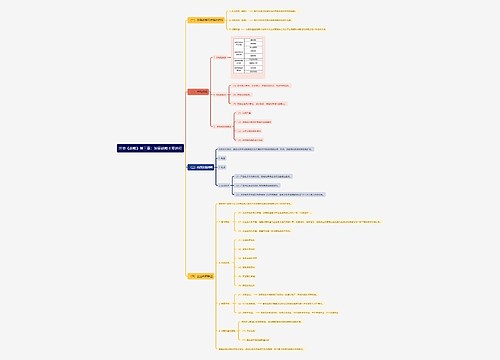

我们以一个旅游服务的案例来说明一下:

乙公司是一家旅游服务公司,2019年10月承接了甲公司的旅游服务业务,取得收入300万元。其中将60万元的景点游览服务外包给了丙公司。

旅途中发生的住宿费15万元,交通费5万元,门票费10万元,保险费10万元,均取得了增值税普通发票,乙公司为一般纳税人。

乙公司本月应纳税额=(300-60-15-5-10-10)÷(1+6%)×6%=11.32万元

乙公司收到甲公司的款项300万元,开具的增值税专用发票,票面税额=(300-60-15-5-10-10)÷(1+6%)×6%=11.32万元。

无论是差额开票还是全额开票对应的都是差额征税,把握开票的关键点在把握住增值税的抵扣原理——下环节能抵扣的一定是上一环节支付的增值税,对于没有缴纳增值税的部分是不能参与抵扣,当然就不能全额开票。

上海工商

上海工商