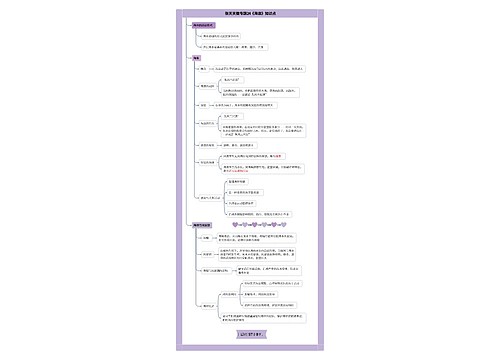

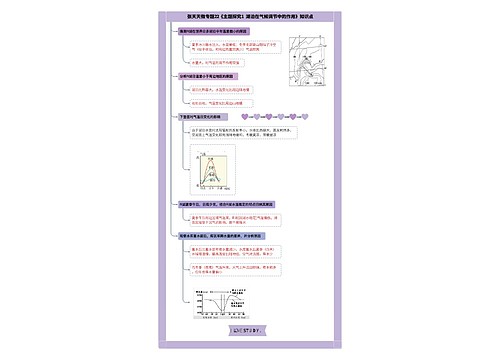

居民个人综合所得的预扣预缴思维导图

扣缴义务人向居民个人支付工资、薪金所得时,应当按照累计预扣法计算预扣税款,并按月办理扣缴申报。

树图思维导图提供 居民个人综合所得的预扣预缴思维导图 在线思维导图免费制作,点击“编辑”按钮,可对 居民个人综合所得的预扣预缴思维导图 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:bdedbb832c933faa7f9a821bdfc563db

思维导图大纲

居民个人综合所得的预扣预缴思维导图模板大纲

居民个人工资、薪金所得的预扣预缴

1.扣缴义务人向居民个人支付工资、薪金所得时,应当按照累计预扣法计算预扣税款,并按月办理扣缴申报

2.计算公式

(1)累计预扣预缴应纳税所得额=累计收入-累计免税收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除

(2)本期应预扣预缴税额=(累计预扣预缴应纳税所得额×预扣率-速算扣除数)-累计减免税额-累计已预扣预缴税额

3.关于累计减除费用的细化规定

(1)累计减除费用,按照5000元/月乘以纳税人当年截至本月在本单位的任职受雇月份数计算

(2)对一个纳税年度内首次取得工资、薪金所得的居民个人,扣缴义务人在预扣预缴个人所得税时,可按照5000元/月乘以纳税人当年截至本月月份数计算累计减除费用

4.预扣率、速算扣除数

5.当本期应预扣预缴的税额余额为负值时,暂不退税。纳税年度终了后余额仍为负值时,由纳税人通过办理综合所得年度汇算清缴,税款多退少补

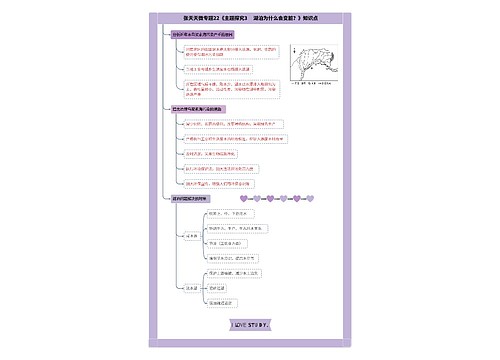

居民个人劳务报酬所得、稿酬所得、特许权使用费所得的预扣预缴

1.计算方法

(1)基本规定

(2)特殊规定

自2020年7月1日起,正在接受全日制学历教育的学生因实习取得劳务报酬所得的,扣缴义务人预扣预缴个人所得税时,可按照累计预扣法计算并预扣预缴税款

2.预扣率、速算扣除数

(1)劳务报酬所得

(2)稿酬所得、特许权使用费所得适用20%的比例预扣

3.“每次”的界定

劳务报酬所得、稿酬所得、特许权使用费所得,属于一次性收入的,以取得该项收入为一次;属于同一项目连续性收入的,以一个月内取得的收入为一次

相关思维导图模板

树图思维导图提供 904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查 在线思维导图免费制作,点击“编辑”按钮,可对 904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:10b9a8a2dd2fb4593f8130ef16c320fc

树图思维导图提供 9.战斗的基督教 在线思维导图免费制作,点击“编辑”按钮,可对 9.战斗的基督教 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:33d168acd0cd9f767f809c7a5df86e3a

上海工商

上海工商