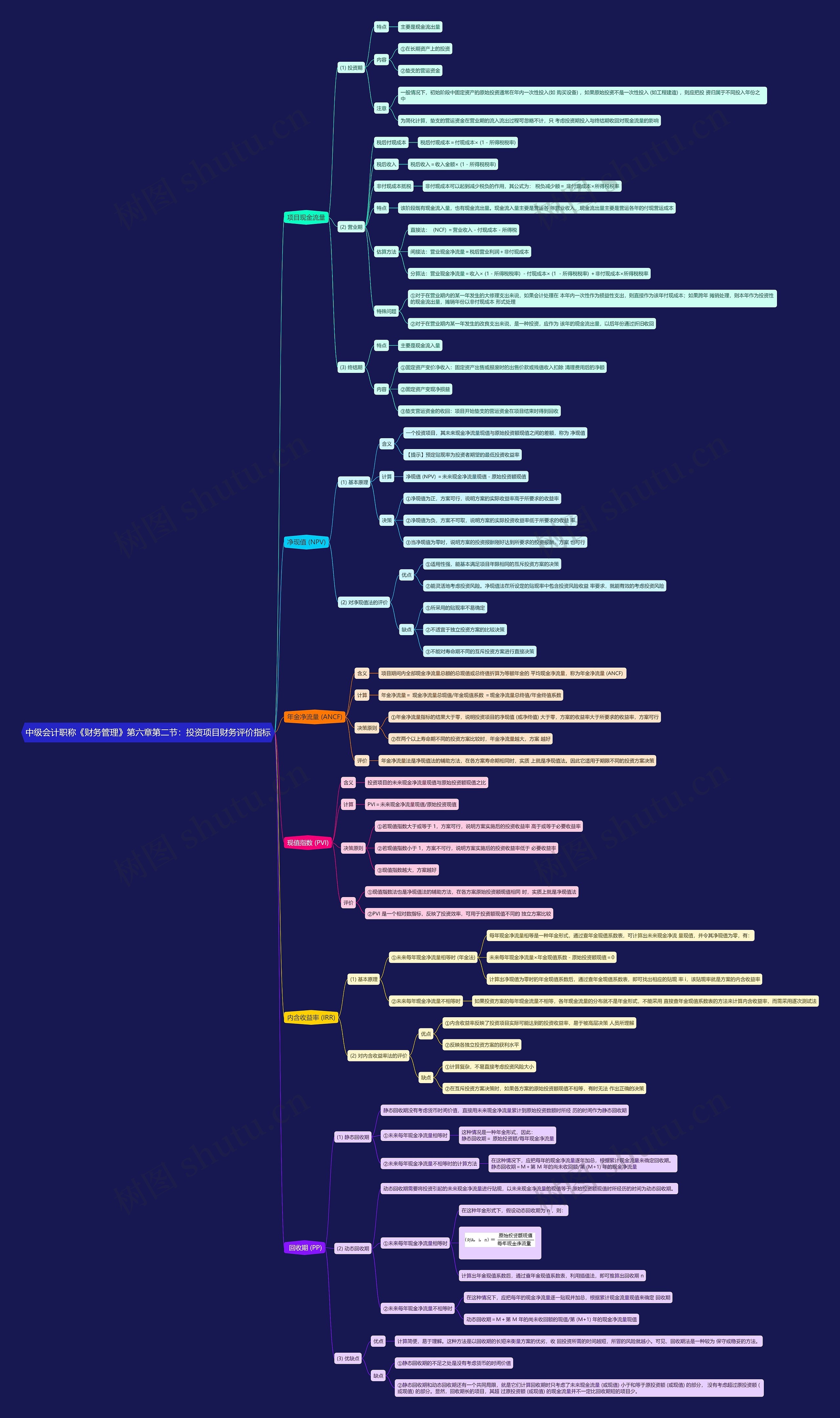

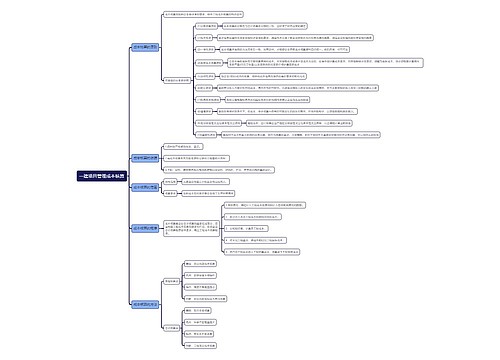

中级会计职称《财务管理》第六章第二节:投资项目财务评价指标思维导图

中级会计职称《财务管理》第六章第二节:投资项目财务评价指标思维导图

树图思维导图提供 中级会计职称《财务管理》第六章第二节:投资项目财务评价指标 在线思维导图免费制作,点击“编辑”按钮,可对 中级会计职称《财务管理》第六章第二节:投资项目财务评价指标 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:4250a8a141e9371b1b0ce2b2c570bd54

思维导图大纲

中级会计职称《财务管理》第六章第二节:投资项目财务评价指标思维导图模板大纲

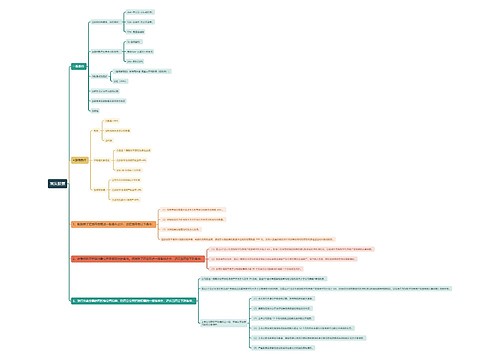

项目现金流量

(1) 投资期

特点

主要是现金流出量

内容

①在长期资产上的投资

②垫支的营运资金

注意

一般情况下,初始阶段中固定资产的原始投资通常在年内一次性投入(如 购买设备) ,如果原始投资不是一次性投入 (如工程建造) ,则应把投 资归属于不同投入年份之中

为简化计算,垫支的营运资金在营业期的流入流出过程可忽略不计,只 考虑投资期投入与终结期收回对现金流量的影响

(2) 营业期

税后付现成本

税后付现成本=付现成本× (1-所得税税率)

税后收入

税后收入=收入金额× (1-所得税税率)

非付现成本抵税

非付现成本可以起到减少税负的作用,其公式为: 税负减少额= 非付现成本×所得税税率

特点

该阶段既有现金流入量,也有现金流出量。现金流入量主要是营运各 年营业收入,现金流出量主要是营运各年的付现营运成本

估算方法

直接法: (NCF) =营业收入-付现成本-所得税

间接法:营业现金净流量=税后营业利润+非付现成本

分算法:营业现金净流量=收入× (1-所得税税率) -付现成本× (1 -所得税税率) +非付现成本×所得税税率

特殊问题

①对于在营业期内的某一年发生的大修理支出来说,如果会计处理在 本年内一次性作为损益性支出,则直接作为该年付现成本;如果跨年 摊销处理,则本年作为投资性的现金流出量,摊销年份以非付现成本 形式处理

②对于在营业期内某一年发生的改良支出来说,是一种投资,应作为 该年的现金流出量,以后年份通过折旧收回

(3) 终结期

特点

主要是现金流入量

内容

①固定资产变价净收入:固定资产出售或报废时的出售价款或残值收入扣除 清理费用后的净额

②固定资产变现净损益

③垫支营运资金的收回:项目开始垫支的营运资金在项目结束时得到回收

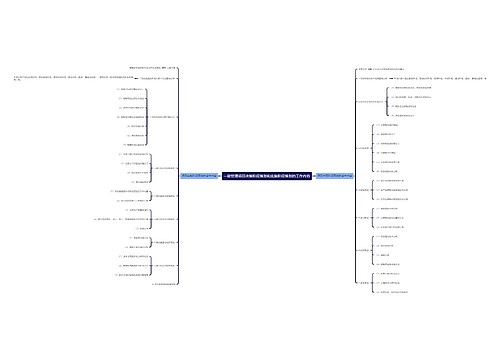

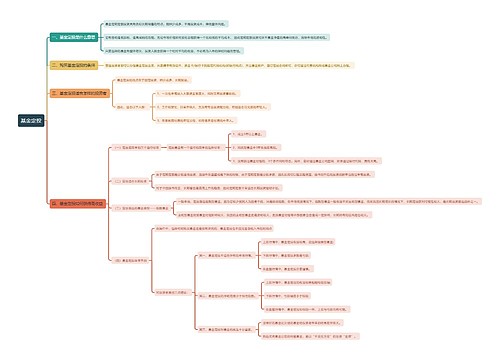

净现值 (NPV)

(1) 基本原理

含义

一个投资项目,其未来现金净流量现值与原始投资额现值之间的差额,称为 净现值

【提示】预定贴现率为投资者期望的最低投资收益率

计算

净现值 (NPV) =未来现金净流量现值-原始投资额现值

决策

①净现值为正,方案可行,说明方案的实际收益率高于所要求的收益率

②净现值为负,方案不可取,说明方案的实际投资收益率低于所要求的收益 率

③当净现值为零时,说明方案的投资报酬刚好达到所要求的投资报酬,方案 也可行

(2) 对净现值法的评价

优点

①适用性强,能基本满足项目年限相同的互斥投资方案的决策

②能灵活地考虑投资风险。净现值法在所设定的贴现率中包含投资风险收益 率要求,就能有效的考虑投资风险

缺点

①所采用的贴现率不易确定

②不适宜于独立投资方案的比较决策

③不能对寿命期不同的互斥投资方案进行直接决策

年金净流量 (ANCF)

含义

项目期间内全部现金净流量总额的总现值或总终值折算为等额年金的 平均现金净流量,称为年金净流量 (ANCF)

计算

年金净流量= 现金净流量总现值/年金现值系数 =现金净流量总终值/年金终值系数

决策原则

①年金净流量指标的结果大于零,说明投资项目的净现值 (或净终值) 大于零,方案的收益率大于所要求的收益率,方案可行

②在两个以上寿命期不同的投资方案比较时,年金净流量越大,方案 越好

评价

年金净流量法是净现值法的辅助方法,在各方案寿命期相同时,实质 上就是净现值法。因此它适用于期限不同的投资方案决策

现值指数 (PVI)

含义

投资项目的未来现金净流量现值与原始投资额现值之比

计算

PVI=未来现金净流量现值/原始投资现值

决策原则

①若现值指数大于或等于 1,方案可行,说明方案实施后的投资收益率 高于或等于必要收益率

②若现值指数小于 1,方案不可行,说明方案实施后的投资收益率低于 必要收益率

③现值指数越大,方案越好

评价

①现值指数法也是净现值法的辅助方法,在各方案原始投资额现值相同 时,实质上就是净现值法

②PVI 是一个相对数指标,反映了投资效率,可用于投资额现值不同的 独立方案比较

内含收益率 (IRR)

(1) 基本原理

①未来每年现金净流量相等时 (年金法)

每年现金净流量相等是一种年金形式,通过查年金现值系数表,可计算出未来现金净流 量现值,并令其净现值为零,有:

未来每年现金净流量×年金现值系数-原始投资额现值=0

计算出净现值为零时的年金现值系数后,通过查年金现值系数表,即可找出相应的贴现 率 i,该贴现率就是方案的内含收益率

②未来每年现金净流量不相等时

如果投资方案的每年现金流量不相等,各年现金流量的分布就不是年金形式,不能采用 直接查年金现值系数表的方法来计算内含收益率,而需采用逐次测试法

(2) 对内含收益率法的评价

优点

①内含收益率反映了投资项目实际可能达到的投资收益率,易于被高层决策 人员所理解

②反映各独立投资方案的获利水平

缺点

①计算复杂,不易直接考虑投资风险大小

②在互斥投资方案决策时,如果各方案的原始投资额现值不相等,有时无法 作出正确的决策

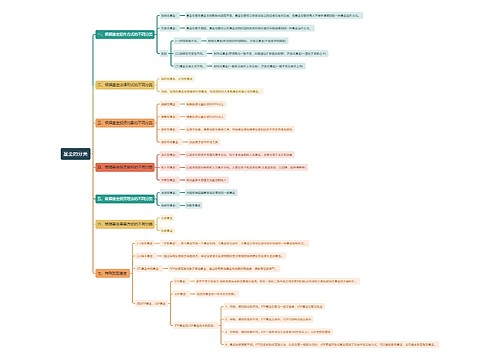

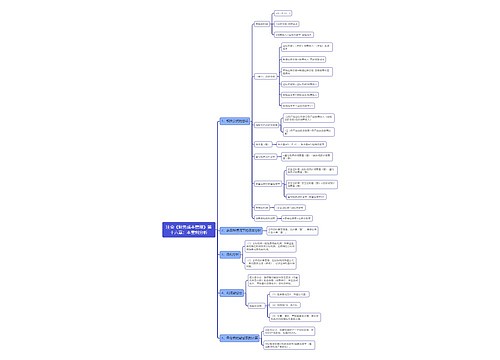

回收期 (PP)

(1) 静态回收期

静态回收期没有考虑货币时间价值,直接用未来现金净流量累计到原始投资数额时所经 历的时间作为静态回收期

①未来每年现金净流量相等时

这种情况是一种年金形式,因此: 静态回收期= 原始投资额/每年现金净流量

②未来每年现金净流量不相等时的计算方法

在这种情况下,应把每年的现金净流量逐年加总,根据累计现金流量来确定回收期。 静态回收期=M+第 M 年的尚未收回额/第 (M+1) 年的现金净流量

(2) 动态回收期

动态回收期需要将投资引起的未来现金净流量进行贴现,以未来现金净流量的现值等于 原始投资额现值时所经历的时间为动态回收期。

①未来每年现金净流量相等时

在这种年金形式下,假设动态回收期为 n ,则:

计算出年金现值系数后,通过查年金现值系数表,利用插值法,即可推算出回收期 n

②未来每年现金净流量不相等时

在这种情况下,应把每年的现金净流量逐一贴现并加总,根据累计现金流量现值来确定 回收期

动态回收期=M+第 M 年的尚未收回额的现值/第 (M+1) 年的现金净流量现值

(3) 优缺点

优点

计算简便,易于理解。这种方法是以回收期的长短来衡量方案的优劣,收 回投资所需的时间越短,所冒的风险就越小。可见,回收期法是一种较为 保守或稳妥的方法。

缺点

①静态回收期的不足之处是没有考虑货币的时间价值

②静态回收期和动态回收期还有一个共同局限,就是它们计算回收期时只考虑了未来现金流量 (或现值) 小于和等于原投资额 (或现值) 的部分, 没有考虑超过原投资额 (或现值) 的部分。显然,回收期长的项目,其超 过原投资额 (或现值) 的现金流量并不一定比回收期短的项目少。

相关思维导图模板

树图思维导图提供 一、研究内容 在线思维导图免费制作,点击“编辑”按钮,可对 一、研究内容 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:4f21797dd3e8b08f1951dfc24e7be94f

树图思维导图提供 第六章 群体传播与组织传播_副本 在线思维导图免费制作,点击“编辑”按钮,可对 第六章 群体传播与组织传播_副本 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:1672f555831e7d9a3bb2cf2fb792cb49

上海工商

上海工商