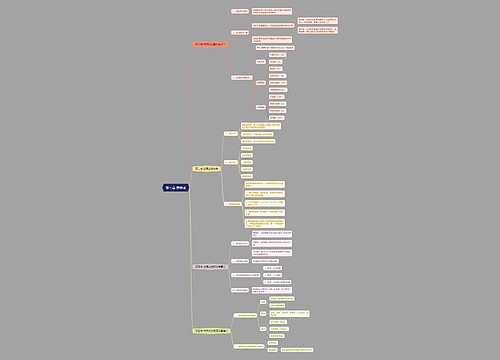

《海关法》知识:海关权利和义务思维导图

本思维导图主要总结法律知识《海关法》知识:海关权利和义务

树图思维导图提供 《海关法》知识:海关权利和义务思维导图 在线思维导图免费制作,点击“编辑”按钮,可对 《海关法》知识:海关权利和义务思维导图 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:dd82a41de4462b3f06d7852a5cab8adb

思维导图大纲

《海关法》知识:海关权利和义务思维导图模板大纲

1、权利:

(1)估价权:

定义:

海关法赋予海关对进出口货物和物品在纳税人申报基础上审定其完税价格一项职权

原则:

进出口货物完税价格,由海关以该货物成交价格为基础审查确定

完税价格:

应纳税价格

成交价格:

一般贸易情况下买方为购买该项货物时向卖方已支付或将要支付实际价格

包含除价格外其他成本,或该征税价格部分未包含,该部分不应免税

海关审价:

报价真实和准确海关接受

报价不真实和不准确海关不接受

买卖双方有特殊经济关系(国际相关联公司,内部转让价格低于市场价格),又未按市场价申报海关可不接受

价格质疑制度

向纳税义务人或其代理人制发价格质疑通知书,书面告知价格质疑理由

价格磋商制度

对进出口货物无成交价格或申报价格明显不符合成交价格情况,海关无须履行价格质疑程序

海关在使用除成交价格方法外其他方法时,在保守商业机密基础上,与纳税义务人交换彼此掌握、用于确定完税价格数据资料制度

海关估价顺序:

相同货物成交价格法:

以从该货物同一时期同一出口国或地区购进相同货物成交价格

类似货物成交价格法:

以从该货物同一出口国或地区购进类似货物成交价

倒扣法:

内销价—进口税费—运输费与保险费—管理费—利润=估价基础

根据境内生产相同或类似货物成本利润和一般费用、运输及相关费用、保险费计算所得价格

海关认为合适其他办法

(2)税则归类权:

定义:

海关法赋予海关对进出口货物按照《进出口税则》以确定其适用税率一项职权

步骤:

先确切了解货物性质、成分、含量、结构、原理用途、加工过程、加工程度等情况

按照《进出口税则》确定归类规则和参考世界海关组织《税则商品分类目录注释》进行货物税则归类,确定税号与应纳税税率

特点:

复杂性、专业性、较强主观性

(3)原产地认定权:

海关法赋予海关对进口货物原产地加以确认后决定适用最终税率一项职权

优惠原产地认定规则:

完全获得标准:

对于完全在某一受惠国(地区)生产或制造进口货物,应以生产或制造国作为该货物原产国(种植作物、饲养牲畜或采掘矿藏)

增值标准:

非完全在某一受惠国(地区)获得或生产货物,满足以下条件时以进行最后加工制造受惠国为有关

货物最后加工制造工序在受惠国完成

用于加工制造非原产于受惠国及产地不明原材料、零部件等成分价值占进口货物 FOB 比例不超过某一百分比(30%—60%)

直接运输标准:

货物从受惠国起运,直接进入某国关境,或虽经非受惠国关境,但有充分理由证明货物未在非受惠国关境交易

非优惠原产地认定规则:

完全在一个国家内获得进口货物,生产或制造国即为该货物原产国

实质性改变标准:

经过几个国家加工制造进口货物,以最后一个对货物进行经济上可视为实质性加工国家作为有关货物原产地;实质性加工指商品 8 位编码前 4 位发生改变(多采用、争议较少),或商品在原基础上增值 30%—60%

(4)征收税款和滞纳金权:

对于应税进出境货物和物品,海关在核实其完税价格、税号、适用税率、成交货币、适用汇率基础上进行计征税款,填发税款缴纳书并送达纳税人

税款缴纳书自送达纳税人之日起生效,对纳税人具有法律约束力

纳税人如在法定纳税期限内未完纳税款,海关除应及时发出“海关催缴税款通知书”责令纳税人尽早纳税外,还可以征收滞纳金

(5)减免关税和缓税核准权:

对于法定可以减免关税的货物、物品,海关经核实无讹,可以予以减免关税:

对于特定减免关税进口货物,应由收货人向海关申请关税减免,经海关核实后依法批准关税减免(不可纳税人自发产生法律效力)

对于因特殊原因而不能在法定纳税期限内缴纳税款的,应向海关申请一定宽限期缓税,由海关核实后酌情批准缓税

(6)关税稽查和补征、追征权:

关税稽查:

海关法赋予海关对已征税放行进出口货物进行复查职权,对于维护税收法纪、保证国家正常财政收入是一种重要的法律保障

常规稽查:

征税部门进行 专项稽查:总署领导下由专门稽查部门进行

少征或者漏征税款:

海关有权自缴纳税款或者货物放行之日起一年内或三年内向纳税人补征或追征,超过了上述补征或追征时限,海关则不再享有补征、追征权

补征:

海关工作人员造成少征漏征(一年)

漏征:

纳税人原因(三年)

(7)保全税收措施权:

必要条件:

进出口货物纳税义务人在规定纳税期限内有明显转移、藏匿其应税货物以及其他财产迹象,海关责令纳税义务人提供担保而纳税义务人不能提供担保,经直属海关关长或其授权隶属海关关长批准,海关有权采取税收保全措施

措施:

防止税收落空

其一,书面通知纳税义务人开户银行或其他金融机构暂停支付纳税义务人相当应纳税款存款

其二,扣留纳税义务人价值相当于应纳税款货物或其他财产

(8)关税强制扣缴权:

地位:

海关法赋予海关一项职权,体现了国家税收的强制性,是保障国家财政收入必要措施

定义:

纳税人、担保人超过纳税期限三个月仍未缴纳税款,或采取保全措施后仍未纳税,经直属海关关长或其授隶属海关关长批准,海关可以采取强制措施。

措施:

书面通知其开户银行或其他金融机构从其存款中扣缴税款

应税货物依法变卖、以变卖所得抵缴税款(余额保留一年,后上缴国库)

查扣并依法变卖其价值相当予应纳税款货物或其他财产,以变卖所得抵缴税款

2、义务:

(1)依法征收关税义务:

实体法角度:

海关在对进出口货物和物品完税价格估定、税则归类原产地确定、税率适用、关税减免等都必须依照海关法规定进行

程序法角度:

海关从纳税申报审核到税款入库全过程,每个环节都要符合法定程序

(2)对多征税款负有及时退还义务:

海关在征收关税时因估价、税则归类、原产地认定以及计算有误而多征税款,在复查中发现后应当立即退还纳税人。

(3)纳税争议复议义务:

纳税人对海关作出征税、减税、补税或退税决定不服,可向作出征税决定海关上级海关申请复议,上级海关负有复议义务

(4)及时解除税收保全措施义务:

海关对纳税义务人采取税收保全措施后,纳税人在规定纳税期限内缴纳了税款,那么,海关必须立即解除税收保全措施(

(5)税款及时入库义务:

海关征收税款应按照国家有关规定及时入国库,不能滞留银行或移作他用,对保证国家预算资金收支实现、金融秩序稳定和国家重点建设项目资金保障有重要意义

上海工商

上海工商