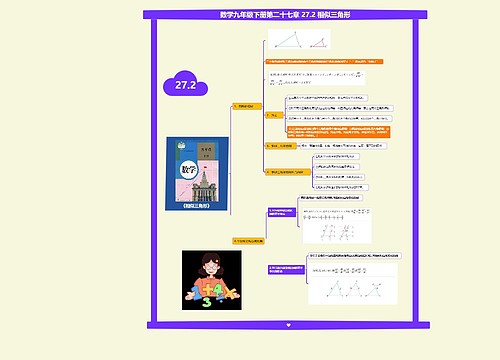

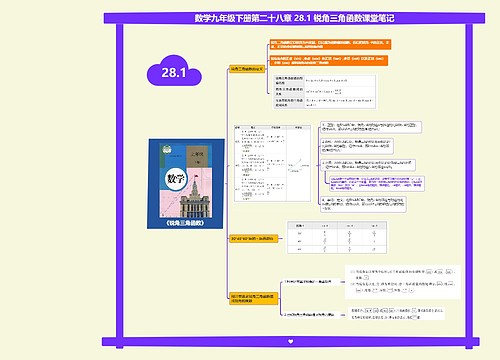

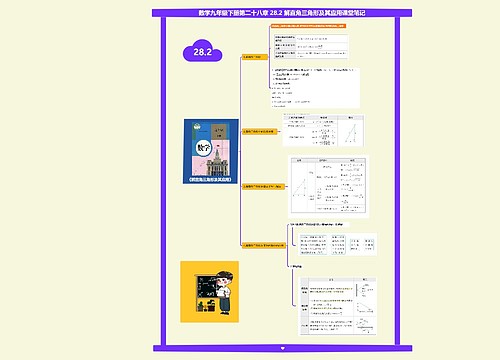

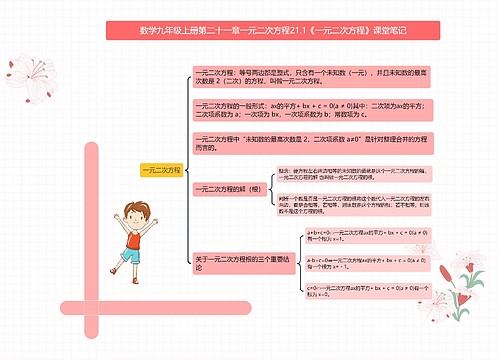

得到保险规划课分解脑图思维导图

保险规划课程的整体认识与防守体系

树图思维导图提供 得到保险规划课分解脑图 在线思维导图免费制作,点击“编辑”按钮,可对 得到保险规划课分解脑图 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:43a7f70597e9ba0c2cc96fa3699a2b79

思维导图大纲

得到保险规划课思维导图模板大纲

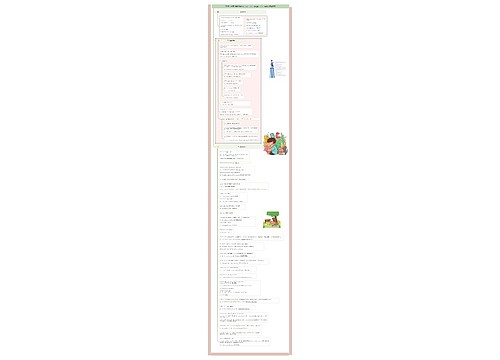

(一)保险体系的整体认识

对保险产品本身的认识

一、对风险和保险体系的认识

1.风险种类

人身风险

生病、意外、死亡等

财产风险

可能面临大额支出,或者财产损失、财产继承等

2.风险体系分级

生存保障

支出性——对家人的责任

如教育金等

所有权风险

如遗产分配等

3.防守体系分级

保障型

保障我们基本的人身安全、财产安全

医疗险、重疾险、意外险、寿险、车险、家财险等

理财型

长期资产属性,来帮助我们实现更高质量的生活,主要是保障我们对家人的责任,以及我们自己未来的养老生活

年金险、分红险、万能险、投资连结险等

转移型

一是保障自己的生存风险

二是帮助我们顺利把财富转移给下一代,给他们的生活提供基本保障

如你通过给自己买终身寿险,或者给孩子买年金险

4.总体示例

假设你现在大学毕业,没有积蓄,也没有成家,那你只需要保障自己的人身安全,所以,你只要配置好保障型保险中的医疗险和意外险就可以了。几年之后如果成家了,有了积蓄、买了房子车子,这个时候,你就要开始承担责任,为了保障家人和财产的安全,不至于因为某个风险就让家庭彻底崩盘,可以再添加保障型保险中的重疾险、寿险、家财险和车险。再后来,如果你已经小有成就,收入也相对丰厚,想规划自己的养老以及孩子的未来,那你就处于风险金字塔的中层,也就是面临支出性风险,你可以根据自己的经济情况,在保障型保险的基础上再添加和调整。比如说未来想过一个体面的养老生活,可以添加投资型保险,让自己有一份长期资产,可以在未来获得和生命等长的现金流。最后,如果你还想给孩子留下一笔财富,那就要注意财产所有权的归属和财富的转移风险,这时你还可以添加转移型保险里的终身寿险和年金险。

二、整个人生维度的保险体系设计原则

对冲风险,是我不知道风险会不会发生,但我提前做一个防范,一旦风险发生,我交过了小保费,保险公司给我大补偿

没有经历过完整的生命周期,他们考虑问题更多的是看当下,而对未来可能要面临的问题,就缺乏一个完整的长期规划

我们不要让自己背负过多的负债,在面对人生存在的风险的时候,更懂得提前预防,也知道怎么利用保险工具来转移风险,管理风险的时间维度是整个人生

大部分人看保险,仅仅还停留在当下这一个视角,而没有从一生、从跨时间分配资源这个维度上去考虑过,这就导致,当你真正到了风险发生的那个时刻,保险已经没法解决你的问题了

当然, 一个合格的投资者,可以用全天候投资组合策略的基金来做教育金和养老金的,收益更高;保险更适合懒人和无投资经验的理财小白

三、挑选保险产品的基本原则

1.确定需求

先保障后理财

假设王小强现在还没成家、财务也不稳定,对这个时候的小强来说,最重要的一定不是理财,而是先做好基础保障,让自己没有后顾之忧。所以,就要优先考虑意外、医疗、重疾这样的保险产品

先人身再财产

假设小强已经成立了家庭,那对他来说,最重要的是他要对家人负责,如果他突然去世,他身上的责任就会没人承担,哪怕留下巨额财产都会有花光的一天,所以最好先保障人身安全,再考虑保障财产安全

先大人后小孩

大人才是孩子最好的保险,你在,孩子才能得到最好的照顾。所以要优先给大人做防护

2.确定预算

让预算决定产品,因为你购买保险的目的是保障未来的生活质量不被风险影响,但这不意味就要拖累现在的生活质量,所以,只有确定合理的预算,保费才不会成为一种负担

一般来说,家庭保险费用总预算应该控制在家庭年收入的10%~20%,这样既不影响家庭正常开支,又能获得必要保障

30岁以下的年轻人,或者年收入还不到10万的人群,那保费预算就不要超过10%。但如果你已经到了45~55岁,人到中年,是责任最大的时候,或者你年收入在30万~100万,经济状况相对较好,预算也可以高于20%

保障型保险,保费不要超过家庭年收入的15%,投资理财型、转移型保险不要超过年收入的20%。给不同家庭成员的保费比例也要有所侧重,可以适当把家庭经济支柱的预算调高一点

3.确定产品类型

消费型

这是一个保费消耗型产品,消费了就没有了,如果风险没发生,保费也不会还给你

储蓄型

如果风险不发生,保险公司会按照一定利率连本带息地把保费还给你

分红型保险

保险公司为把自己通过投资赚取的收益,给投保人分红。分红型保险,就是带有投资性质的保险

在看保险合同条款的时候,你需要额外关注的是除外责任

4.确定保额

人身保险

在预算之内,保额越高越好

寿险的最低保额,应该能覆盖家庭负债、子女教育、赡养老人的费用需求

医疗险主要是报销型的,治病花多少报销多少,还有社保做基本保障,所以保额不用设太多,像百万医疗险就是一个不错的选择,治疗一般疾病100万足够了

重疾险,更多的不是用来治病,而是来保障你这几年的生活。也正因为这样,重疾险是一次性给付的,你就可以把保额设高点,一般来说,保额可以设置为一年基本生活费的5倍

财产险

遵循“损失补偿原则”,就是损失多少钱赔多少钱,所以设置保额的时候可以计算一下你要保的实际财产是多少,保额不要超过实际价值

5.确定期限

保障期限

一般医疗险、财产险都是保一年,然后来年选择要不要续保重

重疾险、寿险这种长期性质的保险,分为定期和终身两种,定期便宜,终身要贵一点

如果预算不足的,可以先选择定期,等收入上升后,再买一份终身的

因为跟人生命相关的险种,都是可以叠加赔付的,所以多买一份也没有关系,不同公司也行

缴费期限

有些经济条件不错的朋友喜欢一次性把保费交齐,这是很不划算的

尽量选择缴费期限长的,把经济负担分摊到每一年,万一中间就赔付了,后面的保费就不需要再交了

关注保险产品外部因素

一、保险公司

不要迷信大公司,挂了牌的保险公司基本都靠谱

关注三个要素

分支机构

我们在买保障型保险时,你要选择的保险公司最好在你的常住地有分支机构,这样发生风险时理赔方便,速度也更及时,服务也会更好

偿付能力

偿付能力越高的保险公司,实力就越强

为了理赔更顺利,你最好选择偿付能力150%以上的保险公司。这个数据你可以在中国保险行业协会网站上查到,各家公司在官网也会发布详细的报告

如果你买的是理财型的保险,你还要考察这个公司的投资能力、分红水平、结算利率等

服务偏好

比如有的公司会倾向布局大医疗大健康领域,你买健康类保险产品,就可以多考虑这类公司

二、保险顾问

第一步看感性因素

因为保险是一个长期性投资,你需要跟保险顾问保持长期联系,而且,他需要了解你的家庭情况和财务情况,来帮你作出判断,你也要愿意和他分享对生活的担忧。要是你特别讨厌这个保险顾问,他能力再强,都没法有针对性地帮到你。

第二步,专业能力要怎么判断呢?

从业年资比较长,获得过行业通用认证,比如注册理财规划师、特许金融分析师、精算师等证书,这些都是加分项,说明他有一定的专业能力

负面清单

不按照正常工作流程做事

一般来说,一个保险顾问,他的工作流程涉及四个环节。第一步是沟通需求,然后根据你的需求来提供方案,在客户决定之后,协助客户购买、核保等等,最后提供长期的服务,直到这份保单理赔或者作废

而且,保险顾问在给你介绍产品的时候,一定用的是官方出品的标准资料

过分强调关系,尤其是如果你的保险顾问是亲戚或者熟人

承诺收益

告诉你可以给你保费打折或者返佣金

购买不同属性的产品,对保险顾问能力的要求也不一样

想买健康类保险,就可以选择一些预核保能力强的保险顾问

保险顾问提前帮你先看看,哪些信息会影响到你的核保结果,避免你因为一些暂时性的问题留下拒保记录

想买的是理财险,选择财富管理能力强的保险顾问

他可以根据你的财务状况和风险偏好,选择合适的产品和投入配比,帮你做好理财规划

一个好的保险顾问不是单纯地以销售为导向,而是更像一个朋友,站在你的立场上为你考虑,帮你配置出一个最合适的方案

(二)各级保险防守体系具体介绍

人身防守

意外险和医疗险

一、先购买意外险和补偿型的医疗险

在这一阶段,你很有可能收入不多、投保预算少,那你就应该围绕着“基础”和“杠杆”这两个关键词来进行投保

二、意外险

1.承担意外发生后的医疗费用支出和身故赔偿,也可以帮助我们补偿经济损失

2.“杠杆率最高的保险”。它只需要少量的保费,就可以获得大额赔付金,一般几百块钱就可以买上百万元的保障

3.一次性赔付的。意外一旦发生,保险公司就会一次性赔付所有保额

4.因意外导致了身故,保险公司也会赔付给你选择的受益方

三、报销型医疗险

百万医疗在赔付时需要自己先垫付医疗费用,再找保险公司报销。而高端医疗是一个保险组合,在普通医疗险的基础上增加了高端医疗服务,一些做医疗服务的公司比如信诺、MSH等,会和很多医疗机构合作,他们再将这些高端医疗服务卖给保险公司。和百万医疗险相比,购买高端医疗不用垫付费用,保险公司会给你提供一张卡,可以在医院刷卡,保险公司直接帮你支付。

我们交的医保,它的报销范围是有限的,并不能覆盖所有的药品和治疗技术,以及常见疾病的治疗材料。但医疗险恰好可以弥补医保没有包含的服务,比如一些靶向药,医保就不会报销

类似百万医疗这样的普通医疗险,这就足够解决你当下这个阶段的风险缺口

四、具体配置

(一)选择意外险

1.关于保障范围,建议你选择综合意外险

还要要专门留心一下是不是包含伤残责任

2.是否有附加伤害医疗责任

比如王坚强因为意外摔倒导致小腿骨折,但骨折程度没有达到理赔标准,如果意外险里包含了意外伤害医疗责任就可以靠它来报销

(二)选择医疗险

1.保额

报销型医疗险,保额不需要太高,我们最常听到的百万医疗险就是100万的保额,对大部分人来说已经足够

2.是否可以覆盖自费药,如果不能报销社保范围外用药,保额再高也没啥太大作用

3.医院范围是否广泛,比如有些医疗险会要求去二级及以上的公立医院住院才给报销,报销范围广的话,我们就可以放心去一些治疗实力比较强的医院就诊

4.免赔额

保险公司为了降低自己的理赔额度,在产品上会加一个免赔额,损失超过这个数才给赔,但它会在保费上给你优惠

所以,如果经济状况不稳定,你可以选择保费低、有免赔额的保险产品。因为这个风险是可控的,尽量选择这个免赔额是在你能够承受的损失范围内就可以了,否则你买保险就失去了意义

重疾险和寿险

一、重疾险

让得了重病的病人在确诊的时候,就能拿到一大笔钱,保证在财务上不会被大病拖垮

重疾险和医疗险的区别:

1.保障范围不同

医疗险保障的是所有疾病,重疾险保障的是发病率高,而且需要花费大量治疗费用的重大疾病

2,给付方式不同

医疗险只负责帮你覆盖掉治疗费用,所以是报销型赔偿,你需要提前垫付,保险公司根据发票给你报销

重疾险更重视的是重大疾病给你生活带来的整体影响,所以它是给付型支付方式,跟你治疗的花费无关,只要符合条件,就一次性把钱赔给你,这笔钱你可以用来治病,当然也可以买营养品,甚至用来补贴家用

3.保障时间也不同

医疗险基本都是一年期的,但重疾险大多是长期保障,分定期重疾和终身重疾两种

二、寿险

为了保障被保险人身故之后,还能履行对家庭的责任

定期寿险

通常是保20、30年,保费相对便宜,主要是帮我们度过人生责任较重的二三十年,避免自己较早去世,让家人失去经济来源

终身寿险

保终身,不管什么时间去世,你的家人都能获得一笔赔偿金,一般也用来做财富的保全与传承

三、具体配置方案

(一)重疾险

一、首先要关注的是保额,考虑生病期间你的生活费用

二、关注下有些保险公司做的很多升级形式的重疾险

1.分组多次赔付,就是把原本重疾险保障的疾病范围进行分类,如果一个人分别得了不同组别的疾病,就可以多次赔偿。

现在人们一生可能不止得一场重大疾病,如果小强得了癌症,他买的重疾险就赔付了,那他再得其他病,保险公司就不会再赔了

2.覆盖轻症、中症,保险公司就开展了延伸服务,在保额之外还能进行赔付

比如小强得了轻微脑中风后遗症,这属于轻症,根据合同约定,可以额外赔付30%,过了一段时间,小强的脑中风没治好,发展成了中度,保险公司会给他再额外赔偿50%,如果后来小强还是发展成了重度,保险公司还会再赔100%的保额

3.转年金责任,比如有一些慢性病不构成重疾,但又需要长期费用的支出,那可以将重疾险转为年金行为,让保险公司按月或者按年支付费用,作为长期治疗费用

(二)寿险

1.保额

你有多大责任,就买多大保额。也就是说,你要把家里的贷款负债、基本生活成本、子女教育、赡养父母花销等支出都考虑进去,根据你需要承担的责任来设置保额。

因为生命无价,寿险的保额是可以叠加的。你可以在两家保险公司分别购买寿险,一旦风险发生,两家公司都会赔偿。

2.保障时间

如果你只是普通家庭,建议选择定期寿险,一般保到60~70岁

(三)在配置重疾险和寿险时可以夫妻互相给对方买保险,然后在保单里加一个保费豁免条款

比如你们想给孩子买份50万的重疾险,你可以和你爱人各投一半,分别买25万,然后加上保费豁免条款,那如果你们任意一方发生风险时,一半的保费就不用再交,但保单依然有效

财产防守

家财险和车险

一、家财险

1.保房屋。保障你花一辈子积蓄买的房子不会因为意外而突然损失

2.保室内。对室内装修的保障,如果出现水管爆裂、墙皮脱落这种类似的情况,需要重新装修或者补修,这个费用保险公司也可以赔偿

3.保物品。室内的家具、金银首饰、古玩字画等等,类似这种值钱的,或者有纪念意义的东西,如果你担心被偷被盗,保险公司也可以承保

4.保责任。如果因为你的责任造成别人家伤亡或者财产损失,你需要赔偿的,保险公司可以替你赔

举个例子,你们家暖气管爆了,把楼下邻居给淹了,保险公司就会替你赔这个损失

5.出租人责任险。专门为房东准备的保险。你把房转租给别人,难免会担心房子磕磕碰碰、漏水漏电,或者租客在出租屋里出了意外

6.居家责任险,是预防在你的房子里,因为你的过失造成别人出事而需要赔偿的情况

居家责任险不能保障你的家人和你雇佣的家政人员,所以补充设置了保姆专门险

7.宠物责任险,如果客人到你家被宠物咬伤,宠物责任险就可以应对这种情况

购买家财险的时候,你需要额外注意一点,就是要注意除外责任

二、车险

1.交强险

如果因为你的原因造成了别人伤亡或者车受损,那保险公司就会帮你承担一部分。不过这个险种的赔偿额比较小,最高在十几万左右,如果车祸比较严重,对方损失比较大,那超过的部分就只能你自己承担

交强险有两个限制

第一它只赔偿因为你造成别人出事的情况,它不保障你自己的人或车受损

第二赔偿金很少,如果损失较大的话可能就不够弥补

2.汽车商业险分为4种主险和11种附加险

关于财产险,你要有选择地购买,不要贪多。现在车险设计得也很人性化,比如保险公司也设计了按天收费、按里程收费、车险众筹、车联网等新险种,你可以多留意下这样的信息

三、具体配置

1.确定保额

当风险发生时,你损失了多少,保险公司就赔多少

首先要评估下想要投保的财产价值,根据价值来确定保额

2.选择具体产品

普通家财险一般就对房屋、室内、物品和责任的保障

可以添加一些附加险,比如居家责任险、保姆专门险等,你可以根据自己的需求灵活地进行组合

3.车险具体购买

交强险是国家强制购买的,必须要买,建议你再配上3种主险,车损险、第三者责任险跟车上人员责任险

如果你用车比较多的话,不妨在附加险里配置一个“不计免赔险”

理财型保险

一、投保关键词是“攻守兼备”

本质上都是年金险

特点是投保人可以自己设置给付条件和给付方式

二、共性:强制储蓄、锁定收益

通过强制储蓄,在你收入可观的时候,每年固定存一笔钱,到你需要养老的时候,保险公司开始返还,提供和你生命周期等长的现金流

现金流的优势就在于,你活多久,保险公司就要给你多久

而且,保险相对比较安全,大多数理财型保险都有一个保底的收益标准,并且会在合同里注明,这样就可以保证我们不会损失本金

保险锁定的是长期收益,一般是10年、20年甚至是终身收益,可以做到在一个比较长的时间跨度里跑赢通胀,这种长期资产是稀缺的

三、区别

1.固定收益类

2.分红型

承诺一个固定收益,就是可以保本,但除此之外保险公司还会给你分红

根据可分配的盈余,保险公司和投保人一起分红,通常是70%给投保人,30%归保险公司

注意考察公司的盈利能力,一般计划书里都会有低、中、高三档收益演示,你可以去官网查下过去几年的收益有没有达到你满意的水平

3.万能型

承诺保本收益,方式比较灵活,可以根据自己人生不同阶段的需求和经济状况对保额、保费和缴费期进行随意调整

设有单独的投资账户,投保人的保费扣除管理费和风险保费等费用后,剩下的部分进入投资账户,由投资专家运作,费用和收益都会向投保人公布,非常透明,相比较而言万能型的收益要比分红型高

不能只看收益情况,可以把考虑重点放在初始费用和赎回周期上

4.投资连结险

这类保险不建议大家选择,它是唯一一个不保本的保险

5.养老险和教育险

都是固定收益型的年金险

四、理财型保险还有的坑

1.保险不是用来发财的,它更多地只是跨期分配资源

2.关注期末收益没有意义,要看兑换时的收益

3.买理财型保险的投入比例不宜太高

4. 保险是专款专用的,如果是养老金、教育金这种跨度在十年二十年甚至更长周期的支出,可以选择年金险的理财方式。短期,就完全没有必要买保险

财富转移

寿险

一、保险确权的优势

保险最大的优势是可以做到三权分立,投保人享有保单的支配权,保险公司拥有保单的所有权,受益人享受到最终收益权。我们可以通过指定受益人的方式,来确保财产的归属问题

保单的财产权益只在投保人和受益人之间转移,始终不属于被保险人。即使被保险人有法律纠纷,也不会冻结这份资产,就起到了资产隔离的效果

小强可以买份年金险,把自己设为投保人,指定女儿为被保险人和受益人。小强作为投保人享有支配权,保险公司享有所有权,女儿享有收益权。保单固定释放出的现金流都是女儿的,但支配权还在小强手里,只要小两口好好过,怎么花都行,但如果女儿女婿要离婚了,小强可以选择保单停止释放现金流,等事情尘埃落定再继续发放,这样就可以通过保单把控制权掌握在自己手里,保障女儿的权益

二、生前转移

寿险是以死亡为赔付条件的,但年金险有两个给付条件

生存保险金的受益人为被保险人本人,在他还活着的时候,保险公司按年限给他给付一定金额,保障他的生活,直到他去世或合同到期

身故保险金是以身故为赔付条件,受益人是被保险人的直系亲属,等到被保险人去世后,保险公司赔付受益人一笔身故保险金

年金险在财产转移上有两个好处

强制储蓄

收益包含两种,生存金和身故理赔金

生存金是被保险人还在的时候,按期持续地返还他一笔钱,形成稳定的现金流,这样就可以避免家人突然得到一笔财产,而肆意挥霍的情况

身故理赔金是等被保险人去世之后,一次性给到受益人一笔钱

三、身后转移

终身寿险

杠杆大

只能在去世后获得,相当于给家人的一笔专款,而且保终身,不管是因为什么去世、什么时候去世,受益人都肯定会得到这笔理赔金

规避遗产传承过程中可能会出现的争夺和遗产税问题

财产分割

保险是指定受益人的,你指定了谁,钱就给谁

遗产税

在很多地方继承遗产是要缴遗产税的,而且税率还很高。很多人因为缴不起遗产税而没有办法继承巨额遗产

年金险

特殊情况防守

一、买保险的三种特殊情况

1.买不了。很多人会因为身体或者高危职业而被拒保

2.买不起。有些年轻人,虽然保险意识很强,但没什么积蓄,想买一些保险,但保费超过了自己的预算,这种情况也会造成他们的风险缺口

3.买不到,也就是有特殊保险需求,但没有匹配的产品。比如市面上能给老人买的保险就非常少。如果家庭里有失去自理能力的老人,照顾他们的时间成本和经济成本都很高,而常见的医疗险、重疾险、寿险等等都没法覆盖这个特殊需求

二、特殊保险产品

税优健康险

当你生病住院的时候能帮你报销费用,包括住院医疗费、门诊费、特定疾病和慢性病门诊费

1.抵扣个税:税优健康险只要是纳税人就都可以买,而且保费还能抵扣个税,算是国家的福利性政策

2.理财功能:你每年交的保费会分两个账户存放,一部分放在医疗险账户,用来看病报销,一部分放在万能账户里储蓄下来,也会有一定的收益,当你身故或者退保的时候可以把钱取出来

3.带病投保,保险公司不得拒保,也不存在等待期

4.保证续保

5.保额不低于20万,且不设免赔额

特殊的互助模式

不算是保险产品,而是由具有相同保障需求的人聚在一起,成立的一个福利组织,大家抱团取暖的互助机制

税延养老险

只要是纳税人都可以买,现在的你少交税来买保险,等到你退休领养老金的时候再补交税

主要功能是减轻你现在的纳税负担,通过强制储蓄的方式来补充未来的养老收入

分类

1.收益确定型,给你一个确定的收益率,每月结算一次收益

2.收益保底型,有一个保底收益,同时根据投资情况提供额外浮动的收益,每月或每季度结算一次

3.收益浮动型,完全按照实际投资情况来结算,至少每周结算一次,风险会比较大

长期看护险

用来减轻家庭照顾老人的负担

政府主导的长期看护险

重点保障的是长期处于失能或半失能状态的老人,算是对他们日常生活照料和相关医疗费用的补充

保费的资金主要来自三个方面,政府、单位和个人,其中,个人缴费不能低于筹资总额的30%,不过,这30%可以从医保里代扣,也就是说,如果你交了医保,个人就不需要再交钱了,剩下的由政府补贴和单位来补充,到后面使用的时候,这份保险就能帮你分担75%的护理费用

纯商业性的长期看护险

补充防守:互联网保险可靠吗?

一、互联网产品基本也靠谱

获得了互联网保险公司的牌照,分别是众安保险、泰康在线、安心保险和易安保险

二、互联网保险产品的特点

1.保费低

2.产品简单,主要以消费型为主

3.承保便捷

三、可能存在的隐患

1.线上核保,存在很多隐患

2.关于续保,不利于你建立一个长期稳定的防守体系

3.服务更少

4.有些互联网保险会非常歧视次标体

能线下买就买线下

(三)购买和享受保险的注意事项

一、核保

1.核保流程

一般来说,主要有三步,第一步你会在保险顾问的指导下填写调查问卷,并回答他相关问题。然后根据你填写的问卷,和你要购买产品的不同需求,保险公司可能会要求你提交补充材料,比如体检报告等等。最后保险公司会自己通过各个渠道,比如你的医保卡记录等等来调查你的信息是否属实,是否符合投保条件,如果你投保的保额非常大的话,保险公司可能还会请一些专业的调查机构来调查你的情况。流程非常简单,但在这个环节中,如果出现了纰漏,就会被保险公司直接拒保,或者给理赔留下隐患

2.最大诚信原则

目前在中国大陆:真话不全说,假话全不说

3.体检:被拒保等情况

分批投保,就是先买一个不用体检的额度,比如50万,承保后再买一个50万保额。当你买完第二个50万,你的保额就自动叠加成100万了,这个时候保险公司就会要求你提交体检报告,如果体检没有问题,那当然都会承保,但假设体检有状况,也只会影响第二个50万,之前已经承保的50万保单,依然有效

4.核保调查

重视自己的公开信息,尤其是健康信息记录,不要轻易把医保卡借给别人,借给父母都不行

保险公司一般会通过四个渠道调查,第一个是医保卡使用记录、医保就诊记录;第二个是医疗机构体检、就诊记录;第三个是同业理赔记录,最后就是委托调查公司

体检机构没有权限来下诊断意见,只能提出建议说让你去医院进一步诊断,所以保险公司不能拿体检报告当成不承保或不理赔的直接依据,只是提供一个线索供它去追查

5.核保结果

标准体

你的健康状况符合正常条件,保险公司不能附加任何条件,直接按照标准保险费率承保

次标体

保险公司对你的情况进行了综合审查之后,认为你的风险超过了一定界限,发生理赔的概率会更高,但还在可以承受的范围内

这个时候保险公司也不会直接拒保,它可能会采取三种措施

加费、责任免除和延期承保

总之

第一,在询问告知的情况下,你要遵循“真话不全说,假话全不说”的原则。 第二,高保额的重疾险、寿险,保险公司会要求你提供体检报告,建议你可以分两次购买,这样能保证你至少有一份保险可以生效。 第三,你要留意自己对外公开的健康信息,尤其不要借自己的医保卡给别人去使用。 第四,如果你被拒保,那第二次投保时,你一定要先跟保险顾问申请人工核保。

二、理赔

正常的理赔步骤

1.风险发生时,你应该先仔细盘一下自己都有哪些保障

一般你的保险顾问每年都会给你拉一个保险清单,看看你有哪些保险可以用

2.注意保存好所有单据

一种是证明你风险确实发生的单据,比如重疾险,你要保留医院给你的确诊单据

还有一种是你事后要报销的单据,包括处方药、住院记录、结算单等

3.在整个理赔过程中,每个进度都要和保险顾问及时沟通,我们在需要理赔的时候,通常不是先联系保险公司,而是找投保时的保险顾问

理赔纠纷

1.可能的原因

一是你在告知时有些问题没有讲清楚或者没有如实告知; 二是保险顾问给你造成了误导; 三是在理赔时,风险事件跟合同条款不完全相符,或者说,你和保险公司都有相应的条款支持,这些情况会导致投保人和保险公司在维护各自权益的时候,出现理赔的“灰色区间”,不能完全确定责任方 四是合同成立2年之后,保险公司才发现你当初可能没有如实告知,那保险公司就再不能解除合同了,即使你在签订合同时有瑕疵,只要承保满2年,合同就一直有效

2.假如你投保时每个动作都做到位了,在理赔纠纷中没有责任或者只有小瑕疵的话

先争取通融赔付。就是在可赔可不赔的情况下,和保险公司协商让他们赔给你,在可赔可不赔的时候,保险公司有很大的几率会赔给你

如果协商未果,而且你确实认为应该赔,你再向银保监会投诉

如果向银保监会投诉还不能解决问题,你还可以提出诉讼,寻求法律保护

3.注意保险合同生效期限:不可抗辩条款

第一,你买保险时一定要如实告知自己真实的情况,这是前提。 第二,如果没有如实告知,不管是故意还是过失,合同成立2年内,保险公司调查发现你有些问题没有如实告知,有权解除合同和拒保。 第三,如果保险公司查出了问题,但在30天内没有做出解除和拒保的行为,以后就不能解除了。 第四,合同成立2年之后,保险公司才发现你当初可能没有如实告知,那保险公司就再不能解除合同了,即使你在签订合同时有瑕疵,只要承保满2年,合同就一直有效。

不可抗辩条款,规定合同生效一定时期后,保险公司不能因为投保人误告、漏告为理由拒赔

4.寻找支持赔偿条款:保险合同的性质属于附和合同

在订立保险合同的时候,你只能被动地接受或者拒绝保险公司提出的条件,选择签不签字,但没有共同协商合同的权利

《保险法》里明文规定:对保险合同条款有两种以上解释的,人民法院或仲裁机构应当作出有利于被保险人和受益人的解释

之前买过的,不想续了,但也不想退,可以做减额交清

三、服务

1.健康服务

比如体检、24小时电话医生、国内救护车紧急救援、第二诊疗意见、海外就医安排服务等等,内容非常多。而且,这些服务不只是投保人可以用,投保人的父母、子女、配偶都可以使用

2.养老服务

从衣食住行、医疗健康管理,到娱乐休闲,覆盖范围非常全面,而且在实际生活中,保险公司还会根据不同的养老阶段来提供不同的养老社区服务

3.贷款服务

如果你有一份具有现金价值的保单,就可以用这张保单来进行贷款

它的利息往往低于民间借贷,保单贷款的手续也很方便,贷款到账比较快。而且贷款期间保单依然有效,出了风险保险公司也还是会给赔偿。关键是,因为不通过银行的征信系统,向保险公司借款,短暂逾期也不会影响你的信用

上海工商

上海工商