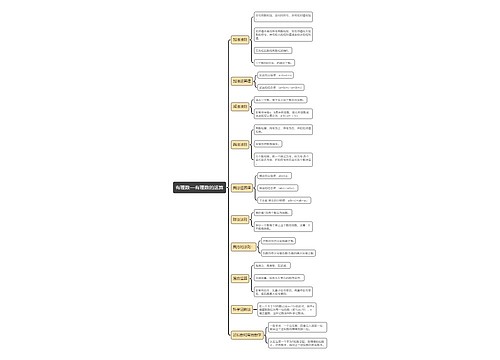

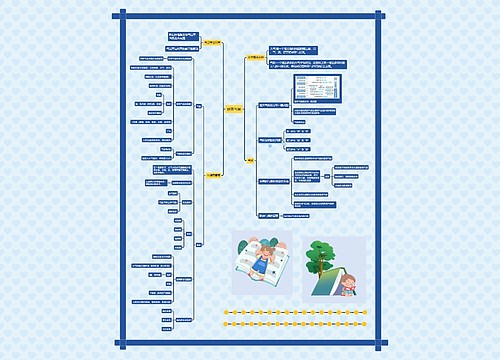

小规模纳税人增值税专用发票抵扣有哪些特殊情形?思维导图

小规模纳税人参与经济活动是要缴纳相关税款的。小规模纳税人是没有进项税的,所以在账务处理的时候,财务人员会把相应的费用计入应交增值税科目里。所以,小规模纳税人会通过代开发票来进行获取增值税专用发票。那你们又对小规模纳税人增值税专用发票抵扣的特殊情形知道多少呢?

树图思维导图提供 小规模纳税人增值税专用发票抵扣有哪些特殊情形? 在线思维导图免费制作,点击“编辑”按钮,可对 小规模纳税人增值税专用发票抵扣有哪些特殊情形? 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:7241d1faf65e6eebf4474b92a0ccab22

思维导图大纲

小规模纳税人增值税专用发票抵扣有哪些特殊情形?思维导图模板大纲

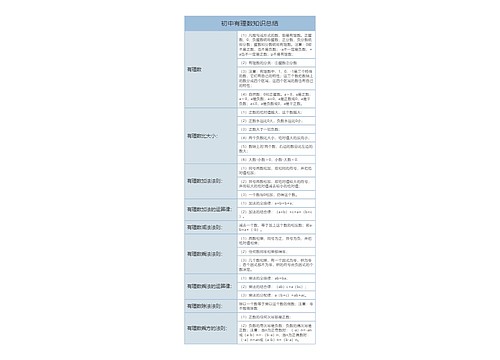

小规模纳税人增值税专用发票抵扣的相关事项

纳税人自办理税务登记至认定或登记为一般纳税人期间,未取得生产经营收入,未按照销售额和征收率简易计算应纳税额申报缴纳增值税的,其在此期间取得的增值税扣税凭证,可以在认定或登记为一般纳税人后抵扣进项税额。

这里需要注意三点:

1、取得增值税专用发票的期间为办理税务登记至认定或登记为一般纳税人期间。小规模纳税人取得营业执照尚未办理税务登记期间取得的增值税专用发票不可以抵扣。

2、办理税务登记至认定或登记为一般纳税人期间未按照销售额和征收率简易计算应纳税额申报缴纳增值税。只要按照销售额和征收率简易计算应纳税额申报缴纳过增值税,在此期间取得的增值税专用发票就不得抵扣。

3、如果小规模纳税人已经取得了生产经营收入却隐瞒收入,即使没有申报缴纳过增值税,取得的增值税专用发票也不得抵扣。

提示:增值税一般纳税人取得增值税专用发票需自开具之日起360日内认证,或登录增值税发票选择确认平台进行确认,并在规定的纳税申报期内,向主管国税机关申报抵扣进项税额。

拓展知识:

(1)一般纳税人取得小规模纳税人在税务代开的增值税专用发票,进项税按3%抵扣。

(2)小规模纳税人实行简易征收办法,所以,不存在进项税抵扣问题,取得增值税专用发票不能抵扣。

(3)小规模纳税人一般只能开具普通发票,不可以开具增值税专用发票。但如果小规模纳税人向一般纳税人销售货物或应税劳务,购货方要求销货方提供增值税专用发票时,税务机关可以为其代开增值税专用发票。

(4)合法扣税凭证不包括增值税普通发票。

以上就是关于小规模纳税人增值税专用发票抵扣的特殊情形,还有一些税法相关知识,希望这些内容能帮助到大家。

相关思维导图模板

树图思维导图提供 第六章 群体传播与组织传播_副本 在线思维导图免费制作,点击“编辑”按钮,可对 第六章 群体传播与组织传播_副本 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:1672f555831e7d9a3bb2cf2fb792cb49

树图思维导图提供 乌审旗国有投资集团有限公司 在线思维导图免费制作,点击“编辑”按钮,可对 乌审旗国有投资集团有限公司 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:5a28142386bd70b085d0dfa0b38ffb1d

上海工商

上海工商