补贴和津贴是否免征个人所得税?思维导图

企业生产经营过程中,为职工提供的补贴主要是生活费补贴,津贴主要是差旅费津贴、高温津贴等,对于补贴和津贴,是否可以免征个税?

树图思维导图提供 补贴和津贴是否免征个人所得税? 在线思维导图免费制作,点击“编辑”按钮,可对 补贴和津贴是否免征个人所得税? 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:dda780782d1edc1ec22b432e8e6159e7

思维导图大纲

补贴和津贴是否免征个人所得税?思维导图模板大纲

补贴和津贴免征个税吗?

根据相关规定,不属于工资薪金性质的补贴、津贴或者不属于纳税人本人工资、薪金所得项目的收入是不征个人所得税的。不征个税范围:独生子女补贴;托儿补助费;差旅费津贴、误餐补助。

误餐补助是指个人因公在城区、郊区工作,不能回工作单位就餐,确实需要在外就餐的,可以按规定的标准领取误餐费,不征个人所得税。但是单位以误餐补助名义发给职工的补贴、津贴,则要并入当月工资、薪金所得计征个人所得税。

政策依据:《国家税务总局关于印发〈征收个人所得税若干问题的规定〉的通知》(国税发〔1994〕089号)

个人所得税的含义

个人所得税是国家对本国公民、居住在本国境内的个人的所得和境外个人来源于本国的所得征收的一种所得税。

个人所得税的征税对象是:

1、居民纳税义务人

在中国境内有住所,或者无住所而在境内居住满1年的个人,是居民纳税义务人,应当承担无限纳税义务,即就其在中国境内和境外取得的所得,依法缴纳个人所得税。

2、非居民纳税义务人

在中国境内无住所又不居住在或者无居住,在境内居住不满一年的个人,是非居民纳税义务人,承担有限纳税义务,仅就其从中国境内取得的所得,依法缴纳个人所得税。

津贴和补贴区别

津贴、补贴属于工资的组成部分。但是津贴的发放具有强制性,补贴是一种福利性质的。津贴是补偿职工在特殊条件下的额外支出的工资补充形式,具有福利性,不强制发放。补贴是保证职工工资水平不受物价上涨或变动影响而支付的各种补贴,满足条件的话,就必须发放。所以二者在是否具有发放强制性上具有差别。

相关思维导图模板

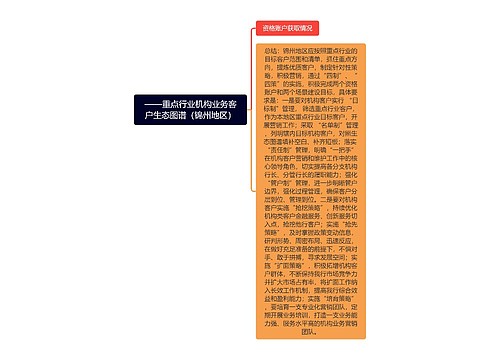

树图思维导图提供 ——重点行业机构业务客户生态图谱(锦州地区) 在线思维导图免费制作,点击“编辑”按钮,可对 ——重点行业机构业务客户生态图谱(锦州地区) 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:f930058a554a09639a5c5c0e168c451c

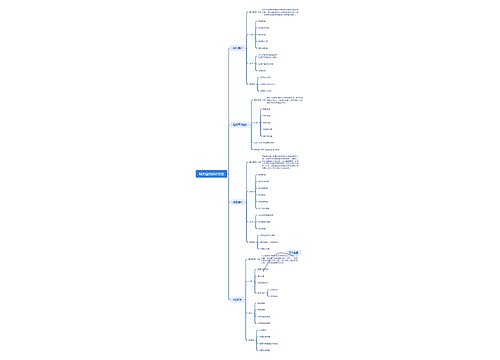

树图思维导图提供 缺失值的插补方法 在线思维导图免费制作,点击“编辑”按钮,可对 缺失值的插补方法 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:66b48f621b0ef081a93c268389b8b100

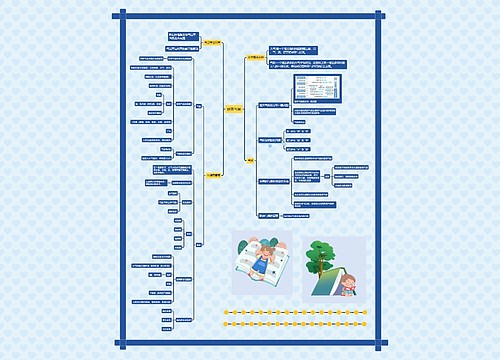

上海工商

上海工商