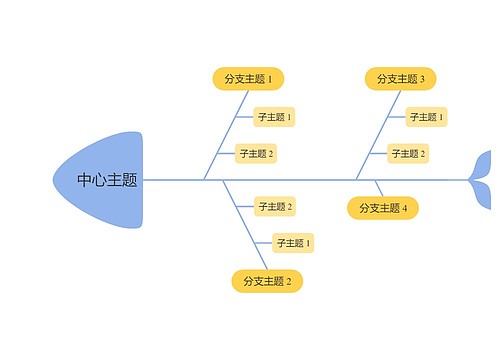

所得税费用是否可以为负数?思维导图

所得税费用是指企业经营利润应当缴纳的所得税,由于可能发生“暂时性差异”,因此一般不等于当期应交所得税。那么所得税费用可以是负值吗?

树图思维导图提供 所得税费用是否可以为负数? 在线思维导图免费制作,点击“编辑”按钮,可对 所得税费用是否可以为负数? 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:f0f324cfac347e459021b5f5790b8ce8

思维导图大纲

所得税费用是否可以为负数?思维导图模板大纲

所得税费用可以是负数吗?

所得税费用,是由两部分的内容构成的,一是应交所得税,二是递延所得税。

而递延所得税,又可进一步分为递延所得税资产和递延所得税负债,也就是说,递延所得税负债减去递延所得税资产后,就是递延所得税了。

用公式表示一下:

递延所得税=递延所得税负债-递延所得税资产;

所得税费用=应交所得税+(递延所得税负债-递延所得税资产);

企业发生亏损时,企业应当确认相应的递延所得税资产,并且由于亏损企业的应交所得税为零了。那么这时,就会出现所得税费用为负数的情况了。

应交所得税计算公式

应交所得税计算公式:应交所得税=应纳税所得额×当期适用的所得税税率

应纳税所得额=税前会计利润+纳税调整增加额-纳税调整减少额

企业所得税是指对取得应税所得、实行独立经济核算的境内企业或者组织,就其生产、经营的纯收益、所得额和其他所得额征收的一种税。

企业所得税账务处理

企业所得税实行按月提取,季度交纳、全年清算汇缴的办法;所谓预交,就是按照累计利润总额乘以税率减去以前已交税金,就是需要预交的数额 ,这个数额不是最后的实际数,通过清算汇缴的纳税调整,全年还要通算。

计提企业所得税时:

借:所得税费用

贷:应交税费—应交企业所得税

预缴所得税时:

借:应交税费—应交企业所得税

贷:银行存款

汇算清缴补税时:

借:以前年度损益调整

贷:应交税费—应交所得税

缴纳税款时:

借:应交税费—应交所得税

贷:银行存款

调整未分配利润:

借:利润分配—未分配利润

贷:以前年度损益调整

汇算清缴多缴税款时,可以选择退税或者抵缴下一年税款。

退税时:

借:应交税费—应交所得税

贷:以前年度损益调整

调整未分配利润:

借:以前年度损益调整

贷:利润分配—未分配利润

上海工商

上海工商