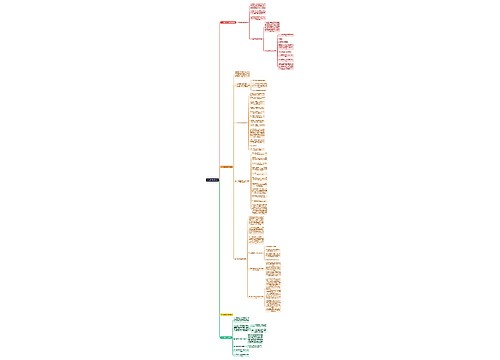

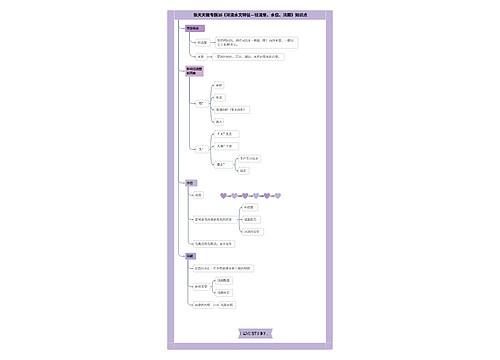

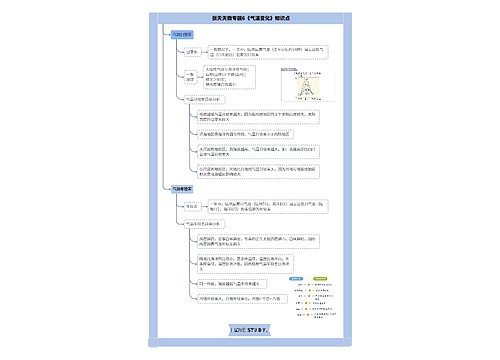

一般纳税人6%税率适用范围思维导图

一般纳税人6%税率的适用范围包括:金融服务、生活服务、现代服务(租赁服务除外)、增值电信服务、销售无形资产(含转让补充耕地指标,不含转让土地使用权)。

树图思维导图提供 一般纳税人6%税率适用范围 在线思维导图免费制作,点击“编辑”按钮,可对 一般纳税人6%税率适用范围 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:c76a373fb6522c46840da7c801daf0df

思维导图大纲

一般纳税人6%税率适用范围思维导图模板大纲

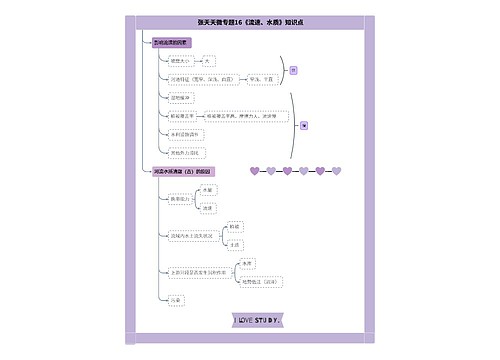

怎么理解一般纳税人?

一般纳税人指年应征增值税销售额超过财政部规定的小规模纳税人标准的企业以及企业性单位,具体特点是增值税的进项税额可以用来抵扣销项税额,属于一般纳税人的情形包括:工业企业的年销售收入超过50万;商业企业的年销售收入超过80万。

年应税销售额未超过规定标准的纳税人,如果其会计核算健全,并且能够提供准确税务资料的,也可以向主管税务机关办理一般纳税人登记。

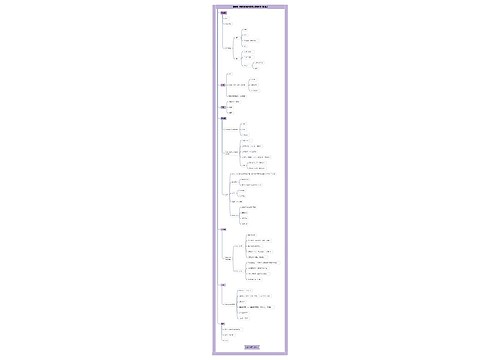

一般纳税人和小规模纳税人有什么区别?

1、一般纳税人可以抵扣进项税额,而小规模纳税人不得抵扣进项税额;

2、一般纳税人适用的税率范围包括13%、9%税率、6%以及0,小规模纳税人使用征收率,法定征收率为3%,特殊征收率为5%;

3、小规模纳税人可以转为一般纳税人,但一般纳税人不得转为小规模纳税人;

4、一般纳税人能够按照国家统一的会计制度规定设置账簿,且根据合法和有效的凭证核算,能够准确提供税务资料,小规模纳税人会计核算不健全,不能按规定报送相关税务资料;

5、一般纳税人当期应纳增值税税额的计算公式为:应纳增值税税额=当期销项税额-当期进项税额,小规模纳税人当期应纳增值税额的计算公式为:应纳增值税额=当期不含税销售额×征收率。

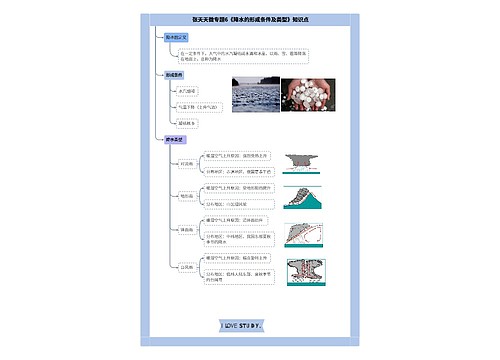

一般纳税人有哪些好处?

一般纳税人可以通过购进货物或应税劳务服务,作为企业当期的进项税额抵扣,从而可以为企业减免一部分税额;一般纳税人对企业自身的财务、税务、会计管理以及财务人员的要求较高,能够更好地完善企业的财务管理制度,一定程度上减少企业的经营风险以及涉税风险;并且其可以享受部分小规模纳税人无法享受的税收政策。

上海工商

上海工商