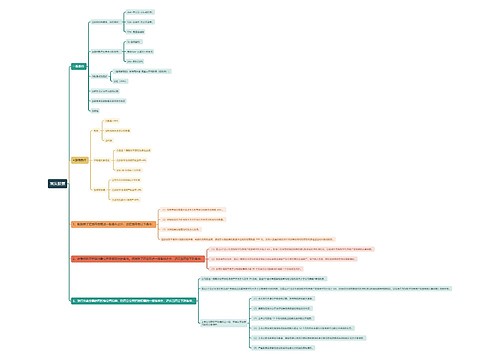

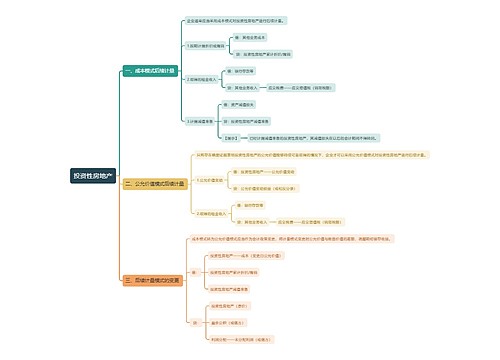

中级会计职称《财务管理》第九章第三节:纳税管理思维导图

中级会计职称《财务管理》第九章第三节:纳税管理思维导图

树图思维导图提供 中级会计职称《财务管理》第九章第三节:纳税管理 在线思维导图免费制作,点击“编辑”按钮,可对 中级会计职称《财务管理》第九章第三节:纳税管理 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:3b33786b79513e040ce85180dedccbf3

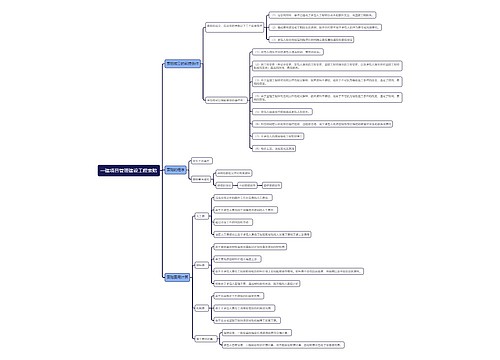

思维导图大纲

中级会计职称《财务管理》第九章第三节:纳税管理思维导图模板大纲

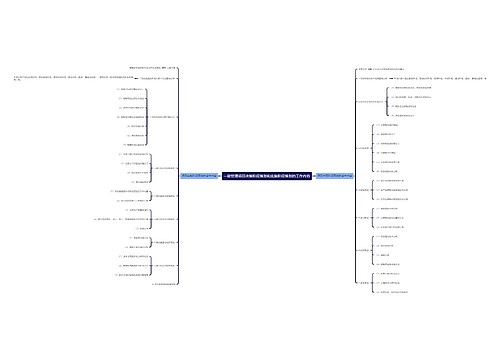

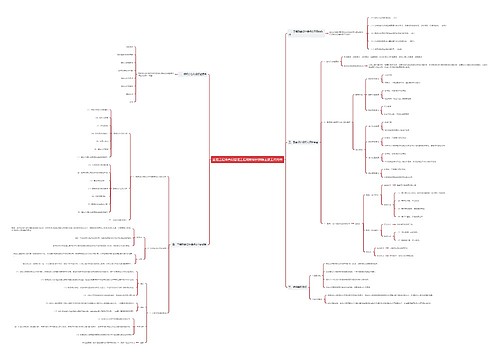

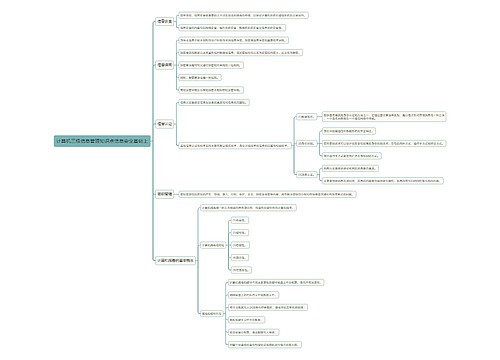

纳税筹划

含义

在纳税行为发生之前,在不违反税法及相关法律法规的前提下,对纳税主体 的投资、筹资、营运及分配行为等涉税事项作出事先安排,以实现企业财务 管理目标的一系列谋划活动

外在表现

降低税负、延期纳税

原则

合法性原则 (首要原则) 、系统性原则 (整体性原则) 、经济性原则、先行 性原则

方法

(1) 减少应纳税额:如利用税收优惠政策 (包括利用免税、减税、退税、 税收扣除政策,利用税率差异、分劈技术、税收抵免等) 和转让定价筹划法 等

(2) 递延纳税:将应纳税款推迟一定期限或者采取有利的会计处理方法 (如 存货计价方法、固定资产折旧方法等)

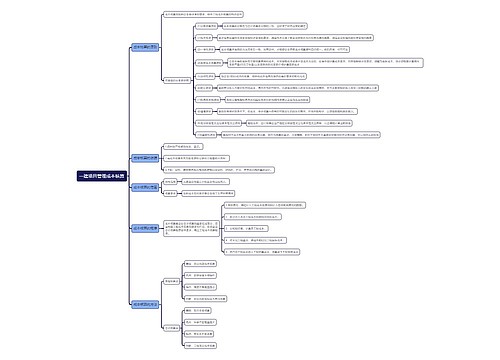

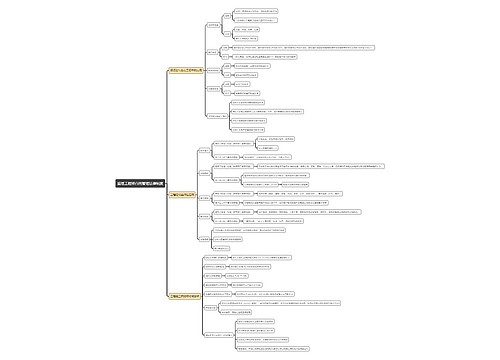

企业纳税管理

企业筹资纳税管理

内部筹资纳税管理

将利润留存在公司内部,投资者可以自由选择资本收益的纳税时间,享受 递延纳税带来的收益

外部筹资纳税管理

债务筹资的前提是总资产报酬率 (息税前) 大于债务利息率,并且需要权 衡利息的节税收益与财务困境成本

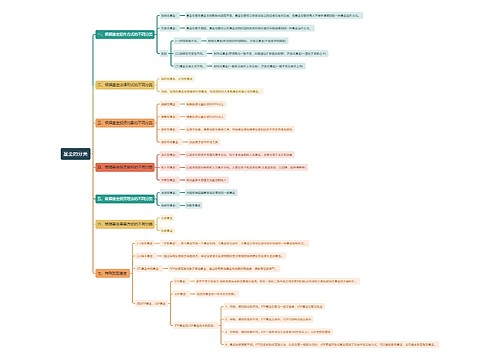

企业投资纳税管理

直接对外投资纳税管理

(1) 投资组织形式:公司制企业面临双重课税问题,合伙企业只缴纳个 人所得税;子公司独立申报所得税,分公司由总公司汇总计算缴纳所得税

(2) 投资行业、投资地区:利用相关税收优惠政策

(3) 投资收益取得方式:居民企业直接投资于其他居民企业取得的股息、 红利等权益性投资收益为企业的免税收入,不包括连续持有居民企业公开 发行并上市流通的股票不足 12 个月取得的投资收益;企业卖出股份所取 得的投资收益需要缴纳企业所得税

直接对内投资纳税管理

企业在具备相应的技术和资金实力时,应该进行自主研发,从而享受加计 扣除优惠

间接投资纳税管理

我国国债利息收入免交企业所得税

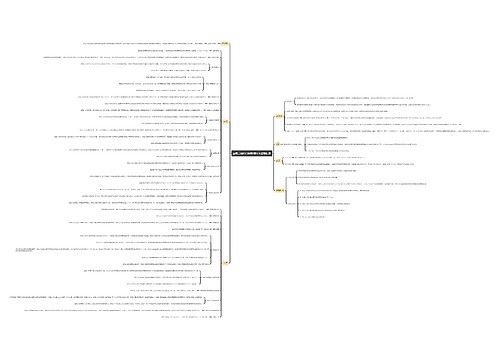

企业营运纳税管理

采购的纳税管理

(1) 增值率<23.08% (3%/13%) ,选择成为一般纳税人税负较轻;反 之,选择小规模纳税人较为有利。

其中:增值率= (不含税销售额-不含税购进额) /不含税销售额

(2) 一般纳税人从一般纳税人处采购的货物,增值税进项税额可以抵 扣,从小规模纳税人采购的货物,增值税不能抵扣 (由税务机关代开专 用发票的除外)

(3) 赊购结算方式可以获得推迟付款的好处,同时可以在赊购当期抵 扣进项税额

(4) 需要认证抵扣的企业,在取得增值税专用发票后应该尽快到税务 机关进行认证

生产的纳税管理

(1) 企业盈利且处于非税收优惠期间,应选择使本期成本费用最大化 的存货计价方法或固定资产折旧方法,以减少当期应纳税所得额,延迟 纳税

(2) 企业亏损或处于享受减免税期间,应选择使本期成本费用最小化的存货计价方法或固定资产折旧方法,以使成本费用的抵税效果最大化 或充分享受减免税优惠

(3) 企业发生的业务招待费支出,按照发生额的60%扣除,但最高不得 超过当年销售收入的 5‰

销售的纳税管理

(1) 销售结算方式的筹划是指在税法允许的范围内,尽量采取有利于 本企业的结算方式,推迟纳税时间,获得纳税期的递延

(2) 不同促销方式下,应交增值税不同:

①销售折扣 (现金折扣) 方式下,计算销项税额时销售折扣不得从销售 额中减除

②折扣销售方式下,如果销售额和折扣额在同一张发票上注明,可以以 销售额扣除折扣额后的余额作为计税金额

③实物折扣方式下,实物款额不能从货物销售额中减除,而且还需按“赠 送他人”计征增值税

④以旧换新方式下,应按新货物同期销售价格确定销售额,不得扣减旧 货物的收购价格

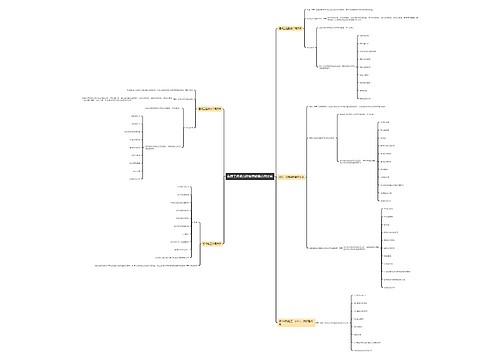

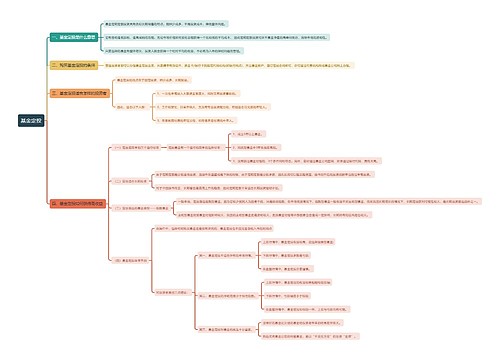

企业利润分配纳税管理

所得税的纳税管理

纳税人发生年度亏损,可以用下一纳税年度的所得弥补,延续弥 补期最长不得超过 5 年。但对于高新技术企业和科技型中小企业, 自 2018 年 1 月 1 日起,亏损结转年限由 5 年延长至 10 年

股利分配的纳税管理

(1) 个人从公开发行和转让市场取得的上市公司股票,持股期限 超过 1 年的,股息红利所得暂免征收个人所得税;持股期限在 1 个月以内 (含 1 个月) 的,股息红利所得全额计入应纳税所得额; 持股期限在 1 个月以上至 1 年 (含 1 年) 的,股息红利所得暂减 按 50%计入应纳税所得额

(2) 个人的股票转让所得不征收个人所得税,但需承担成交金额 1‰的印花税

企业重组纳税管理

并购目标企业的选择

(1) 并购有税收优惠政策的企业

(2) 并购亏损的企业;

在并购重组符合特殊性税务处理规定的前提下:

可由合并企业弥补的被合并企业亏损的限额=被合并企业净资产公允 价值×截至合并业务发生当年年末国家发行的最长期限的国债利率

(3) 并购上下游企业或关联企业, 以减少流通环节,减少流转税纳税 义务

分立方式的选择

(1) 新设分立,以适用小型微利企业或符合高新技术企业的优惠

(2) 存续分立,将企业某个特定部门分立出去,获得流转税 (如消费 税) 的税收利益,并可以增加产品在企业集团内部的销售环节,从而扩 大母公司的销售收入,增加可以在税前列支的费用数额 (如业务招待费 和广告费)

并购与分立的支付方式

企业应优先考虑股权支付,或者尽量使股权支付金额不低于其交易支付 总额的85%,以争取达到特殊性税务处理的条件

相关思维导图模板

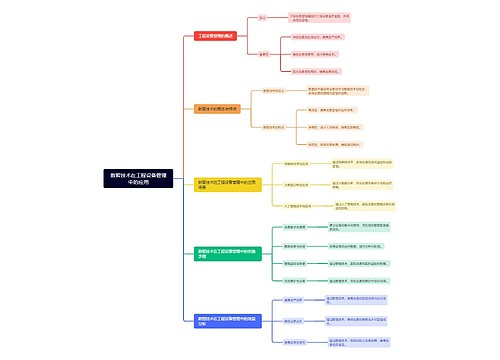

树图思维导图提供 数智技术在工程设备管理中的应用 在线思维导图免费制作,点击“编辑”按钮,可对 数智技术在工程设备管理中的应用 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:f9a2de84ad9a9ceebc96385d71be9ebe

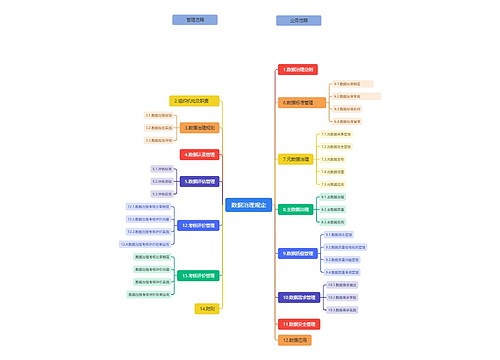

树图思维导图提供 数据治理规定 在线思维导图免费制作,点击“编辑”按钮,可对 数据治理规定 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:2d62d3c46748939c7f599c53001b9d40

上海工商

上海工商